法人カードおすすめ16選!最強ビジネスカード厳選16枚を比較【2025年】

最終更新日:

このページにはPRリンクが含まれています

また当サイトで得た収益は、サイトを訪れる皆様により役立つコンテンツを提供するために、情報の品質向上・ランキング精度の向上等に還元しております。※提携機関一覧

法人カードには大きく分けてビジネスカードとコーポレートカードがあります。

当記事では、中小企業・スタートアップ・ベンチャー・個人事業主向けのビジネスカードを16枚厳選し、年会費やポイント還元率などのカードスペックを比較しました。

ビジネスの経営者や経理担当者は、ビジネスカード選びにお役立てください。

- 法人カードは設立したての法人、開業したての個人事業主でも発行可能

- 最近は申し込み時に登記簿謄本や決算書の提出なしで作れるカードが増えている

- 276枚から厳選した最強の法人カード・ビジネスカードのおすすめ16選

- 自社に合った法人カード・ビジネスカードの選び方

- 年会費・サービスのバランスがよく万人におすすめできるのはJCB一般法人カード

迷ったらまずはコレ

初めての一枚におすすめの法人カード

>>>最強の法人カード・ビジネスカードおすすめ16選を見に行く<<<

株式会社ポイ探 代表取締役

監修者菊地崇仁

1998年に法政大学工学部を卒業後、同年日本電信電話株式会社(現NTT東日本)に入社。社内システムの開発、Lモードの料金システム開発、フレッツ網の機器検証等に携わり2002年に退社。同年、友人と共に起業し、システムの設計・開発・運用を行う。

2006年、ポイント交換案内サービス・ポイ探の開発に携わり、2011年3月代表取締役に就任。ポイント探検倶楽部に掲載されているポイントは約230種類。ポイントやマイルを中立の立場で語れる数少ない専門家として知られる。

約100枚のクレジットカードを保有、年間約150万円の年会費を支払っている、まさにクレジットカードの専門家。

一般カードからプラチナカードまで幅広い層のカードを実際に保有・利用し、日々様々なメディアにて、使った人にしか分からない信用できる情報提供を行っています。所有されているすべてのカードを月に1度は必ず利用しながら、おトクな使い方、おすすめの使い方を日々研究中。

三児の父であり家計のやりくりをすべて担当。ポイントのみならず、クレジットカードや保険なども守備範囲で、近年は投資にも挑戦している。

【主な著書】

新かんたんポイント&カード生活 (自由国民ムック)

慶応義塾商学部大学教授

監修者吉田栄介

1968年大阪府生まれ。神戸大学大学院博士後期課程終了後、近畿大学講師などを経て現職。この間、カリフォルニア大学バークレー校などで2年間客員研究員として研究をおこなう。代表作『持続的競争優位をもたらす原価企画能力』中央経済社(日本会計研究学会太田・黒澤賞,日本原価計算研究学会賞)など受賞歴、著書・論文多数。製造業のみならず非製造業、地方公共団体、病院などを対象に管理会計、組織変革、ストマネジメントの経営アドバイザーとしても活動。H29・30公認会計士試験委員。

気になる内容をタップ

- 最強の法人カード・ビジネスカードおすすめ16選!276枚から厳選した16枚を比較

- JCB一般法人カードは初心者におすすめの最強法人カード

- 三井住友カード ビジネスオーナーズは年会費永年無料&ETC利用がお得

- Biz ONEはスモールビジネス向けの高還元カード

- セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードは年会費無料で持てる唯一のアメックス

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードはJALマイル還元率の高い法人プラチナカード

- 三井住友カード ビジネスオーナーズ ゴールドは事業拡大を目指す法人向け

- アメリカン・エキスプレス®・ビジネス・ゴールド・カードはANAマイルの還元率が高い最強法人ゴールドカード

- アメリカン・エキスプレス®・ビジネス・グリーン・カードは一般ランクでも空港ラウンジサービスが付帯

- ライフカードビジネスライトプラスは出張の少ない法人向け

- apollostation PLATINUM BUSINESSは年会費を抑えてプラチナカードを持ちたい方向け

- UPSIDERは資金調達に注力したいスタートアップ・ベンチャー企業向け

- ダイナースクラブ ビジネスカードはラグジュアリーなサービスを期待する法人向け

- 楽天ビジネスカードは楽天ポイントを貯めたい法人向け

- ANA JCB法人カードはANAマイルを貯めたい法人向け

- Airカードはいつでもポイント還元率1.5%

- マネーフォワード ビジネスカードはプリペイド型なら審査なしで発行可能

- 法人カード・ビジネスカードの選び方|重視すべき項目は?

- 審査・申し込み対象|会社設立直後なら個人事業主向けカードが狙い目

- 年会費|付帯保険やサービスとのバランスを考慮する

- ポイント還元率|高還元なのは0.6%〜

- マイル還元率|ポイント移行時のレートや手数料を確認する

- 利用限度額|目安は月の決済予定額の2~3倍

- 追加カード・ETCカード|発行可能枚数と年会費をチェック

- 空港ラウンジサービスやプライオリティ・パスの有無|出張で国内外の移動が多いなら要検討

- 付帯保険|国内・海外旅行傷害保険やショッピング保険など

- ビジネス関連サービス|会計ソフトとの連携・交通系予約サービスなど

- カードのランク・ステータス性|ゴールド・プラチナはサービスや保険が手厚い

- 支払回数やキャッシング機能の有無|創業期やベンチャーは要確認

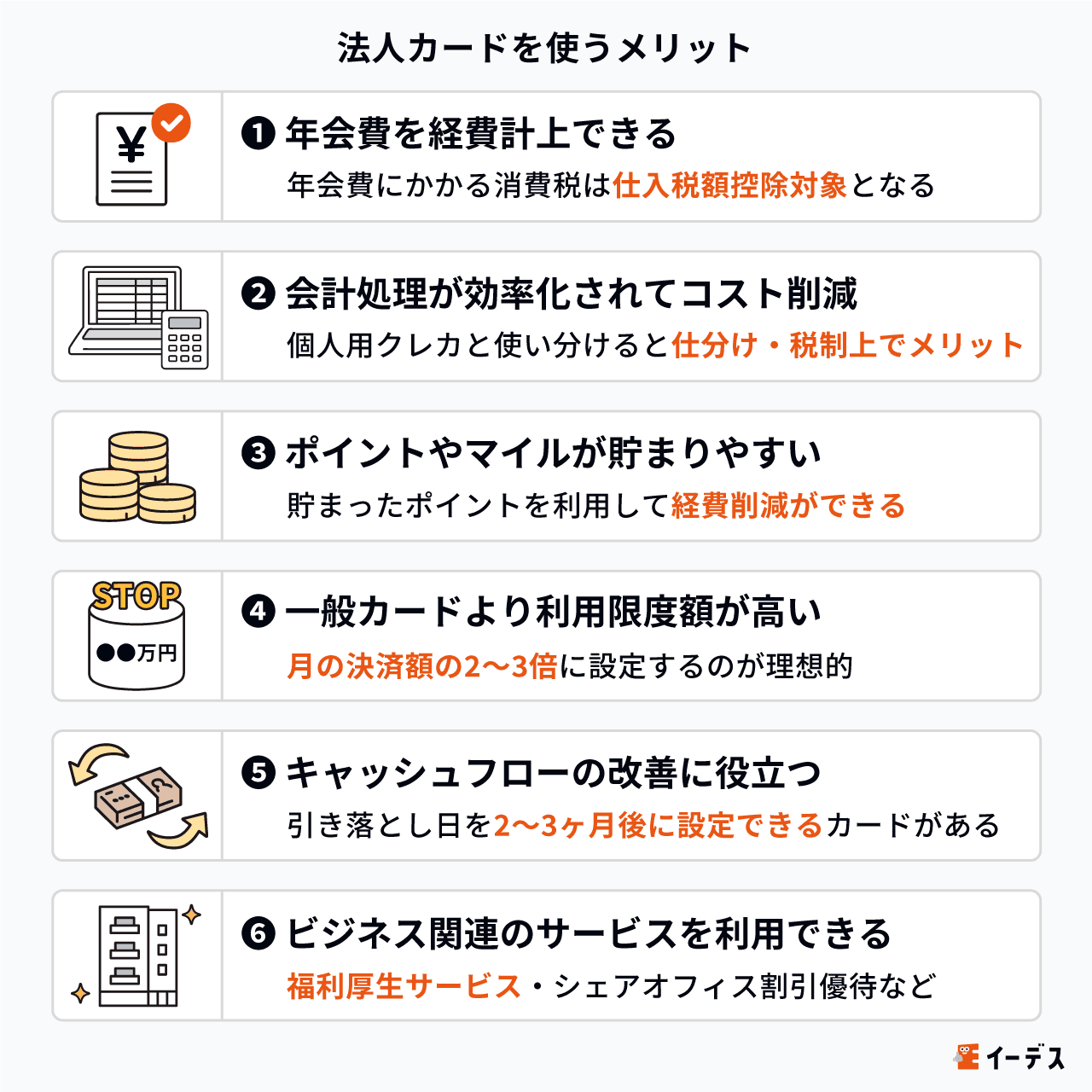

- 法人カード・ビジネスカードのメリット|個人カードとの違いは?

- 年会費を経費計上できる

- 会計処理が効率化されコスト削減につながる

- ポイントやマイルが貯まりやすい

- 利用限度額が高い

- 資金繰りやキャッシュフローの改善に役立つ

- ビジネス関連のサービスを利用できる

- 法人カード・ビジネスカードのデメリットや注意点

- 年会費が高額な場合がある

- 法人代表者の信用情報に傷がついていると審査に落ちる可能性がある

- 従業員に追加カード・ETCカードを渡す場合は管理が必要になる

- 分割払い・リボ払い・キャッシングに対応しないカードが多い

- 法人カード・ビジネスカードに関するよくある質問

- 2025年最強の法人カードは?

- 会社設立直後でも法人カードの審査に通る?

- 個人用クレジットカードは法人用クレジットカードとして使える?

- フリーランスや個人事業主は法人用クレジットカードを作るべき?

- 法人カードは社長以外でも使える?

- 法人カードの名義は個人名義?会社名義?

- 法人カードの引き落とし先は法人口座?個人口座?

- 法人カードで貯めたポイントやマイルは個人利用できる?

- 法人カードを個人利用するとどうなる?

- 法人カードの審査に落ちる原因は?

- 年会費無料の法人カードは?

- 還元率の高い法人カードは?

- 中小企業におすすめの法人カードは?

- 法人ETCカードのおすすめは?

- お得に給油ができる法人ガソリンカードは?

- かっこいい法人カードは?

- 法人カードの中でVisaが使えるものは?

- 法人マスターカードは?

- 法人カードでも電子マネー・キャッシュレス決済は使える?

法人カード(ビジネスカード)とは?コーポレートカードとの違い

法人カードにはコーポレートカードとビジネスカードが存在し、従業員数が20名未満の中小企業や法人代表者、個人事業主・フリーランスが発行できるカードはビジネスカードと呼ばれます。

コーポレートカードは、従業員数が20名以上の大企業向けに発行される法人カードです。

| 法人カードの種類 | ビジネスカード | コーポレートカード |

|---|---|---|

| 発行対象 | 中小企業 個人事業主(フリーランス) | 大企業 |

| 従業員の人数 | 20名以下 | 20名以上 |

| 審査の対象 | 法人または法人代表者 個人事業主(フリーランス) | 法人または法人代表者 |

| 利用限度額 | 低い | 高い |

| 申し込み時の必要書類 | 法人代表者または個人事業主(フリーランス)の本人確認書類(※1) | 法人の本人確認書類と法人代表者の本人確認書類 |

| 引き落とし口座 | 法人口座、屋号付き口座、個人口座 | 法人口座(※) |

| 特徴 | 追加カードの利用限度額を個別設定できないカードが多い | 追加カードの利用限度額を個別設定できる |

(※)法人代表者個人の口座を設定できる場合もあります

法人や個人事業主・フリーランスは、個人用のクレジットカードとは別にビジネスカードを発行し、プライベートの支払いと事業に関連する支払いを分けることで会計処理を簡略化できるだけでなく、経費削減や節税ができたりビジネス関連のサービスを受けられたりします。

「絶対にビジネス用のクレジットカードを導入しなければならない」というわけではありませんが、個人用カードは利用規約上、事業用の決済に使えなかったり、従業員用のカードを発行できなかったりとデメリットが多いため、事業を円滑に進めるためにはビジネスカードを発行すべきです。

最強の法人カード・ビジネスカードおすすめ16選!276枚から厳選した16枚を比較

おすすめの法人カード・ビジネスカードは次の16枚です。

| カード名 |  |  | ||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 年会費(税込) | オンライン入会で初年度無料 1,375円 | 永年無料 | 永年無料 | 永年無料 | 初年度無料 33,000円(税込) | 5,500円(※22) | 49,500円 | 13,200円 | 永年無料 | 22,000円 ショッピング利用金額累計が年間300万円以上で次年度無料 | 永年無料 | 27,500円 | 2,200円(※14) | 初年度無料 2,475円 | 5,500円 | 無料 発行後1年間利用がない場合は年会費1,100円がかかる |

| ポイント還元率 | 0.5%~10.0% | 0.5%~1.5%(※4) | 1.00%~10.50%(※1) | 0.5%~2.0%(※7) | 0.5%~1.0%(※7) | 0.5%~1.5%(※2) | 0.3~1.0% | 0.3~1.0% | 0.5% | 0.8%〜1.0% | 1.0%~1.5% | 1.0% | 1.0%~3.0% | 1.0% | 1.5%(※17) | 1.0%〜3.0%(※18) |

| 貯まるポイント | Oki Dokiポイント | Vポイント | Oki Dokiポイント | 永久不滅ポイント | 永久不滅ポイント | Vポイント | メンバーシップ・リワード® | メンバーシップ・リワード® | サンクスポイント | プラスポイント | UPSIDERカードポイント | ダイナースクラブ リワードポイント | 楽天ポイント | Oki Dokiポイント | リクルートポイント | マネーフォワードバリュー |

| 貯まる・交換できるマイル | ANAマイル、JALマイル | ANAマイル、JALマイル | ANAマイル、JALマイル | ANAマイル、JALマイル | ANAマイル、JALマイル | ANAマイル、JALマイル | ANAマイル、JALマイル、スカイマイル、マイレージプラス、Avios | ANAマイル、JALマイル、スカイマイル、マイレージプラス、Avios | ANAマイル | ANAマイル、JALマイル | なし | ANAマイル、JALマイル、デルタスカイマイル、マイレージプラス、スカイパスなど | ANAマイル | ANAマイル | JALマイル (Pontaポイント経由) | なし |

| 利用限度額(税込) | ~500万円(所定審査あり) | 〜500万円(※5) | ~500万円(所定審査あり) | 30万~500万円 | 最大9,990万円(※8) | 〜500万円(※5) | 利用可能枠は一律の制限なし | 利用可能枠は一律の制限なし | 10~500万円(※10) | 一律の制限なし | 最大10億円 | 一律の制限なし | 最高300万円(※15) | 公式サイト参照 | 10万~500万円 | 最高1億円 |

| 追加カード | 年会費1,375円(税込) 発行可能枚数に制限なし | 永年無料 18枚まで発行可能 | なし | 年会費無料 9枚まで発行可能 | 年会費3,300円(税込) 9枚まで発行可能 | 永年無料 18枚まで発行可能 | 付帯特典あり:年会費13,200円(税込) 付帯特典なし:無料(※21) 最大99枚発行可能 利用可能枠の個別設定に対応 | 付帯特典あり:年会費6,600円(税込) 付帯特典し:無料(※21) 最大99枚発行可能 利用可能枠の個別設定に対応 | 年会費無料 3枚まで発行可能 | 年会費3,300円(税込) 9枚まで発行可能 | 年会費無料 発行可能枚数無制限 | 年会費無料 4枚まで発行可能 | なし | 825円(税込) (本カードの年会費が無料の場合は追加カードも無料) 発行可能枚数に制限なし | 3,300円(税込) 本カードへの申し込み時に3枚まで同時に発行可能 4枚以上の発行も可能 | 年会費無料 発行可能枚数に制限なし 利用限度額の個別設定に対応 |

| ETCカード | 年会費無料 複数枚発行可能 | 初年度年会費無料 翌年度以降、前年度に一度もETC利用がない場合は年会費550円(税込) 1枚のみ発行可能 | 年会費無料 1枚のみ発行可能 | 年会費無料 5枚まで発行可能 | 年会費無料 5枚まで発行可能 | 初年度年会費無料 翌年度以降、前年度に一度もETC利用がない場合は年会費550円(税込) 1枚のみ発行可能 | 年会費無料 20枚まで発行可能 | 年会費無料 20枚まで発行可能 | 年会費無料 1枚のみ発行可能 | 年会費無料 10枚まで発行可能(※12) | なし | 年会費無料 本カード会員は5枚まで 追加カードは1枚につき1枚発行可能 | 1枚目のみ年会費無料 2枚目以降、1枚550円(税込) 複数枚発行可能 | 年会費無料 複数枚発行可能 | 年会費無料 複数枚発行可能 | なし |

| 申し込み対象 | 法人または個人事業主 (カード使用者は18歳以上) | 高校生を除く満18歳以上の会社経営者(中小企業代表者)もしくは個人事業主 | 法人代表者または個人事業主・フリーランス・副業 (カード使用者は18歳以上) | 個人事業主またはフリーランス、経営者 (高校生を除く) | 個人事業主・経営者をはじめ、安定した収入があり社会的信用を有する連絡可能な方 (学生、未成年は不可) | 高校生を除く満18歳以上の会社経営者(中小企業代表者)もしくは個人事業主 | 20歳以上法人の代表者または個人事業主 | 20歳以上法人の代表者または個人事業主 | 法人代表者または個人事業主 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有する連絡可能な方(未成年を除く) | 法人 | 本カード:所定の基準を満たす法人、団体等の代表者・役員または個人事業主 追加カード:本カード会員が代表者・役員を務める法人等または個人事業の役職員あるいは従業員で18歳以上の方 | 20歳以上で安定した収入のある法人代表者(会社登記上、代表権を有する方)、および個人事業主 | 法人または個人事業主 (カード使用者は18歳以上の方が対象) | 法人または個人事業主 (カード使用者は18歳以上の方が対象) | 法人・個人事業主 |

| 申し込み時の必要書類 | 本人確認書類 | 本人確認書類 | 本人確認書類 | 本人確認書類 | 本人確認書類 | 本人確認資料 | 本人確認書類 法人が申し込む際は法人代表者の本人確認書類のほか、登記簿謄本や登記事項証明書の提出が必要 | 本人確認書類 法人が申し込む際は法人代表者の本人確認書類のほか、登記簿謄本や登記事項証明書の提出が必要 | 本人確認書類 希望する限度額によっては個人事業主なら2期分の確定申告書、法人なら2期分の決算書と登記事項証明書の提出が必要(※11) | 本人確認書類 | 本人確認書類 代表以外が申し込む際は委任状が必要 | 本人確認書類 | 本人確認書類、登記事項証明書 | 本人確認書類 | 法人の場合は法人確認書類と代表者の本人確認書類が必要 | 本人確認書類 |

| 国際ブランド | ||||||||||||||||

| 発行スピード | 2~3週間程度 | 最短3営業日 | モバ即入会で最短5分(※6) (個人名義口座での申し込み) | 最短3営業日 | 最短3営業日 | 最短3営業日 | 通常1~3週間 | 通常1~3週間 | 最短3営業日 | 最短3営業日 | 最短即日(※13) | 約1週間 | 約2週間 | 2~3週間程度 | 約3週間 | 最短即日(※19) |

| 国内旅行傷害保険 | 最高3,000万円(利用付帯) | なし | なし | なし | 最高5,000万円(利用付帯) | 最高2,000万円(利用付帯) | 最高5,000万円(利用付帯) | 最高5,000万円(利用付帯) | なし | 最高5,000万円(利用付帯) | なし | 最高1億円(利用条件付き) | 最高5,000万円(うち4,000万円が自動付帯、1,000万円は利用付帯) | なし | なし | なし |

| 海外旅行傷害保険 | 最高3,000万円(利用付帯) | 最高2,000万円(利用付帯) | なし | なし | 最高1億円(利用付帯) | 最高2,000万円(利用付帯) | 最高1億円(利用付帯) | 最高5,000万円(利用付帯) | なし | 最高1億円(利用付帯) | なし | 最高1億円(利用条件付き) | 最高5,000万円(うち4,000万円が自動付帯、1,000万円は利用付帯) | 最高1,000万円(利用付帯) | なし | なし |

| ショッピング保険 | 海外利用のみ年間100万円まで | なし | なし | オンライン・プロテクション | 年間300万円まで(国内・海外) | 年間300万円まで(国内・海外) | 年間最高500万円のショッピング・プロテクション® オンライン・プロテクション | 年間最高500万円のショッピング・プロテクション® オンライン・プロテクション | なし | 年間300万円(国内・海外) スマホ補償付き | なし | 年間500万円(国内・海外) | 年間300万円 | 海外利用のみ最高100万円 | 海外利用のみ最高100万円 | なし |

| 連携できる会計ソフトその他の優待特典・サービス | 弥生会計、freee、ソリマチ、マネーフォワード クラウド会計、TKC | 弥生会計、freee、マネーフォワード クラウド会計、会計王、ソリマチ | 弥生会計、freee、ソリマチ、マネーフォワード クラウド会計、TKC | 弥生会計、freee、マネーフォワード クラウド会計 | 弥生会計、freee、マネーフォワード クラウド会計 | 弥生会計、freee、マネーフォワード クラウド会計、会計王、ソリマチ | 弥生会計、freee、マネーフォワード会計、QuickBooks | 弥生会計、freee、マネーフォワード会計、QuickBooks | 弥生会計、freee、マネーフォワードクラウド会計 | 弥生会計、freee、マネーフォワード会計 | 弥生会計クラウド、freee、マネーフォワードクラウド会計(プラス)、勘定奉行クラウド、PCAクラウド | 弥生会計クラウド、freee、マネーフォワードクラウド会計 | 弥生会計クラウド、freee、マネーフォワードクラウド会計、TKC | 弥生会計、freee、マネーフォワード クラウド会計、TKC | 弥生会計、freee、マネーフォワード クラウド会計、ソリマチ | マネーフォワードクラウド会計 |

| その他の優待特典・サービス |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 支払い回数 | 1回払い、2回払い | 1回払い、リボ払い、分割払い、2回払い、ボーナス一括払い | 1回払い、リボ払い、分割払い | 通常1回、ボーナス1回払い、リボ払い 加盟店でのみ2回払い・ボーナス2回払いも利用可 | 通常1回、ボーナス1回払い、リボ払い 加盟店でのみ2回払い、ボーナス2回払いも利用可 | 1回払い、リボ払い、分割払い、2回払い、ボーナス一括払い | 1回払い、3回払い、 6回払い、12回払い、リボ払い | 1回払い、3回払い、 6回払い、12回払い、リボ払い | 国内:1回払い、2回払い、分割払い、リボ払い、ボーナス払い 海外:1回払い、リボ払い | 1回 | 1回 | 一回払い、ボーナス一括払い、リボルビング払い | 1回 | - | 1回払い、2回払い | 1回(※20) |

| キャッシング機能 | なし | あり | あり | 海外キャッシングのみ | あり | あり | なし | なし | あり | なし | なし | あり | なし | なし | なし | なし |

| 締め日・支払日 | 公式サイト参照 | 15日締め翌月10日支払い 月末締め翌月26日支払い | 公式サイト参照 | 10日締め翌月4日支払い | 10日締め翌月4日支払い | 15日締め翌月10日支払い 月末締め翌月26日支払い | 利用者により異なる | 利用者により異なる | 5日締め当月27日もしくは翌月3日に支払い | 10日締め・翌月7日払い | 月末締め・翌20日払い (銀行振込の場合は月末締め・翌15日払い) | 15日締め・翌10日払い | 月末締め・翌27日払い | 15日締め翌月10日支払い | 15日締め・翌10日払い | 月末締め・月20日払い |

| 引き落とし口座 | 法人口座、個人口座 | 法人口座 、屋号付き含む個人口座 (個人事業主は法人口座の指定不可) | 法人口座、個人口座 | 法人口座 、個人口座 | 法人口座 、個人口座 | 法人口座 、屋号付き含む個人口座 (個人事業主は法人口座の指定不可) | 法人口座 、個人口座 | 法人口座 、個人口座 | 法人代表者:法人名義口座もしくは本人名義の口座 個人事業主:屋号名もしくは本人名義の口座 | 法人名義口座・個人名義口座 | 法人名義口座 | 法人口座・個人口座 | 法人名義口座 | 法人口座 | 法人の場合:法人口座 個人事業主の場合:屋号付き口座、個人名義口座 | 法人の場合:法人口座 個人事業主の場合:屋号付き口座、個人口座 |

| キャッシュレス決済・電子マネーの種類 | QUICPay・タッチ決済・Apple Pay・Google Pay™ | iD(専用)・PiTaPa・Apple Pay・Google Pay™・Samsung Wallet | タッチ決済・Apple Pay・Google Pay™ | iD・QUICPay・タッチ決済・Apple Pay・Google Pay™ | iD・QUICPay・タッチ決済・Apple Pay・Google Pay™ | iD(専用)・PiTaPa・Apple Pay・Google Pay™・Samsung Wallet | タッチ決済・Apple Pay | タッチ決済・Apple Pay | タッチ決済・Apple Pay・ Google Pay™ | タッチ決済・Apple Pay・Google Pay™ | タッチ決済・Google Pay™ | タッチ決済・Apple Pay | タッチ決済・Apple Pay・Google Pay™ | タッチ決済・Apple Pay・Google Pay™ | Apple Pay・Google Pay™ | タッチ決済 |

| 申込ページ |

各スペックの補足事項(タップで開きます)

(※2)JCB一般法人カード、Biz ONE:JCB法人カードを複数枚お持ちの場合、利用できる金額の合計はカードの設定額のうち最も高い金額の範囲内となります。一部対象外のカードがあります

(※2)三井住友カード ビジネスオーナーズ ゴールド:対象の三井住友カードと2枚持ちが条件です。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

(※3)WEB明細サービス『MyJチェック』に登録のうえ、海外加盟店で決済利用すると自動的にポイントが2倍になります

(※4)対象の個人カードとの2枚持ちが条件。ポイント還元率は利用金額に対する獲得ポイントを示したもので、交換方法によっては、1ポイント1円相当にならない場合があります。詳細は三井住友カード公式サイトにてご確認ください

(※5)所定の審査によって決定

(※6)モバ即の入会条件 ①9:00AM~8:00PMでお申し込み(受付時間を過ぎた場合は、翌日受付扱い) ②カード申し込み時に、WEBにてお支払い口座を設定 ③顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

(※7)永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。1ポイント5円相当のアイテムと交換の場合となります。交換商品によっては、1ポイントの価値は5円未満になります

(※8)個別の審査によって異なります

(※9)『ビジネス・ダイニング・コレクション by グルメクーポン』により所定のコース料理を2名以上で利用した場合、1名分のコース料理代が無料

(※10)500万円〜の相談も可能

(※11)設立1年未満の場合、申し込み法人の振出の営業取引に係る請求書・領収書コピー1部。個人事業から法人化した場合は個人事業主時の2期分の確定申告書

(※12)本カードに1枚、追加カード1枚につき1枚のETCカードを発行可能で最大10枚

(※13)デジタルカード番号の場合。リアルカードは最短3営業日で発送

(※14)楽天ビジネスカードは年会費11,000円(税込)の楽天プレミアムカードに付随します

(※15)利用限度額は楽天プレミアムカードと分け合います

(※16)楽天プレミアムカードに付帯。2025年1月1日(水)以降、プライオリティ・パスの利用は年間5回まで無料に変更

(※17)税金・公共料金・通話料の支払いはポイント還元率0.5%

(※18)マネーフォワード クラウド関連サービス利用時に3.0%還元。法人税・地方税・所得税・消費税の支払いでは0.5%に下がる

(※19)デジタルカード番号の場合

(※20)あと払い利用には別途申し込みが必要

(※21)判定期間内にカード利用がない場合、管理手数料として3,300円(税込)を徴収

(※22)年間100万円の利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

274枚ある法人カード・ビジネスカードのなかから16枚を厳選しました。

年会費やポイント還元率など、各カードのスペックを比較し、自社にとって最適な一枚を選んでください。

JCB一般法人カードは初心者におすすめの最強法人カード

- 法人カードを初めて作る

- 年会費を抑えつつポイント還元率の高いカードが欲しい

- 国内・海外問わず出張・移動が多い

- 従業員用に追加カード・ETCカードを複数枚発行したい

- 起業・開業直後のスタートアップ、ベンチャー企業

| 年会費 | 初年度:無料 2年目以降:1,375円(税込) |

|---|---|

| ポイント還元率 | 0.5%~10.0% |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 通常2~3週間 |

| 追加カード | ETCカード 家族カード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 無料 |

| ETCカード発行期間 | ウェブでお申し込み:約1週間 電話でお申し込み:約2週間 家族カードを発行してお申し込み:約2週間 |

| 旅行保険 | 国内旅行保険・海外旅行保険 |

| ポイント名 | Oki Dokiポイント |

| 締め日・支払日 | 公式サイト参照 |

| 申し込み条件 | 法人または個人事業主。カード利用者は18歳以上のみ。 |

| 必要書類 | ■法人の場合 法人の本人確認書類(現在事項全部証明書か、履歴事項全部証明書のいずれか1点、発行日から6ヵ月以内の原本またはコピー)と代表者の本人確認書類(運転免許証など) ■個人事業主 個人事業主の本人確認書類 |

- 追加カードの発行枚数に制限なし

- ETCカードの複数枚発行無料・年会費も無料

- カード利用でポイントが貯まる

- ビジネスシーンで活躍

- 初年度年会費無料!2年目以降も安価

補足事項

- ※ 旅行保険:利用付帯

初心者におすすめの最強法人カードは、JCB一般法人カードです。

通常のポイント還元率が0.5%のところ、『JCBオリジナルシリーズパートナー 』加盟店での利用時はポイント最大20倍と、なんと最大10.0%還元までアップします

法人カードのポイント還元率の相場は0.3%〜0.5%程度だから、ポイント最大10.0%還元は段違いにおトク!

- ニッポンレンタカー:6倍

- オリックスレンタカー:6倍

- 洋服の青山:5倍

- メガネサロンルック・ルックコンタクト:5倍

- Amazon:3倍

- JCBトラベル 国内宿泊オンライン予約:3倍~

- JCBトラベル JTBや近畿日本ツーリストなど:2倍~

- ビックカメラ/ビッグドラッグ:2倍

- apollostation:2倍

- タイムズパーキング:2倍

さらには利用金額に応じて翌年のポイント倍率が次のように上がります。

| 年間利用金額(税込) | ポイント倍率 |

|---|---|

| 30万円~ | 1.1倍 |

| 50万円~ | 1.2倍 |

| 100万円~ | 1.5倍 |

月の平均利用額が8.4万円ほどなら年間利用金額が100万円以上になるから、ポイント倍率1.5倍が適用される条件はそれほど難しくないはず。

JCB一般法人カードのメリット・デメリット

- 本人確認書類のみで申し込み可能で、起業・開業直後のスタートアップ企業や個人事業主・副業の方も発行を検討できる

- オンライン入会で初年度年会費無料

- 追加カードの発行枚数に制限なし、ETCカードは年会費無料で複数枚発行できる

- 『JCBオリジナルシリーズパートナー』加盟店で決済するとポイント最大20倍(最大10.0%還元)

- WEB明細サービス『MyJチェック』に登録し、海外の加盟店で決済すればポイントが自動で2倍

- 利用金額に応じて翌年のポイント倍率が最大1.5倍にアップ

- 『請求書カード払い』でカード決済を受け付けていない取引先でもカード払いが可能、支払いを約40日間先延ばしできる(※1)

- 当日まで予約・変更が可能なJCBの法人向け出張サービスを利用可能

- 宿泊施設に法人限定の安価なプランで宿泊できる

- サイバーリスク保険によりサイバー攻撃やヒューマンエラーなどで事故が発生した場合、損害が一定の範囲で補償される

(※1)請求書の期日が月末の場合

- ショッピング保険は海外利用のみ

- 空港ラウンジサービスなし

JCB一般法人カードに限ったことではなく、一般ランクで空港ラウンジサービスがつくビジネスカードはほとんどないよ。

空港ラウンジを利用したいなら、ゴールド・プラチナランクのカードを選ぼう。

(※)旅行傷害保険は利用付帯

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

三井住友カード ビジネスオーナーズは年会費永年無料&ETC利用がお得

- 年会費永年無料で法人カードを持ちたい

- 起業・開業直後のスタートアップ、ベンチャー企業

- ETCの利用頻度が高い

- 従業員用に追加カードを複数枚発行したい

| 年会費 | 初年度:永年無料 2年目以降:永年無料 |

|---|---|

| ポイント還元率 | 0.5%~1.5%(※1) |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 1週間程度 |

| 追加カード | ETCカード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 550円(税込)(※2) |

| ETCカード発行期間 | 約2週間 |

| マイル還元率(最大) | 0.5% |

| 旅行保険 | 海外旅行保険 |

| ポイント名 | Vポイント |

| 締め日・支払日 | 15日締め・翌月10日/月末締め・翌月26日 ※選択可能 |

| 申し込み条件 | 満18歳以上の法人代表者・個人事業主(フリーランス・副業を含む) |

| 必要書類 | 法人代表者の本人確認資料(運転免許証など) |

- 新規入会&条件達成で10,000円相当Vポイントプレゼント!

- 年会費永年無料!

- 特定の加盟店(ETCなど)でポイント最大1.5%還元!(※1)

- 申込時の登記簿謄本や決算書が不要!

- Freee会計や勘定奉行、弥生会計など、多くの会計ソフトとデータ連携可能!

補足事項

- ※1 対象の三井住友カードと2枚持ちすることが条件です。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- ※2 初年度無料。2年目以降は、前年度に1回以上ETC利用の請求があれば翌年度無料

三井住友カード ビジネスオーナーズは年会費無料ながらビジネスカードとしてのサービス・機能が充実した一枚です。

ポイント還元率は0.5%ですが、対象の個人カードと2枚持ちをすることで対象の決済によるポイント還元率が最大1.5%にアップするほか、『ポイントUPモール』を経由したネットショッピングでは還元率が最大+9.5%になります(※1)。

- 対象となる道路事業者ETC(※2)

- Aoki公式オンラインショップ:+6.5%

- エクスペディア:+4.5%

- ビックカメラ:+1.0%

(※1)2025年5月現在。ポイント還元率は予告なく変更となる場合があります。

(※2)西日本高速道路/東日本高速道路/中日本高速道路/本州四国連絡高速道路/首都高速道路/阪神高速道路

三井住友カード ビジネスオーナーズのメリット・デメリット

- 本人確認書類のみで申し込み可能で、起業・開業直後のスタートアップ企業や個人事業主・副業の方も発行を検討できる

- 本カード・追加カードともに年会費永年無料、追加カードは18枚まで発行可能

- 『ポイントUPモール』を経由するとポイント還元率が最大+9.5%(※1)

- 東海道・山陽新幹線のネット予約&チケットレスサービスや福利厚生代行サービスなどビジネスに役立つ特典が多い

- 請求書支払い代行サービスで支払期限の延長が可能

- ETCなど対象サービスでの利用でポイント最大1.5%還元(※2)

- 『選べる無料保険』で海外旅行傷害保険から動産総合保険、弁護士保険、個人賠償責任補償などへの切り替えが可能

(※1)2025年5月現在。ポイント還元率は予告なく変更となる場合があります。

(※2)対象の三井住友カードと2枚持ちすることが条件です。条件等詳細については公式サイトにてご確認ください。

- 個人用カードも持っている場合、カード利用枠が合算になる

- 対象の三井住友カードと2枚持しなければポイント還元率が最大1.5%にならない

- ETCカードは1枚しか発行できず、前年度に一度もETC利用がない場合に年会費550円(税込)がかかる

- 国内旅行傷害保険は付帯しない

- ショッピング保険が付帯しない

- 空港ラウンジサービスなし

年間100万円以上決済をする、空港ラウンジサービスが必要なら、上位券種の三井住友カード ビジネスオーナーズ ゴールドを作るほうがお得だよ!

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

Biz ONEはスモールビジネス向けの高還元カード

- スモールビジネスの経営者

- 起業・開業直後である

- 年会費無料でポイント還元率の高い法人クレジットカードを持ちたい

- 従業員はいない

- 各種保険が必要ない

| 年会費 | 初年度:無料 2年目以降:無料 |

|---|---|

| ポイント還元率 | 1.00%~10.50%(※1) |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 最短5分程度(※2) |

| 追加カード | ETCカード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 無料 |

| ポイント名 | Oki Dokiポイント |

| 締め日・支払日 | 公式サイト参照 |

| 申し込み条件 | 18歳以上の法人代表者または個人事業主(フリーランス・副業を含む) |

- 登記簿謄本や決算書は不要!本人確認書類のみで申込可!

- JCB法人カードの2倍のポイント還元率!

- 最短5分でデジタルカードを発行可能!(※2)

補足事項

- ※1 還元率は交換商品により異なります。

- ※2 最短5分での即時発行は、モバ即入会かつ支払い口座を個人名義口座に設定した場合です。モバ即の入会条件は ①9:00AM~8:00PMでお申し込み(受付時間を過ぎた場合は、翌日受付扱い) ②カード申し込み時に、WEBにてお支払い口座を設定 ③顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

- ※ 旅行保険:利用付帯

Biz ONEは、JCBの新しいビジネスカードです。

本カード・ETCカードともに年会費無料で維持コストがかからないうえ、ポイント還元率は通常時でも1.0%とJCB一般法人カードの2倍にあたり、いつどこで利用しても効率よくポイントを貯められます。

さらには『JCBオリジナルシリーズパートナー』加盟店での利用でポイントが最大21倍になるため(※1)、カードの普段遣いでポイントをどんどん貯め、経費削減につなげたい方にはまず候補にしてほしい一枚です。

Biz ONEのメリット・デメリット

- 本人確認書類のみで申し込み可能で、起業・開業直後のスタートアップ企業や個人事業主・副業の方も発行を検討できる

- 本カード・ETCカードともに年会費無料

- ポイント還元率がいつでもJCB一般法人カードの2倍

- 『JCBオリジナルシリーズパートナー』加盟店で決済するとポイント最大21倍(最大10.5%還元)(※1)

- 個人口座で申し込めば最短5分でデジタルカード番号を発行できる(※2)

- 移動・出張に役立つサービスが豊富

- 『請求書カード払い』でカード決済を受け付けていない取引先でもカード払いが可能、支払いを約40日間先延ばしできる(※3)

(※1)還元率は交換商品により異なります。

(※2)モバ即の入会条件 ①9:00AM~8:00PMでお申し込み(受付時間を過ぎた場合は、翌日受付扱い) ②カード申し込み時に、WEBにてお支払い口座を設定 ③顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

(※3)請求書の期日が月末の場合

- 国内・海外旅行傷害保険、ショッピング保険が付帯しない

- 追加カードを発行できない

- ETCカードの発行可能枚数は一枚のみ

- 空港ラウンジサービスなし

JCB一般法人カードは年会費有料だけど追加カード・ETCカードを複数枚発行できるし、国内・海外旅行傷害保険や海外ショッピング保険が付帯するよ。

Biz ONEはETCカード一枚の発行にしか対応せず各種保険が付帯しないけど、年会費無料でキャッシング機能が付帯し通常のポイント還元率がJCB一般法人カードの2倍で支払い方法が豊富。

どちらがより自社のビジネスに合っているかで選ぼう!

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードは年会費無料で持てる唯一のアメックス

- 年会費無料のアメックス法人カードがほしい

- 国内外への出張や移動の頻度が少ない

- 起業・開業直後のスタートアップ、ベンチャー企業

| 年会費 | 初年度:永年無料 2年目以降:永年無料 |

|---|---|

| ポイント還元率 | 0.5~2.0%(※1) |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 無料 |

| ETCカード発行期間 | 【Netアンサー/パーソナルアンサーからお申し込み】 お申し込み後、最短3営業日後にご自宅へカードを発送いたします。 【クレジットカード・ETCカード同時申込】 クレジットカードの審査・発行後、1~2日程度でETCカードを発行します。 |

| ポイント名 | 永久不滅ポイント |

| 締め日・支払日 | 締め日:毎月10日・支払日:翌月4日 |

| 申し込み条件 | 個人事業主またはフリーランス、経営者の方(高校生を除く) |

| 必要書類 | ご本人様の確認資料(運転免許証、パスポートなど)のみ。登記簿謄本や決算書のご提出は不要。 |

- AWSなどのビジネスサービス利用でポイントが4倍に!

- 永年無料で良コスパの法人カード!

- 追加カードが9枚まで年会費が永年無料!

- 登記簿謄本・決算書不要で申し込みが可能

- ETCカードの発行無料

補足事項

- ※ 電子マネーチャージ時の永久不滅ポイントに関して:通常ポイントは2,000円(税込)の利用毎に1ポイント貯まります。ボーナスポイントは対象外。

- ※1 永久不滅ポイントは通常1,000円(税込)の利用毎に1ポイント貯まります。1ポイント5円相当のアイテムと交換の場合となります。交換商品によっては、1ポイントの価値は5円未満になります。

セゾンコバルト・ビジネス・アメリカン・エキスプレス®カード(以下、セゾンコバルトビジネス・アメックス)は、アメックス法人カードのなかで唯一、年会費無料です。

追加カードは9枚まで、ETCカードは5枚まで、それぞれ年会費無料で発行できます。

通常のポイント還元率は0.5%ですが、次のビジネスサービスでは4倍にアップします。

- アマゾンウェブサービス(AWS)

- ヤフービジネスサービス

- エックスサーバー

- クラウドワークス

- cybozu(サイボウズ)

- さくらインターネット

- マネーフォワードクラウド

- かんたんクラウド

- お名前.com

- モノタロウ(※)

(※) 事業者向けサイトのみ対象。他カードでセゾンマイルクラブに入会している場合はサービス対象外

海外利用ではポイント2倍、『セゾンポイントモール』経由でのネット通販ではポイント最大30倍になるため、対象の店舗やサービスをよく利用する方にとってはお得度が高い一枚です。

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードのメリット・デメリット

- 年会費無料で持てる唯一のアメックスビジネスカード

- 追加カードは9枚まで、ETCカードは5枚まで、それぞれ年会費無料で発行できる

- 本人確認書類のみで申し込み可能で、起業・開業直後のスタートアップ企業や個人事業主・副業の方も発行を検討できる

- 支払いサイクルが最長56日と長くキャッシュフロー改善に役立つ

- エクスプレス予約サービス(プラスEX会員)やレンタカー割引優待などビジネス関連の割引優待サービスが豊富

- アメックス優待の『アメリカン・エキスプレス・コネクト』や最大950万円の融資を受けられる『セゾンビジネスサポートローン』など、セゾンカードとアメックスカード独自の特典を活用できる

- カード利用で貯まるポイントは有効期限なしで失効のおそれがない

- ビジネス系の特定加盟店での利用はポイント4倍

- 海外でのカード利用はポイント2倍

- 『セゾンポイントモール』経由でのネット通販はポイント最大30倍

- 付帯保険はオンライン・プロテクションのみ

- 空港ラウンジサービスなし

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードはJALマイル還元率の高い法人プラチナカード

- JALマイルが貯まりやすい法人クレジットカードを探している

- 年会費を抑えながらアメックスのプラチナカードを持ちたい

- 国内外の出張・移動が多くプライオリティ・パスが必須

- 高額な限度額を希望する

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

| 年会費 | 初年度:無料 2年目以降:33,000円(税込) |

|---|---|

| ポイント還元率 | 0.5~1.0%(※1) |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード 家族カード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 無料 |

| ETCカード発行期間 | 3〜10日程度 |

| マイル還元率(最大) | 1.125% |

| 旅行保険 | 国内旅行保険・海外旅行保険 |

| ポイント名 | 永久不滅ポイント |

| 締め日・支払日 | 締め日:毎月10日・支払い:翌月4日 |

| 申し込み条件 | 高校を卒業した満18歳以上 |

| 必要書類 | 登記簿謄本 or 印鑑証明書 ・代表者の本人確認書類(運転免許証、パスポートなど) |

- 様々な業種の経費支払いが「優待価格」で!

- 一流ホテルの宿泊など、プラチナ会員限定サービスがあり!

- 追加カードも本会員とほぼ同条件のサービスを享受!

- 上質の空港関連サービスを受けながら最大1.125%でマイレージが貯まる!

補足事項

- ※1 永久不滅ポイントは通常1,000円(税込)の利用毎に1ポイント貯まります。1ポイント5円相当のアイテムと交換の場合となります。交換商品によっては、1ポイントの価値は5円未満になります。

- ※ 電子マネーチャージ時の永久不滅ポイントに関して:通常ポイントは2,000円(税込)の利用毎に1ポイント貯まります。ボーナスポイントは対象外。

セゾンプラチナビジネス・アメックスは、維持コストをなるべく抑えつつ、ラグジュアリーのサービスを期待する方に向いている一枚です。

年会費は初年度無料、翌年度以降は33,000円(税込)とプラチナランクとしては格安。

アメックスのプロパーカードであるアメリカン・エキスプレス®・ビジネス・プラチナ・カードの年会費は16万5,000円(税込)だから、セゾンプラチナビジネス・アメックスの年会費はかなり低く抑えられているよ。

それでいて豪華なサービス・保険が付帯するため、高ランクでコストパフォーマンスのよいカードが欲しい方にはまず候補となる一枚といえます。

- 24時間365日対応のコンシェルジュ・サービス

- プライオリティ・パスに無料で登録できる

- 国内空港ラウンジサービス

- 空港までのハイヤー送迎

- 手荷物宅配優待

- レンタカー優待

- ミシュランお墨付きTablet® Hotels加盟ホテルでのVIPアップグレード、優待特典

- 一流ホテル・ダイニング・スパなどでの優待サービス

- セゾンプレミアムゴルフサービスを優待料金で利用可能

- 全国25,000以上の施設が最大66%OFFになる『セゾンフクリコ』

- アメックス優待の『アメリカン・エキスプレス・コネクト』を利用可能

- ビジネス関連のサービスを優待価格で利用可能

数あるカードのなかでも飛び抜けてJALマイルが貯まりやすいのもセゾンプラチナビジネス・アメックスの強み。

『SAISON MILE CLUB』に登録すると決済利用でJALマイルが直接に貯まるようになり、貯まったポイントをJALマイルへ移行する際の還元率は最大1.125%になります(※)。

JALマイル還元率がここまで高いビジネスカードは他にないから、出張や移動でJALの利用が多い方には特におすすめ!

(※)年会費5,500円(税込)。有効期間内に移行上限の15万マイルに達した場合、翌年のサービス年会費は無料。有効期間内に上限マイルに達した場合、次年度更新までマイル移行は停止し、永久不滅ポイントが貯まる

→→JALマイルが貯まるその他の法人クレジットカードについてはこちらをチェック!

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードのメリット・デメリット

- プラチナランクであるにも関わらず年会費初年度無料

- 追加カードを9枚まで、ETCカードを5枚まで発行可能

- セゾンコバルトビジネス・アメックスの特典に加え、コンシェルジュ・サービスや空港までのハイヤー送迎などプラチナカード限定の豪華な特典が付帯

- 利用限度額は最大9,990万円と高額(※1)

- 申し込みの際に登記簿謄本や決算書の提出は不要

- プライオリティ・パスに無料で登録できる

- カード利用で貯まるポイントは有効期限なしで失効のおそれがない

- 海外でのカード利用はポイント2倍

- 『セゾンポイントモール』経由でのネット通販はポイント最大30倍

- 『SAISON MILE CLUB』に登録するとJALマイルへ移行する際の還元率が最大1.125%(※2)

- 支払いサイクルが最長56日と長くキャッシュフロー改善に役立つ

(※1)個別の審査により異なる

(※2)年会費5,500円(税込)。有効期間内に移行上限の15万マイルに達した場合、翌年のサービス年会費は無料。有効期間内に上限マイルに達した場合、次年度更新までマイル移行は停止し、永久不滅ポイントが貯まる

- 年会費は33,000円(税込)で、他のビジネスカードと比較すると高め

- 追加カードに年会費3,300円(税込)がかかる

→→その他のアメリカン・エキスプレス法人カードのメリット・デメリットや比較はこちらをチェック!

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

三井住友カード ビジネスオーナーズ ゴールドは事業拡大を目指す法人向け

- 三井住友カード ビジネスオーナーズの発行を検討しており、年間100万円(税込)以上の決済予定がある

- 維持コストをかけずに法人ゴールドカードを持ちたい

- 国内外への出張・移動が多く空港ラウンジサービスが必要

| 年会費 | 初年度:5,500円(税込) 2年目以降:5,500円(税込) (※1) |

|---|---|

| ポイント還元率 | 0.5%~1.5%(※2) |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 1週間程度 |

| 追加カード | ETCカード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 550円(税込)(※3) |

| ETCカード発行期間 | 2週間程度 |

| マイル還元率(最大) | 0.5% |

| 旅行保険 | 国内旅行保険・海外旅行保険 |

| ポイント名 | Vポイント |

| 締め日・支払日 | 15日締め・翌月10日支払/月末締め・翌月26日支払 ※選択可能 |

| 申し込み条件 | 満18歳以上の法人代表者・個人事業主(フリーランス・副業を含む) |

| 必要書類 | 法人代表者の本人確認資料 |

- 新規入会&条件達成で25,000円相当のVポイントプレゼント!

- 対象の三井住友カードと2枚持ちで最大1.5%ポイント還元!(※2)

- 条件達成で次年度以降の年会費永年無料&10,000ポイント還元!(※1)

- 国内空港ラウンジが無料で利用可能!

- 申込時の登記簿謄本や決算書が不要!

補足事項

- ※1 年間100万円の利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、 三井住友カードのホームページを必ずご確認ください。

- ※2 対象の三井住友カードと2枚持ちが条件です。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- ※3 初年度無料。2年目以降は、前年度に1回以上ETC利用の請求があれば翌年度無料

三井住友カード ビジネスオーナーズ ゴールドは、三井住友カード ビジネスオーナーズの上位カードです。

年会費は5,500円(税込)のところ、年間100万円以上の決済利用で次年度以降は永年無料(※)になり、さらには継続特典として1万ポイントが付与されます。

毎月の決済額が8.4万円以上になるなら年間100万円の条件をクリアできるよ。

三井住友カード ビジネスオーナーズに魅力を感じていて、年間100万円以上を決済する方なら三井住友カード ビジネスオーナーズ ゴールドを選ぶほうが断然お得!

(※)年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、公式サイトを必ずご確認ください

それでいて一般カードの特典に加え、次のようなゴールド限定の特典を利用できるため、年間100万円(税込)以上を決済利用する方にとっては断然お得でしょう。

- 最高2,000万円の海外・国内旅行傷害保険が利用付帯

- 全国の主要空港ラウンジを無料で利用できる

- ショッピング保険は年間300万円まで補償

三井住友カード ビジネスオーナーズ ゴールドのメリット・デメリット

- 本人確認書類のみで申し込み可能で、起業・開業直後のスタートアップ企業や個人事業主・副業の方も発行を検討できる

- 年間100万円以上の決済利用で翌年以降の年会費永年無料&1万ポイント付与(※1)

- 追加カードを年会費無料で18枚まで発行できる

- 国内主要空港ラウンジを無料で利用できる

- 三井住友カード ビジネスオーナーズの特典に加え、ゴールド限定特典が付帯する

- 『ポイントUPモール』を経由するとポイント還元率が最大+9.5%(※2)

- ETCなど対象サービスでの利用でポイント最大1.5%還元(※2)(※3)

- 請求書支払い代行サービスで支払期限の延長が可能

(※1)年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、 三井住友カードのホームページを必ずご確認ください

(※2)2025年5月現在。ポイント還元率は予告なく変更となる場合があります。

(※3)対象の三井住友カードと2枚持ちが条件です。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 個人用カードも持っている場合、カード利用枠が合算になる

- 三井住友カード ビジネスオーナーズ ゴールド単体ではポイント還元率が0.5%のまま

- ETCカードは1枚しか発行できず、前年度に1度も利用がない場合は年会費として550円(税込)かかる

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

アメリカン・エキスプレス®・ビジネス・ゴールド・カードはANAマイルの還元率が高い最強法人ゴールドカード

- ステータス性を重視する

- 貯めたポイントを様々なマイルへ移行したい

- 特にANAマイルを効率よく貯めたい

- 追加カードの利用可能枠を個別に設定したい

- 社用車が多い

| 年会費 | 初年度:49,500円(税込) 2年目以降:49,500円(税込) |

|---|---|

| ポイント還元率 | 0.3~1.0% |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 2~3週間程度 |

| 追加カード | ETCカード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 無料 |

| ETCカード発行期間 | 約2週間 |

| マイル還元率(最大) | 0.5% |

| 旅行保険 | 国内旅行保険・海外旅行保険 |

| ポイント名 | メンバーシップ・リワード |

| 締め日・支払日 | 登録された口座振替金融機関等の関係により、お客様ごとに個別に設定 |

| 申し込み条件 | 20歳以上・会社経営者 または 個人事業主 |

| 必要書類 | ■本人確認書類を2点 運転免許証・運転経歴証明書・各種健康保険証・パスポート・住民票の写し・マイナンバーカード・写真付き住民基本台帳カード・在留カード・特別永住者証明書 ■法人確認書類を1点 登記簿謄本・登記事項証明書(履歴事項全部証明書・現在事項全部証明書)■本人確認書類を2点 運転免許証・運転経歴証明書・各種健康保険証・パスポート・住民票の写し・マイナンバーカード・写真付き住民基本台帳カード・在留カード・特別永住者証明書 ■法人確認書類を1点 登記簿謄本・登記事項証明書(履歴事項全部証明書・現在事項全部証明書) |

- 法人格のある法人代表者向けゴールドカード

- 豊富なプロテクションサービス

- 貯まりやすく使いやすいポイントプログラム

- ビジネス・カード会員様向けイベント

アメリカン・エキスプレス®・ビジネス・ゴールド・カード(以下、アメックス・ビジネスゴールド)は年会費が49,500円(税込)と他社のゴールドカードより高めですが、メタル製の豪華な券面が特徴的で、アメックスブランドならではのステータス性を重視する方に向いています。

また、下位券種にあたるアメックス・ビジネスグリーンの特典に加え、次のような優待・サービスが付帯するため、人によっては年会費以上の価値を感じられるでしょう。

- 国内外20万か所以上の施設を特別料金で利用できる福利厚生サービス『クラブオフ』のVIP会員月会費(550円(税込))が無料

- 手荷物宅配・空港クロークなどが無料

- 対象のコース料理を2名以上で予約すると1名分が無料

- メンバーシップ・リワード・プラスの年会費3,300円(税込)が初年度無料

- オフィス用品のキャッシュバック(デル・テクノロジーズ 優待特典)

- ヘルスケア無料電話相談

- アメックスビジネスゴールド会員限定イベント

- 全国約800のゴルフ場の予約・手配

- ゴールド・ワインクラブ

- ビジネス・フリー・ステイ・ギフト

- ポケットコンシェルジュのキャッシュバック

アメリカン・エキスプレス®・ビジネス・ゴールド・カードを持つと福利厚生サービスのクラブオフにおいては自動的にVIP会員となります。

クラブオフのVIP会員は、通常月額550円(税込)で、さらに安い割引価格が用意されていたり、1泊500円で泊まれる宿の申し込みなどが可能となります。

貯まったポイントをANAマイルをはじめ、15社のマイルに移行できるのもアメックス・ビジネスゴールドの魅力。

ポイントをより効率よくマイルへ移行したい場合は、年会費3,300円(税込)(※)の『メンバーシップ・リワード・プラス』に加入しましょう。

※初年度年会費が無料

- ポイントの有効期限が最長3年→無制限になる

- ポイント移行の還元率が最大2倍にアップ

メンバーシップ・リワード・プラス加入時・未加入時のマイルの移行レートは、次のとおりです。

| 対象のマイル | 未加入時 | 加入時 |

|---|---|---|

| ANAマイル | 2,000ポイント→1,000マイル | 1,000ポイント→1,000マイル |

| JALマイル | 3,000ポイント→1,000マイル | 2,500ポイント→1,000マイル |

| その他の航空会社のマイル | 2,000ポイント→1,000マイル | 1,250ポイント→1,000マイル |

さらに無料のボーナスポイントプログラムへ登録することで貯まるポイントが100円=3ポイントにアップするため、ANAマイルの還元率は最高3.0%になります。

法人クレジットカードのマイル還元率は相場が0.3〜1.0%なので、3.0%は圧倒的!

また『メンバーシップ・リワード・プラス』に登録したうえ、以下の加盟店で利用するとポイント3倍になるのもアメックス・ビジネスゴールドの魅力です。

アメリカン・エキスプレス®・ビジネス・ゴールド・カードのメリット・デメリット

- 追加カードを最高99枚、ETCカードを年会費無料で20枚まで発行可能

- 利用可能枠に一律の制限なし

- アメックス・ビジネスグリーンより付帯保険の補償額・内容が手厚い

- ビジネスカードとしては珍しく追加カードの利用限度枠を個別に設定できる

- 国内外対象空港ラウンジを同伴者1名まで無料で利用可能

- 手荷物宅配・空港クローク利用などが無料

- 国内外20万か所以上の施設を優待料金で利用できるなどビジネスや接待で役立つ優待サービスが豊富

- 貯めたポイントを複数社のマイルへ移行でき、ANAマイル還元率は最大3.0%

- 『メンバーシップ・リワード・プラス』加盟店で利用するとポイント3倍

- 法人が申し込む場合は法人代表者の本人確認書類のほか、登記簿謄本や登記事項証明書の提出が必要

- プライオリティ・パスが付帯しない

- 年会費は49,500円(税込)と高め

- 追加カードも付帯特典付きは年会費が13,200円(税込)、付帯特典なしは年会費無料(※)

※判定期間内にカード利用がない場合、管理手数料として3,300円(税込)を徴収 - 通常の還元率は0.3%と低め

プライオリティ・パスが付帯するのは、個人用クレジットカードのアメックスゴールドだよ。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

アメリカン・エキスプレス®・ビジネス・グリーン・カードは一般ランクでも空港ラウンジサービスが付帯

- 年会費を抑えてアメックスのプロパーカードを持ちたい

- 国内での出張・移動が多い

- 追加カードの利用可能枠を個別に設定したい

| 年会費 | 初年度:13,200円(税込) 2年目以降:13,200円(税込) |

|---|---|

| ポイント還元率 | 0.3~1.0% |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 2~3週間程度 |

| 追加カード | ETCカード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 無料 |

| ETCカード発行期間 | 約1週間から10日 |

| マイル還元率(最大) | 0.5% |

| 旅行保険 | 国内旅行保険・海外旅行保険 |

| ポイント名 | メンバーシップリワード |

| 締め日・支払日 | 登録された口座振替金融機関等の関係により、お客様ごとに個別に設定 |

| 申し込み条件 | 20歳以上 ・会社経営者 または 個人事業主 |

- 国内外14空港ラウンジが無料で利用可能!(2025年6月時点)

- 国内外20万ヶ所以上の施設が特別優待料金で利用可能!

- 「クラウド会計ソフト freee会計」へのデータ連携あり!

- メンバーシップ・リワード・プラス登録で還元率アップ!

- ビジネス情報サービス「ジー・サーチ」が月会費無料!

アメリカン・エキスプレス®・ビジネス・グリーン・カード(以下、アメックス・ビジネスグリーン)の年会費は13,200円(税込)と一般ランクにしてはやや高めですが、ゴールドカード並みのサービスが揃います。

- 会員限定コミュニティで取引先やパートナーを探せる『ビジネス・マッチング』が無料

- ビジネス情報サービス『ジー・サーチ』の月会費が無料

- 国内外20万か所以上の施設を優待料金で利用できる福利厚生プログラム『クラブオフ』のVIP会員月会費(550円(税込))が無料

- 国内外約800の提携ゴルフ場の予約・手配を無料で行う『ゴルフ・デスク』

- ビジネスに役立つサービスの割引優待

- 国内外のホテル・航空券・レンタカーを予約できる『アメリカン・エキスプレス・トラベル オンライン』

- ツアー料金・宿泊料金の割引優待

- 国内外対象空港ラウンジを、同伴者1名まで無料で利用可能

- 空港周辺パーキング優待

- 大型手荷物宅配優待

- 無料ポーターサービス

- 空港クロークサービス

- 海外レンタルサービス(Wi-Fi、ポケトーク、携帯電話)

- レンタカー優待

一般ランクのビジネスカードで空港ラウンジサービスが付帯するものは少ないので、出張が多い法人には特におすすめ!

通常の還元率は0.3%ですが、アメックス・ビジネスゴールドと同様に『メンバーシップ・リワード・プラス』に登録し、AmazonやHISなどの加盟店で利用するとポイント3倍になります。

アメリカン・エキスプレス®・ビジネス・グリーン・カードのメリット・デメリット

- 一般ランクながらサービスがゴールドカード並みの保険・サービスが付帯

- 追加カードは最高99枚、ETCカードは年会費無料で20枚まで発行可能

- 国内外20万か所以上の施設を優待料金で利用可能

- 一般ランクとしては珍しく国内外対象空港ラウンジを同伴者1名まで無料で利用可能

- 利用可能枠に一律の制限なし

- ビジネスカードとしては珍しく追加カードの利用可能枠を個別に設定できる

- ビジネス関連のサービスが充実

- 『メンバーシップ・リワード・プラス』加盟店で利用するとポイント3倍

- 法人が申し込む場合は法人代表者の本人確認書類のほか、登記簿謄本や登記事項証明書の提出が必要

- 年会費が13,200円(税込)と一般ランクのなかではやや高め

- 追加カードも付帯特典付きは年会費が6,600円(税込)、付帯特典なしは年会費無料(※)

※ 判定期間内にカード利用がない場合、管理手数料として3,300円(税込)を徴収。 - 通常の還元率は0.3%と低め

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

ライフカードビジネスライトプラスは出張の少ない法人向け

- 出張が少なく空港ラウンジサービスや旅行傷害保険が不要である

- 維持コストをかけず法人クレジットカードを持ちたい

- 起業・開業直後のスタートアップ企業、個人事業主・フリーランス・副業の方

| 年会費 | 初年度:無料 2年目以降:無料 |

|---|---|

| ポイント還元率 | 0.5% |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 無料 |

| ETCカード発行期間 | お申し込み後最短6営業日 |

| 締め日・支払日 | 締め日:毎月5日・支払日:当月26日~29日または翌月3日 |

| 申し込み条件 | 法人代表者または個人事業主 |

| 必要書類 | 本人確認書類 |

- 申込はWEB完結!

- 最短3営業日発行が可能!

- 決済書不要で本人確認資料のみで申込可能

- 会社設立・企業すぐでも申込OK

- 副業やフリーランスの方におすすめのカード

ライフカードビジネスライトプラスは、公式サイトに『開業、創業したての方も審査可能』と記載されているため、会社設立1年目の方でも発行を検討できます。

国際ブランドはVisa、Mastercard®、JCBから選択可能です。

法人カードとして数多くの国際ブランドを選べるカードは意外と少ないです。

国際ブランドを選べるのは意外と便利で、決済ツールとしてだけで無く、国際ブランドのビジネス特典を利用可能です。

Mastercardの場合はMastercardビジネス・アシスト、Visaの場合はVisaビジネスオファーやVisaビジネスグルメオファーを利用でき、それぞれ特典が若干異なるため、自分の会社にあった国際ブランドを選ぶようにしましょう。

通常のポイント還元率は0.5%ですが、会員専用サイト『L-MALL』経由の決済利用ではポイントが最大25倍になるため、使い方によっては効率よくポイントを貯められます。

ライフカードビジネスライトプラスのメリット・デメリット

- 本人確認書類のみで申し込み可能で、起業・開業直後のスタートアップ企業や個人事業主・副業の方も発行を検討できる

- 国際ブランドをVisa、Mastercard®、JCBから選べる

- 本カード、追加カード、ETCカードの年会費が永年無料

- 最短3営業日でカード発行可能

- 『L-MALL』経由のネット通販でポイント最大25倍

- 『タイムズカー』の会員カード発行手数料無料

- 弁護士無料相談サービス(1時間/初回1回のみ)や福利厚生サービス『ベネフィット・ステーション』などビジネスに役立つサービスを利用可能

- Visaビジネスオファー/Mastercard® ビジネス・アシストを利用できる(※)

- 利用限度額500万円以上の相談も可能

(※)Visaビジネスオファー、Mastercard® ビジネス・アシストは、国際ブランドでVisa/Mastercard®を選択した場合のみ

- 申し込み時、希望する限度額によっては個人事業主の場合は2期分の確定申告書、法人の場合は2期分の決算書と登記事項証明書の提出が必要(※)

- 国内・海外旅行傷害保険やショッピング保険が付帯しない

- ポイントを移行できるマイルはANAマイルのみ

- ETC利用分はポイントが付与されない

- 個人用カードに適用されるポイントアッププログラムが対象外

- 空港ラウンジサービスなし

(※)設立1年未満の場合、申し込み法人の振出の営業取引に係る請求書・領収書コピー1部。個人事業から法人化した場合は個人事業主時の2期分の確定申告書

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

apollostation PLATINUM BUSINESSは年会費を抑えてプラチナカードを持ちたい方向け

- 年間300万円以上決済する

- なるべく年会費を抑えてプラチナランクのビジネスカードを持ちたい

- コンシェルジュサービスやプライオリティ・パスなど豪華な特典を求める

- 従業員を含め、国内外への出張・移動が多い

apollostation PLATINUM BUSINESS

.png.png)

| 年会費 | 初年度:22,000円(税込) 2年目以降:22,000円(税込)※1 |

|---|---|

| ポイント還元率 | 0.80%~1.00% |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード 家族カード |

| ETCカード年会費 | 無料 |

| ETCカード発行期間 | 最短3営業日 |

| マイル還元率(最大) | 0.50% |

| 旅行保険 | 国内旅行保険・海外旅行保険 |

| ポイント名 | プラスポイント |

| 締め日・支払日 | 翌月7日(14日締めの場合) |

| 申し込み条件 | 20歳以上の個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(未成年除く) |

- 申込時に登記簿謄本や決算書が不要

- 年会費は22,000円(税込)と、プラチナカードのなかではお手頃

- 年間300万円以上のカード利用で次年度の年会費無料

- プラチナカードならではの充実した優待サービス

- 付帯保険が手厚く万が一の場合も安心

補足事項

- ※1 年間300万円以上利用で次年度年会費無料

apollostation PLATINUM BUSINESSの年会費は本カードが22,000円(税込)、追加カードは初年度無料で翌年以降は3,300円(税込)ですが、年間300万円以上の利用で追加カードを含む次年度年会費が無料になります。

月間25万円以上決済利用する法人なら年間300万円の条件は達成できるから、実質年会費無料でプラチナランクのビジネスカード・追加カードを持てるよ!

利用金額の積算には追加カードでの利用分も含まれるから、条件達成はさほど難しくないはず。

基本のポイント還元率は0.8%〜1.0%と、ビジネスカードのなかでは高水準で、次のようなポイントアップ特典も用意されています。

- 海外利用でポイント還元率1.0%

- ポイント加算サービスにapollostation BUSINESS・宇佐美ビジネスカードを登録すると、登録カードの利用分も0.5%ポイント還元(※)

- 『出光カードモール』経由の買い物でポイント最大30倍

(※)1か月に加算できるポイントの上限は10,000ポイント

お手頃な年会費ながら、次のようなプラチナランクならではのサービスが付帯します。

- 24時間365日対応のコンシェルジュサービス

- 世界各国の空港ラウンジを利用できるプライオリティ・パスを無料で発行可能

- 弁護士紹介サービス

- プレミアムゴルフサービス

- 一休プレミアサービス

- ハーツレンタカー優待

- 手荷物宅配サービス

- コートお預かりサービス

- ハイヤー送迎サービス

- 海外用Wi-Fi携帯電話レンタルサービス

- 国内空港ラウンジサービス

- 年会費1,650円(税込)の出光スーパーロードサービスが無料自動付帯

- 『支払い.com』の利用手数料優待

- Visa/American Expressの優待サービス

- 『コナミスポーツクラブ』『エグザス』を法人料金で利用可能

- 『24/7Workout』優待:入会金無料

- 全国の提携店舗でセゾンカード限定の優待も受けられる

とくに注目すべき点は、本カード会員だけでなく追加カード会員も無料でプライオリティ・パスを発行できる点です。

追加カードは9枚まで発行可能なため、なんと最大10枚のプライオリティ・パスを無料で発行できます。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードも追加カードにプライオリティ・パスをつけることできるけれど、apollostation PLATINUM BUSINESSと違って有料だよ。

apollostation PLATINUM BUSINESSのメリット・デメリット

- 申込時に登記簿謄本や決算書が不要

- プラチナランクであるにもかからわず、年間300万円以上の利用で次年度の本カード・追加カード年会費がともに無料(※1)

- ポイント還元率は0.8%〜1.0%でビジネスカードのなかでは高水準

- 海外利用分はポイント1.0%還元

- 本カード・追加カードともに年会費無料でプライオリティ・パスを発行できる

- 追加カードは9枚まで、ETCカードは年会費無料で10枚まで発行できる

- 年会費1,650円(税込)の出光スーパーロードサービスが無料自動付帯

- 『出光カードモール』経由の買い物でポイント最大30倍

- Visa/American Expressの優待を利用できる

- 全国の提携店舗でセゾンカード限定の優待を受けられる

- 弁護士紹介サービスやプレミアムゴルフサービスなどビジネスに役立つサービスが豊富

- 希望の利用可能枠を設定可能(※2)

(※1)追加カードの年会費も無料

(※2)利用可能枠の設定には審査があります。

- 追加カードに年会費が3,300円(税込)かかる

- 出光系のカードであるもののガソリン代の割引はなし

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

UPSIDERは資金調達に注力したいスタートアップ・ベンチャー企業向け

- 資金調達がしたいスタートアップ、ベンチャー

- 追加カードの利用限度額や利用先を個別に設定したい

- 法人カードを即日発行したい

| 年会費 | 初年度:無料 2年目以降:無料 |

|---|---|

| ポイント還元率 | 1.0%~1.5% |

| 国際ブランド | |

| 発行スピード | 最短即日 |

| ETCカード発行手数料 | - |

| ETCカード年会費 | - |

| ポイント名 | UPSIDERポイント |

| 締め日・支払日 | 締め日:毎月末・支払日:翌月20日(※銀行振込の場合は、月末締め、翌月15日払い) |

| 申し込み条件 | 法人のみ(個人事業主は不可) |

| 必要書類 | ①顔写真付き身分証 運転免許証・マイナンバーカード(画像が不鮮明となる可能性が高いです。ご注意ください)・パスポート(2020年以降に発行された住所記載が無いパスポートはご利用になれません)・住基カード・在留カード・運転経歴証明書・特別永住者証明書 ②委任状(申込者が代表者以外の場合のみ) |

- 年会費、発行手数料無料!

- 利用限度額は最大10億円!

- 発行枚数は無制限!

- お申し込みはWebで完結&最短即日発行!

- 最高2,000万円の不正利用補償付帯!

UPSIDERは年会費無料でポイント還元率が1.0%~1.5%と、ビジネスカードの中では高い水準を誇ります。

デジタル広告費やオフィスの家賃など、高額な固定費の支払いに使うだけで毎月ポイントがどんどん貯まるね!

次のようなユーザー限定特典が用意されているのもUPSIDERの魅力。

UPSIDERは通常のビジネスカードのほかプリペイドカード型も展開しており、与信審査なしで発行できるため、会社設立したてで審査に不安があるスタートアップやベンチャー企業にもおすすめ。

UPSIDERカードは後払いだけでなく、前払いでもご利用頂けます。前払いでご利用頂く場合、与信審査に関わらずご利用いただくことが可能です。後払いでご利用頂く場合、弊社所定の与信審査があります。

従業員用の追加カードの上限金額や利用先などを個別に指定できるのもUPSIDERの魅力。

利用限度額は最大10億円と高額な決済にも対応可能で、融資や補助金を受けにくいベンチャーやスタートアップの資金繰りに活用できます。

UPSIDERのメリット・デメリット

- 年会費・発行手数料無料で維持コストがかからない

- 申し込み時の必要書類は法人代表者の顔付き本人確認書類のみ(※1)

- 最短即日~1営業日で発行可能(※2)

- 追加カードの発行枚数は無制限

- ビジネスカードとしては珍しく、追加カードごとに利用先や上限金額を設定可能

- 最大10億円の高額な利用限度額

- 不正利用時の補償は最高2,000万円

- 前払い式のプリペイドカードとしても利用可能

- ポイント還元率が1.0%~1.5%と高い

- 支払い期日を最長60日ほど伸ばせる

(※1)代表以外が申し込む際は委任状が必要

(※2)最短即日発行できるのはデジタルカード番号。リアルカードは最短3営業日で発送

- ETCカードを発行できない

- 個人事業主は申し込めない

- 国内・海外旅行傷害保険、ショッピング保険が付帯しない

- 貯めたポイントをマイルへ移行できない

- グルメ優待やチケット予約特典など独自のビジネス関連サービスがない

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

ダイナースクラブ ビジネスカードはラグジュアリーなサービスを期待する法人向け

- ステータス性を重視する

- 保険やサービスの内容が豪華なビジネスカードが欲しい

- ANA便をよく利用する

- ゴルフ・グルメに関する特典を接待に活用したい

| 年会費 | 初年度:27,500円(税込) 2年目以降:27,500円(税込) |

|---|---|

| ポイント還元率 | 1%(マイル) |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 約1週間 |

| 追加カード | ETCカード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 無料 |

| ETCカード発行期間 | 約10日程度 |

| 旅行保険 | 国内旅行保険・海外旅行保険 |

| ポイント名 | ダイナースクラブリワードプログラム |

| 締め日・支払日 | 締め日:毎月15日・支払日:翌月10日(金融機関の営業日でない場合は翌営業日) |

| 申し込み条件 | 所定の基準を満たす方で法人、団体等の代表者・役員または個人事業主 |

| 必要書類 | ■個人事業主の場合 運転免許証やパスポートといった本人確認書類 ■法人経営者の場合 代表者の本人確認書類に加え、会社の登記事項証明書(登記簿謄本)の提出を求められることがある |

- 追加会員・ETCカード年会費無料!※2枚まで

- 100円ごとに1ポイント貯まる!

- ダイナースクラブ ビジネス・ラウンジが利用できる

- 会計ソフト「freee」を通常より2か月お得な料金で利用できる

- 国内外1,600か所以上の空港ラウンジの利用が無料!

ダイナースクラブ ビジネスカードは年会費が27,500円(税込)とやや高めですが、ステータスの高いカードなだけありラグジュアリーな特典や保険が付帯するため、次のようなサービスを活用できる方なら年会費以上の価値を感じられるでしょう。

| ビジネス |

|

|---|---|

| 出張 |

|

| 接待 |

|

| 付帯保険 |

|

(※)海外空港ラウンジは年10回まで無料

ポイント還元率は1.0%とビジネスカードとしては高めの水準で、『ダイナースクラブ ポイントモール』経由のネットショッピングでは最大9.5%にポイントアップ。

- JALパック 国内ツアー:+2.0%

- エクスペディア:+4.5%

- マウスコンピューター:+4.5%

- 日比谷花壇:+6.5%

- フラコラドットコム:+9.5%

貯めたポイントには有効期限がないため、うっかり失効する恐れがありません。

さらに、ANAマイルの還元率が1.0%と高いのも魅力です。

ダイナースクラブ ビジネスカードのメリット・デメリット

- 利用限度額に一律の制限なし

- 申し込みの際に登記簿謄本や決算書の提出は不要

- ポイント還元率が1.0%と高水準

- 『ダイナースクラブ ポイントモール』利用のネットショッピングでポイント最大9.5%

- 国内外の1,500か所以上の主要空港ラウンジが無料(※1)

- 追加カード、ETCカードは年会費無料(※2)

- 名門ゴルフ場予約、ゴルファー保険などゴルフ優待が付帯

- 高級グルメのコース料理が1名分無料など飲食店関連のサービスが豊富

- Mastercard®のコンパニオンカードを無料で発行可能

- 『ビジネスコンサルティングサービス』『ビジネス・オファー』などビジネス関連の独自サービスが付帯

(※1)海外空港ラウンジは年10回まで無料

(※2)2枚まで無料。3・4枚目の追加カードは一枚あたり年会費5,500円(税込)

- 年会費が27,500円(税込)とやや高め

- 3・4枚目の追加カードは年会費が5,500円(税込)かかる

- ポイントをマイルに移行するためには年間参加料6,600円(税込)の『ダイナースグローバルマイレージ』への加入が必須

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

楽天ビジネスカードは楽天ポイントを貯めたい法人向け

- 楽天の個人用クレジットカードを持っている/新規発行を検討している

- 国内外への出張・移動が多い

- 楽天市場のヘビーユーザー

- IT・eコマース業界のビジネスを展開する

楽天ビジネスカード

| 年会費 | 初年度:2,200円(税込) 2年目以降:2,200円(税込) |

|---|---|

| ポイント還元率 | 1.0%~3.0% |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 最短5営業日 |

| 追加カード | ETCカード 家族カード |

| ETCカード年会費 | 550円(税込) |

| 旅行保険 | 国内旅行保険・海外旅行保険 |

| ポイント名 | ワールドプレゼント |

| 締め日・支払日 | 翌月10日 |

| 申し込み条件 | 法人のみを対象(カード使用者は20名以下が目安) |

- 法人カードを利用して、経費管理を効率化!

- 年会費は格安の2,200円(税込)

- 複数のETCカード(法人用)が発行可能!

- 国内外の豊富なサービスで出張をサポート

- 豪華景品交換もできるポイントプログラム

楽天ビジネスカードは、個人用『楽天プレミアムカード』の追加カードとして発行できるカードです。

年会費は2,200円(税込)とお手頃ですが、楽天プレミアムカードの年会費が11,000円(税込)かかるため、トータルの維持費は13,200円(税込)です。

基本のポイント還元率が1.0%と高いうえに、楽天市場ではいつでも3.0%以上のポイント還元を受けられます。

誕生月は楽天市場・楽天ブックスでポイント+1倍のため、備品の購入に楽天市場を利用すれば効率よくポイントを貯められるでしょう。

Visaのビジネスオファーの利用も可能で、ECサイトの構築や広告宣伝がしたい、レンタルオフィスを活用したい法人にもおすすめ。

ゴールドランクではありますが、空港ラウンジサービスやプライオリティ・パスが付帯しません。

ただし楽天プレミアムカードには付帯するため、楽天プレミアムカード発行者1名のみであれば国内外のラウンジを無料で利用できます。

楽天ゴールドカードと異なり、楽天ビジネスカードで国内線の空港ラウンジを利用する事はできません。

1人での出張時には楽天プレミアムカードを提示すれば良いのですが、同伴者料金は別途支払いが必要になります。

まずは楽天プレミアムカードへ申し込む

楽天ビジネスカードのメリット・デメリット

- 一枚目のETCカードは発行手数料・年会費無料

- ETCカードの発行枚数が無制限

- 基本のポイント還元が1.0%と高い

- 楽天市場ではいつでもポイント還元率3.0%以上

- 誕生月は楽天市場・楽天ブックスでポイント+1倍

- Visaビジネスオファーを利用可能

- 楽天ビジネスカード単体では発行できず、楽天プレミアムカードの年会費に11,000円(税込)かかる

- 空港ラウンジサービスやプライオリティ・パスが付帯するのは楽天プレミアムカード

- 申し込み時に登記事項証明書の提出が必要

- 利用限度額は楽天プレミアムカードと合算される

- 二枚目以降のETCカードは年会費が550円(税込)かかる

- 追加カードを発行できない

- ポイントを移行できるマイルはANAマイルのみ

まずは楽天プレミアムカードへ申し込む

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

ANA JCB法人カードはANAマイルを貯めたい法人向け

- 出張や移動でANA便を使う

- 空港やANA便の機内で割引サービスを受けたい

- タクシーやレンタカーをよく使う

ANA JCB法人カード 一般カード

| 年会費 | 初年度:無料 2年目以降:2,475円(税込) |

|---|---|

| ポイント還元率 | 1.0% |

| 国際ブランド | |

| 発行スピード | 2~3週間 |

| 追加カード | ETCカード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 無料 |

| ETCカード発行期間 | ウェブでお申し込み:約1週間 電話でお申し込み:約2週間 家族カードを発行してお申し込み:約2週間 |

| マイル還元率(最大) | 0.5~1.0% |

| 旅行保険 | 海外旅行保険 |

| ポイント名 | Oki Dokiポイント |

| 締め日・支払日 | 公式サイト参照 |

| 申し込み条件 | 18歳以上の法人または個人事業主 |

| 必要書類 | ■法人の本人確認書類 現在事項全部証明書・履歴事項全部証明書いずれか1点 ■法人の代表者の本人確認書類 運転免許証または運転経歴証明書・パスポート・在留カード・特別永住者証明書等・マイナンバー(個人番号)カード・住民票の写しなど |

- 初年度年間費無料!

- カード入会・継続時に1000マイルプレゼント!

- 搭乗ボーナスマイルもプレゼント!

- 最高1,000万円の海外旅行傷害保険が自動付帯

- ANAカード限定サービスが豊富

ANA JCB法人カードは、JCBの法人カードに付帯するビジネス関連の特典・サービスに加えて、ANA関連サービスをお得に利用できます。

ANAのフライト利用で区間マイルの積算率がアップするため、出張や移動でANA便を使う方にとっては有力な候補といえる一枚でしょう。

ポイント還元率が1.0%と高く、貯めたポイントは1ポイント=10マイル(マイル還元率1.0%)のレートでANAマイルへ移行可能。

ボーナスマイルが豊富な点も魅力です。

- 入会/継続ボーナスマイル:1,000マイル

- 搭乗ボーナスマイル:区間基本マイレージ×クラス・運賃倍率×10%

また法人専用の出張手配システム『ANA Biz』から航空券を購入した場合は、ポイントとは別に、マイル口座に直接100円=1マイルが貯まります。

そのほか、空港・機内では次のような割引が受けられます。

- 空港免税店で5%OFF

- ANA国内線・国際線の機内販売10%OFF

- 空港内店舗『ANA FESTA』で5%OFF

- 成田空港でのパーキング割引

- 『ANAショッピング A-style』で5%OFF

ANA JCB法人カードのメリット・デメリット

- ポイント還元率とANAマイル還元率が1.0%と高め

- JCB法人カードならではのビジネス特典・サービスを利用可能

- カード入会・継続特典で1,000マイル付与

- 搭乗ごとにボーナスマイルがもらえる

- ANAカード会員限定の割引運賃『ビジネスきっぷ』を利用時はマイルが100%貯まる

- ANAカードの優待・割引サービスが利用できる

- 追加カードを複数枚発行可能、ETCカードは年会費無料で複数枚発行できる

- ANA以外のマイルは貯められない

- 国内旅行傷害保険・ショッピング保険は付帯しない

- 航空会社提携のカードでありながら空港ラウンジサービスが付帯しない

- マイル移行時に手数料が年間5,500円(税込)かかる

- 追加カードには年会費が825円(税込)かかる(※)

(※)1枚目のカードの年会費が無料の場合、追加カードの年会費も無料

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

Airカードはいつでもポイント還元率1.5%

- ポイント還元率の高い法人クレジットカードが欲しい

- 毎月高額な決済をする

- 社用車を複数抱える、ETC利用が多い

Airカード

| 年会費 | 初年度:5,500円(税込) 2年目以降:5,500円(税込) |

|---|---|

| ポイント還元率 | 0.5%~1.5% |

| 国際ブランド | |

| 発行スピード | 約1週間 |

| 追加カード | ETCカード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 無料 |

| ポイント名 | リクルートポイント |

| 締め日・支払日 | 締め日:毎月15日・支払日:翌月10日(土・日・祝日の場合は翌営業日) |

| 申し込み条件 | 法人または個人事業主(カード使用者は18歳以上の方が対象となります。) |

| 必要書類 | 運転免許証、パスポートなどの本人確認書類 |

- 業界No.1のポイント還元率1.5%!

- リクルートのサービス利用でさらにポイントが貯まる!

- 経費の利用状況をいつでも確認できる

- 1ポイント=1円からお得に利用

- 経理作業の効率化

- Freee会計や弥生会計などの会計ソフトとデータ連携可能!

Airカードの年会費は5,500円(税込)と一般ランクとしては高めですが、ポイント還元率が通常時でも1.5%と他に類を見ない高さで、毎月Web広告費やオフィスの家賃など高額な固定費を支払っている法人なら、いつもの決済利用で多くのポイント還元を受けられます。

例えば、月々10万円分の経費をカードで支払う場合、0.5%の還元率の他社カードの場合、1カ月で500ポイント、1年間では6,000ポイントです。

一方、Airカードで利用したとすると、還元率は1.5%なので1カ月で1,500ポイント、1年間で1万8,000ポイント。

何と3倍も多くのポイントがたまることになります。この差はとても歴然です。

リクルートサービスで決済すると、通常のポイントに加えて以下のポイントももらえます。

- 『じゃらんnet』:宿・ホテルの予約でポイント2.0%還元

- 『ホットペッパーグルメ』:ネット予約で人数×50ポイント付与

貯まったポイントは、1ポイント=1リクルートポイントとして利用可能で、リクルートのサービスで利用できるほか、dポイントやPontaポイントとの交換にも対応しているため、PontaポイントからJALマイルへの交換も可能です。

Airカードのメリット・デメリット

- 『Airメイト』との連携で収支管理の効率アップ

- ポイント還元率が1.5%と高い

- リクルートサービスの利用でさらにポイントアップ

- 追加カードを複数枚発行可能

- ETCカードは年会費無料で複数枚発行できる

- JCBの法人向けカードのサービスも利用できる

- 申し込み時、法人の場合は法人確認書類と代表者の本人確認書類が必要

- 一般ランクとしては年会費がやや高め

- 税金・公共料金・通話料の支払い時のポイント還元率は0.5%に下がる

- 国内・海外旅行傷害保険が付帯しない

- 貯められるマイルはJALマイルのみ(※)

- 追加カードは年会費が3,300円(税込)かかる

- 空港ラウンジサービスなし

- タッチ決済非対応

(※)Pontaポイント経由

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

マネーフォワード ビジネスカードはプリペイド型なら審査なしで発行可能

- 資金繰りが難しいスタートアップやベンチャー企業

- マネーフォワード関連サービスを使っている

- 毎月の決済額が高額

- 追加カードの利用限度額を個別に設定したい

- ETCを利用しない、国内外への出張・移動が少ない

- 決算書提出不要で開業して間もない法人でもOK

- 申込みから最短1週間程度で届く

- 「マネーフォワード クラウド経費」と連携で経費精算業務を効率化

補足事項

- ※1 ウォレット開設から1年目(初年度)は年会費無料

- ※2 ウォレット開設から2年目以降、直前の1年間で1度も支払い実績がない場合、1,000円+税

マネーフォワード ビジネスカードは、事前チャージで利用する法人プリペイドカードとしての発行にも対応します。

プリペイドカードとして発行する際は与信審査が必要ないため、赤字経営の場合や代表者個人の信用情報に問題がある場合でもカードに申し込めるでしょう。

※クレジットカードとして利用する場合は与信審査あり

年会費無料ながら通常のポイント還元率は1.0%と高水準で、『マネーフォワードクラウド』『マネーフォワードME』の支払いでは3.0%還元にアップ。

さらに、毎月の利用金額に応じて最大50,000ポイントが付与されます。

利用金額ごとのボーナスポイントは次のとおりで、毎月の決済金額が大きい法人ならより効率よくポイントを貯められるでしょう。

| 1か月の利用金額 | ボーナスポイント |

|---|---|

| 10万円 | 500ポイント |

| 50万円 | 2,500ポイント |

| 100万円 | 5,000ポイント |

| 500万円 | 25,000ポイント |

| 1,000万円 | 50,000ポイント |

次のようなビジネスに役立つ特典・サービスが用意されているのもマネーフォワード ビジネスカードの魅力です。

マネーフォワード ビジネスカードのメリット・デメリット

- 年会費無料で維持コストがかからない(※1)

- 申し込み時に決算書の提出が不要

- プリペイド型は与信審査なしで発行できる(※2)

- 利用限度額は最大10億円、1取引あたりの利用限度額は最大1億円と高額

- 追加カードの発行可能枚数は無制限、ビジネスカードとしては珍しく1枚ずつ利用限度額を設定可能

- 海外での取引手数料3.0%をポイント還元

- ポイント還元率が1.0%と高め

- マネーフォワードクラウドまたはマネーフォワードMEの支払いではポイント3.0%還元

- マネーフォワードクラウドとリアルタイム連携

- 電子帳簿保存法に対応

- ビジネスツール・サービスの割引優待

- 全国130以上の施設に泊まれるホテルサブスクリプションサービスの割引優待

- バーチャルオフィスの割引優待

※1 発行後1年間利用がない場合は年会費1,100円(税込)がかかる

※2 クレジットカードとして利用する場合は与信審査あり

- ETCカードを発行できない

- 発行から1年間カードを利用しなかった場合、年会費が1,100円(税込)かかる

- 追加カードをリアルカードで発行する場合、2枚目以降は発行手数料990円(税込)がかかる

- プリペイド型は、『GMOあおぞらネット銀行』以外でチャージすると決済手数料がかかる

- 法人税や所得税など、税金の支払いではポイント還元率が0.5%に下がる

- 国内・海外旅行傷害保険・ショッピング保険が付帯しない

- Apple Pay・Google Pay™非対応

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

法人カード・ビジネスカードの選び方|重視すべき項目は?

数ある法人カード・ビジネスカードのなかから自社にとって最適の一枚を選ぶためには、年会費やポイント還元率などといった各のスペックを比較する必要があります。

どのスペックを重視すべきかは、企業のニーズによって異なります。

たとえば「法人カードには最低限の機能しか求めず、代わりに維持費をかけたくない」という場合は年会費の安さを重視してカードを選ぶべきです。

ここからは法人クレジットカード選びで比較すべきスペックについて解説します。

審査・申し込み対象|会社設立直後なら個人事業主向けカードが狙い目

法人カードを選ぶ際にはまず、希望するカードの審査・申し込み対象に自社の条件が当てはまるかを確認しなければなりません。

中小企業の場合は従業員が20名未満の会社向けに発行されるビジネスカードを、従業員数が20名以上の大企業はコーポレートカードを選びましょう。

ビジネスカードのなかには個人事業主やフリーランス、副業をしている方向けのカードもあり、申し込み時の必要書類は本人確認書類のみで決算書や登記事項証明書など会社の業績を表す書類の提出が不要であるため、会社設立直後のスタートアップ企業でも申し込めます。

→→当記事で紹介している16枚の申し込み対象と申し込み時の必要書類を一覧表で比較する!

設立まもない会社におすすめの法人カードについてはこちらも参考にしてください。

年会費|付帯保険やサービスとのバランスを考慮する

法人カードを選ぶ際は、年会費の有無も確認しましょう。

年会費の高い法人カードは保険や付帯サービスが充実し、利用限度額が高めの傾向にありますが、ビジネスカードの基本的な機能が備わっていれば問題なく、高額な限度額を必要としないなら年会費無料のカードで事足ります。

当記事で紹介している16枚のうち、年会費無料もしくは安価なものは次の8枚です。

| カード名 | 年会費(税込) |

|---|---|

| オンライン入会で初年度無料 1,375円 | |

| 永年無料 | |

| 永年無料 | |

| 永年無料 | |

| 永年無料 | |

| 永年無料 | |

| 初年度無料 2,475円 | |

| 無料(※) |

(※)発行から1年間利用がなかった場合は、年会費1,100円(税込)がかかる

ただし、法人カードは事業用の決済に使用する仕組み上、年会費を経費として計上可能です。

国内外への出張や移動が多く旅行傷害保険や空港ラウンジサービスを利用したい方や毎月の決済額が高額な法人は、年会費が有料のビジネスカードを検討するとよいでしょう。

注意点として、法人カードによっては追加カードやETCカードの年会費が有料の場合もあります。

従業員用にカードを発行する予定の方は、追加カード・ETCカードの年会費も考慮したうえで法人カードを選びましょう。

もちろん、追加カードやETCカードの年会費も経費扱いにできるよ。

→→追加カード・ETCカードの年会費や発行可能枚数はこちらをチェック!

ポイント還元率|高還元なのは0.6%〜

ビジネスカードは個人用のクレカと異なり事業用の決済に使用するため、毎月の決済額が高くなる傾向があります。

Web広告費やオフィスの家賃など、毎月高額な固定費を支払っているなら、ポイント還元率の高い一枚を選んで決済利用をするだけで効率よくポイントを貯められます。

ビジネスカードのポイント還元率の相場は0.3%〜0.5%程度であるため、通常のポイント還元率が0.6%以上ならポイント還元率が高いといえるでしょう。

当記事で紹介している16枚のうち、通常のポイント還元率が0.6%以上なのは次の7枚です。

| ビジネスカード名 | ポイント還元率 |

|---|---|

| 1.0%〜10.5%(※1) | |

| 0.8%〜1.0% | |

| 1.0%~1.5% | |

| 1.0% | |

| 1.0%~3.0% |

| 1.0% | |

| 1.5%(※2) |

| 1.0%~3.0%(※3) |

(※1)還元率は交換商品により異なります。

(※2)税金・公共料金・通話料の支払いはポイント還元率0.5%

(※3)マネーフォワード クラウド関連サービス利用時に3.0%還元。法人税・地方税・所得税・消費税の支払いでは0.5%に下がる

また、通常のポイント還元率が低くても、対象のサービスや店舗を利用したり特定の条件をクリアすることでポイント還元率がアップするビジネスカードもあります。

条件によりポイント還元率が上がるおすすめのビジネスカードは次の6枚です。

| ビジネスカード名 | ポイント還元率 | ポイントアップの条件 |

|---|---|---|

0.5%~10.0% |

| |

| 0.5%~1.5%(※2) |

| |

0.5%~1.5%(※2) |

| |

| 0.5%~2.0%(※3) |

| |

| 0.5%〜1.0%(※3) |

| |

| 1.0%~3.0% |

|

(※1)WEB明細サービス『MyJチェック』に登録し、海外の加盟店でカード決済すれば自動でポイント2倍

(※2)対象の三井住友カードと2枚持ちが条件です。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

(※3)永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。1ポイント5円相当のアイテムと交換の場合となります。交換商品によっては、1ポイントの価値は5円未満になります

(※4)2025年5月現在。ポイント還元率は予告なく変更となる場合があります。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

マイル還元率|ポイント移行時のレートや手数料を確認する

国内外への出張や移動が多い法人は、マイル還元率の高いビジネスカードを選ぶのもおすすめです。

貯めたマイルはビジネスクラスやファーストクラスなど上位クラスの特典航空券や、長距離路線の特典航空券などに交換でき、社長・経営者の分だけでなく従業員の出張・移動にかかる費用を浮かせられます。

ビジネスカードの場合、ANA JCB法人カードのような航空会社提携のカードを除き、決済利用で直接マイルを貯められるものが少なく、貯めたポイントを移行する形でマイルを貯めることになるため、効率よくマイルを貯めるためにはポイント還元率とマイルへの移行レートが高い一枚を選ぶことが大切。

当記事で紹介している16枚のうち、マイルが貯まりやすいのは次の5枚です。

| ビジネスカード名 | ポイント還元率 | マイル還元率 | 交換可能なマイル |

|---|---|---|---|

| 0.5%〜1.0%(※1) | 最大1.125%(※2) | ANAマイル、JALマイル | |

| 0.3~1.0% | 0.33%~1.0% | ANAマイル、JALマイル、スカイマイル、マイレージプラス、Aviosなど | |

| 1.0% | 1.0% | ANAマイル | |

| 0.5%~2.0%(※1) | 0.25%~0.3% | ANAマイル、JALマイル | |

| 1.0% | 0.4%~1.0% | ANAマイル、JALマイル、デルタスカイマイル、マイレージプラス、スカイパスなど |

(※1)永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。1ポイント5円相当のアイテムと交換の場合となります。交換商品によっては、1ポイントの価値は5円未満になります

(※2)年会費5,500円(税込)の『SAISON MILE CLUB』に加入し、JALマイルに移行可能な永久不滅ポイントと合計した場合です

JALマイルを貯めたい方には、セゾンプラチナ・ビジネス・アメックス®・カード(以降、セゾンプラチナ・ビジネス・アメックス)がおすすめです。

年会費5,500円(税込)の『SAISON MILE CLUB』に加入すれば、日々のカード利用でJALマイルが直接貯まります。

またJALマイル還元率は最大1.125%(※)と、ビジネスカードのなかではトップクラスの還元率です。

(※)JALマイルに移行可能な永久不滅ポイントと合計した場合です

| カード | 還元率 | 申し込み |

|---|---|---|

0.5~1.0%(※1) |

(※1)永久不滅ポイントは通常1,000円(税込)の利用毎に1ポイント貯まります。1ポイント5円相当のアイテムと交換の場合となります。交換商品によっては、1ポイントの価値は5円未満になります。

ANAマイルを貯めたい方には、アメリカン・エキスプレス®・ビジネス・ゴールド・カード(以降、アメックス・ビジネス・ゴールド)がおすすめです。

決済利用で直接ANAマイルを貯められるわけではありませんが、『メンバーシップ・リワード・プラス』に加入することで、貯めたポイントを1ポイント=1マイル(マイル還元率1.0%)で移行できます。

| カード | 還元率 | 申し込み |

|---|---|---|

0.3~1.0% |

そのほかのマイルが貯まるビジネスカードのおすすめはこちらを参考にしてください。

利用限度額|目安は月の決済予定額の2~3倍

法人カードを選ぶ際は、利用限度額が自社の事業規模に合っているかも確認しましょう。

限度額に達してしまうと利用した分の支払いが完了するまでは決済利用ができなくなるため、カードを選ぶ際は利用限度額に余裕をもたせるべきです。

具体的には、1か月の使用予定金額の2~3倍が目安とされています。

また、ビジネスカードの利用限度額は年会費やランクが上がるほど高くなる傾向があります。

ただし、実際の利用限度額は審査のうえで決定されるため、必ずしも高額な利用限度額が設定されるわけではない点に注意が必要です。

→→当記事で紹介している16枚の利用限度額を一覧表で比較する!

追加カード・ETCカード|発行可能枚数と年会費をチェック

従業員を複数抱えている、車での移動や運送業を営む法人は、追加カードやETCの発行可否や発行可能枚数でカードを比較することも大切です。

従業員に追加カードやETCカードを渡せば現金での立て替えや精算やそれにともなう小口現金の管理などが不要になり、経費の管理が簡略化されます。

追加カードやETCカードを発行する際は、それぞれに年会費がいくらかかるのかを確認しましょう。

複数の従業員にカードを渡す場合、維持コストがかさむためです。

→→当記事で紹介している16枚の追加カード・ETCカード発行可能枚数と年会費を一覧表でチェック!

当記事で紹介している16枚のうち、本カード・追加カード・ETCカードの年会費が無料のカードは以下の4枚です。

なかでも維持コストを抑えつつ、なるべく多くの追加カードとETCカードを発行したい場合は、セゾンコバルト・ビジネスアメックスがおすすめ。

年会費永年無料で追加カードを9枚、ETCカードを5枚まで発行できます。

| カード | 還元率 | 申し込み |

|---|---|---|

0.5~2.0%(※1) |

(※1)永久不滅ポイントは通常1,000円(税込)の利用毎に1ポイント貯まります。1ポイント5円相当のアイテムと交換の場合となります。交換商品によっては、1ポイントの価値は5円未満になります。

また、次の3枚は追加カードの発行可能枚数が多く、ビジネスカードとしては珍しく利用限度額を個別に設定できます。

それぞれのカードに利用限度額を個別設定できれば、従業員がプライベートな出費にカード利用することを防げるため、社内のガバナンス強化にも繋がります。

ちなみに、追加カードは社員間で使い回せない点にご注意ください。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

空港ラウンジサービスやプライオリティ・パスの有無|出張で国内外の移動が多いなら要検討

飛行機を使った国内外への出張・移動が多い場合は、ビジネスカードに空港ラウンジサービスやプライオリティ・パスが付帯していると便利です。

プライオリティ・パスとは、およそ150以上の国や地域にある1,600ヶ所以上の空港ラウンジを利用できる会員制サービスのことをいいます。

プライオリティ・パスの会員プランと料金体系は以下のとおり。

| プライオリティ・パスの会員プラン | スタンダード | スタンダード・プラス | プレステージ |

|---|---|---|---|

| 年会費 | US$99 | US$329 | US$469 |

| ラウンジ利用料金 | US$35 | 10回まで無料 以降はUS$35 | 何度利用しても無料 |

| 同伴者のラウンジ利用料金/1名 | US$35 | US$35 | US$35 |

当記事で紹介している16枚のうち、空港ラウンジサービスやプライオリティ・パスが付帯するのは次の7枚です。

| ビジネスカード名 | 年会費(税込) | 空港ラウンジサービス | プライオリティ・パス |

|---|---|---|---|

| 初年度無料 33,000円(税込) | |||

| 5,500円(※3) | |||

| 49,500円 | |||

| 13,200円 | |||

| 22,000円 ショッピング利用金額累計が年間300万円以上で次年度無料 | |||

| 27,500円 | |||

| 2,200円(※1) |

(※1)楽天ビジネスカードは年会費11,000円(税込)の楽天プレミアムカードに付随します(※1)楽天ビジネスカードは年会費11,000円(税込)の楽天プレミアムカードに付随します

(※2)楽天プレミアムカードに付帯

(※3)年間100万円の利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

このように、年会費が無料で空港ラウンジサービスやプライオリティ・パスが付帯するビジネスカードはないためご注意ください。

apollostation PLATINUM BUSINESSは本カードにだけでなく、最大9枚発行可能な追加カードにも無料でプライオリティ・パスを発行できるため、出張に行く従業員が多い企業におすすめです。

apollostation PLATINUM BUSINESSの年会費は22,000円(税込)。

プライオリティ・パスの年会費は、空港ラウンジを10回まで無料で利用できるスタンダード・プラスプランでUS$329と、日本円換算で約47,000円(※)だから、これだけで年会費のもとが取れるよ。

(※)2025年4月17日前日終値1ドル=141.9340円で算出

| カード | 還元率 | 申し込み |

|---|---|---|

0.80%~1.00% |

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

付帯保険|国内・海外旅行傷害保険やショッピング保険など

法人カードを選ぶ際は、どのような保険が付帯するかにも注目しましょう。

国内外への移動・出張が多い方は旅行傷害保険が付帯するものがおすすめ。

旅行傷害保険には利用付帯と自動付帯の2種類があります。

- 利用付帯:交通費やホテル代など移動費をカード決済した場合に補償が適用される

- 自動付帯:カードを持っているだけで補償が適用される

高額な備品を購入することが多い場合は、ショッピング保険が付帯するビジネスカードを選びましょう。

カードを使って購入した商品が破損したり盗まれた場合に補償を受けられます。

当記事で紹介している16枚のうち、旅行保険やショッピング保険が付帯するのは次の12枚です。

| ビジネスカード名 | 年会費(税込) | 国内旅行傷害保険 | 海外旅行傷害保険 | ショッピング保険 |

|---|---|---|---|---|

| 初年度無料(※1) 翌年以降1,375円 | 最高3,000万円(利用付帯) | 最高3,000万円(利用付帯) | 海外利用のみ年間100万円まで | |

| 永年無料 | なし | 最高2,000万円(利用付帯) | なし | |

| 永年無料 | なし | なし | オンライン・プロテクション | |

| 初年度無料 33,000円(税込) | 最高5,000万円(利用付帯) | 最高1億円(利用付帯) | 年間300万円まで(国内・海外) | |

| 5,500円(※3) | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) | 年間300万円まで(国内・海外) | |

| 49,500円 | 最高5,000万円(利用付帯) | 最高1億円(利用付帯) | 年間最高500万円のショッピング・プロテクション® オンライン・プロテクション | |

| 13,200円 | 最高5,000万円(利用付帯) | 最高5,000万円(利用付帯) | 年間最高500万円のショッピング・プロテクション® オンライン・プロテクション | |

| 22,000円 ショッピング利用金額累計が年間300万円以上で次年度無料 | 最高5,000万円(利用付帯) | 最高1億円(利用付帯) | 年間300万円(国内・海外) スマホ補償付き | |

| 27,500円 | 最高1億円(利用条件付き) | 最高1億円(利用条件付き) | 年間500万円(国内・海外) | |

| 2,200円(※2) | 最高5,000万円 うち4,000万円が自動付帯、1,000万円は利用付帯 | 最高5,000万円 うち4,000万円が自動付帯、1,000万円は利用付帯 | 年間300万円 |

| 初年度無料 2,475円 | なし | 最高1,000万円(利用付帯) | 海外利用のみ最高100万円 | |

| 5,500円 | なし | なし | 海外利用のみ最高100万円 |

(※1)オンライン入会

(※2)楽天ビジネスカードは年会費11,000円(税込)の楽天プレミアムカードに付随します

(※3)年間100万円の利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

ビジネスカードのなかにはこのほかに独自の保険を用意しているものもあります。

たとえばJCB一般法人カードにはサイバー攻撃やヒューマンエラーなどで事故が発生した場合に損害を一定の範囲で補償するサイバーリスク保険が付帯します。

| カード | 還元率 | 申し込み |

|---|---|---|

0.5%~10.0% |

三井住友カード ビジネスオーナーズの場合、利用付帯の海外旅行傷害保険を『選べる無料保険』によって動産総合保険や弁護士保険、個人賠償責任補償などへ切り替えられるため、海外への出張が少ない法人はより自社に合った保険を選べます。

| カード | 還元率 | 申し込み |

|---|---|---|

0.5%~1.5%(※1) |

(※1)対象の三井住友カードと2枚持ちすることが条件です。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

ビジネス関連サービス|会計ソフトとの連携・交通系予約サービスなど

個人用のクレジットカードと異なり、ビジネスカードには事業に役立つ様々なサービスが用意されています。

- タクシーやレンタカーなどの交通系予約・割引サービス

- 新幹線チケットや航空券の予約・割引サービス

- レンタルオフィス・コワーキングスペース割引

- レストラン優待

- ゴルフ優待

- ホテル優待

- 会計ソフトとの連携

当記事で紹介している16枚は、マネーフォワード ビジネスカードを除き以下の会計ソフトとの連携に対応します。

- 『弥生会計』

- 『freeee会計』

- 『マネーフォワード会計』

そのほかJCB一般法人カードや三井住友カード ビジネスオーナーズは『ソリマチ』に、アメックスビジネスゴールドとアメックスビジネスグリーンは『QuickBooks』にも対応するなど、カードによって異なるため公式サイトで確認してください。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

カードのランク・ステータス性|ゴールド・プラチナはサービスや保険が手厚い

カードのランクやステータス性を考慮することも、法人カード選びにおいては大切な視点です。

会食や接待など、人前でカード利用する際にランクやステータス性の高いカードを持っていると、相手方に社会的信用やビジネスの信頼性をアピールすることに繋がります。

ビジネスカードのランクは、一般ランク<ゴールド<プラチナの順に高くなり、年会費や審査難易度も比例して上がるため、付帯保険やサービスが手厚くなります。

さらに、ランクの高いビジネスカードは利用限度額が高くなる傾向があるため、事業規模が大きく毎月の決済額の大きい法人はゴールド以上のビジネスカードを選びましょう。

またクレジットカードには大きく分けてプロパーカードと提携カードの2種類があり、ステータス性が高いとされるのはプロパーカードです。

| カードの種類 | プロパーカード | 提携カード |

|---|---|---|

| 特徴 |

|

|

| 年会費 | 普通〜高め | 安め〜普通 |

| ステータス性 | 普通〜高め | 低め〜普通 |

| カードの例 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード  |

カードランク・ステータス性を重視してビジネスカードを選ぶのであれば、プロパーカードのゴールドカード・プラチナカードを選ぶとよいでしょう。

特にプラチナカードにはコンシェルジュサービスやプライオリティ・パスなどといったラグジュアリーな特典が付帯したり、旅行傷害保険の額が最高1億円と高額だったりするため、サービスの質や保険の充実度を求める方におすすめです。

(ビジネスカードのなかでも)ゴールドカードの場合は追加カードでも国内線の空港ラウンジも利用できますし、プラチナカードの場合は追加カードでもコンシェルジュデスクを利用する事もできます。

また国際ブランドのなかでも、American Expressやダイナースクラブは特にステータス性の高いカードとして知られているため、よりハイステータスなビジネスカードを望む場合はプロパーのビジネス・アメックスやダイナースクラブ ビジネスカードが選択肢になります。

このようなカードランク・ステータス性の高いカードのなかには従業員向けに活用できる福利厚生サービスが用意されているものもあり、活用することでスタッフの業務にあたるモチベーションや会社に対する帰属意識の向上に役立つでしょう。

(ビジネスカードは)福利厚生サービスも付帯している場合も多く、会社として用意できないような特典をカードを契約するだけで用意することもできます。

経費精算だけに使うのでは無く、特典を活用することで社員のやる気などにも繋げるために、ステータスの高いクレジットカードを申し込むのが良いでしょう。

ただし、サービスや保険をあまり利用しない場合は、年会費が割高に感じる可能性にあるため、使い方によってはお得感を得られないかもしれません。

ランクやステータス性の高いビジネスカードを選ぶ際は、自身が望むサービスや保険が付帯しているか、逆に不必要と思われるものはないかを比較検討しましょう。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

支払回数やキャッシング機能の有無|創業期やベンチャーは要確認

資金調達が難しい創業期やベンチャー企業が法人カードを選ぶ際は、支払回数やキャッシング機能の有無も確認しましょう。

分割払いやリボ払いが利用できれば支払いが発生しても手元資金を維持しやすく、会社の備品を紛失したり社用車が壊れたりといった不測のトラブルによる出費に対応できたり、高額な設備投資や仕入れに投資できたりするメリットがあります。

またキャッシング機能があれば、急に現金が必要になった場合に一時的な資金調達が可能です。

ただし分割払いやリボ払い、キャッシングの利用時には金利がかかる点に注意してください。

→→当記事で紹介している16枚の支払回数とキャッシング機能の有無を一覧表で比較する!

なお一般的なクレジットカードの場合、支払いサイクルは約30日ですが、ビジネスカードによっては2〜3ヶ月に設定できるものがあり、Biz ONEなら請求書カード払いを利用することで、支払いを約40日間先延ばしできます。

| カード | 還元率 | 申し込み |

|---|---|---|

1.00%~10.50%(※1) |

(※)還元率は交換商品により異なります。

またセゾンコバルト・ビジネスアメックスとセゾンプラチナ・ビジネスアメックスは支払いサイクルが最長56日と長いため、運転資金の確保やキャッシュフローの改善に役立ちます。

| カード | 還元率 | 申し込み |

|---|---|---|

0.5~2.0%(※1) |

(※1)永久不滅ポイントは通常1,000円(税込)の利用毎に1ポイント貯まります。1ポイント5円相当のアイテムと交換の場合となります。交換商品によっては、1ポイントの価値は5円未満になります。

| カード | 還元率 | 申し込み |

|---|---|---|

0.5~1.0%(※1) |

(※1)永久不滅ポイントは通常1,000円(税込)の利用毎に1ポイント貯まります。1ポイント5円相当のアイテムと交換の場合となります。交換商品によっては、1ポイントの価値は5円未満になります。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

法人カード・ビジネスカードのメリット|個人カードとの違いは?

法人用クレジットカードには、個人用のクレジットカードと比較すると次のようなメリットがあります。

ここからは各メリットについて解説します。

年会費を経費計上できる

法人用のクレジットカードは個人用のクレジットカードと異なり、年会費を経費計上できるメリットがあります。

法人カードは事業の決済用に使われるカードであり、年会費は事業を行うにあたって使われる費用として認められるためです。

法人用クレカの年会費を会計処理する際の勘定科目は『諸会費』か『支払手数料』にあたります。一度どちらかに決めたら、以降は同じ勘定科目名を使い続けましょう。

「去年は諸会費、今年は支払手数料」などと科目名を変えてしまうと、前年との比較で数値の異常が見つけられなかったり、整合性が保たれず外部への説明時に正確性が認められなくなったりするよ。

実際の仕訳例はこちら。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 諸経費 (もしくは支払手数料) | 5,500円 | 預金 | 5,500円 |

また法人カードにかかる年会費の消費税は仕入税額控除の対象です。

仕入税額控除を受けるには要件を満たしたうえ(※)、会計処理の際に消費税を『仮払消費税』として、次のように仕分けしましょう。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 諸経費 (もしくは支払手数料) | 5,000円 | 預金 | 5,500円 |

| 仮払消費税 | 500円 |

(※)仕入税額控除の適用を受けるには取引先が発行した適格請求書(インボイス)の保存が必要

年会費を会計処理するのが煩わしい場合は、年会費無料の法人クレジットカードを選ぶのがおすすめです。

会計処理が効率化されコスト削減につながる

個人用のクレジットカードとは別に法人用クレジットカードを発行し、私用と事業用でカードと使い分ければ明細にプライベートの支出と事業の経費が混在することがなくなり、会計処理の効率化につながります。

それだけでなく個人用クレカは法人用と異なり、決済した事業費のすべてを経費計上できないデメリットがあるため、税制上の観点からも法人用カードを作ることがおすすめです。

法人用カードの多くは会計ソフトとの連携に対応するため、決済利用分が自動で会計ソフトに反映されることで経費の計上漏れを防げたり、入力の手間が省けたりします。

また、取引先へ経費を振り込む手間や手数料を省ける点も法人用クレカを利用するメリットです。

法人用カードで経費の支払いを行えば、カード会社の支払日に指定口座からまとめて引き落とされるため、振込手続きの手間や手数料を削減できます。

1件あたりの振込手数料は微々たるものかもしれませんが、支払先が多くなると振込とカード決済では大きな差が生じる場合があるため、振込手続きにかかる時間や手数料を節約するには法人用クレジットカードを発行しましょう。

追加カード・ETCカードを発行すれば経費の建て替えが不要になる

法人用クレジットカードの多くは追加カードやETCカードの発行に対応します。

追加カードやETCカードを社員に貸し出すことで経費の仮払いや立て替え払いが不要になり、経理の手間を減らせるうえに現金や領収書の紛失リスクを防げます。

社員数や車の利用が多い法人は、追加カード・ETCカードの複数枚発行に対応する法人カードを選びましょう。

→→当記事で紹介している法人カードの追加カード・ETCカードの発行可能枚数や年会費をチェック!

ポイントやマイルが貯まりやすい

個人用のクレジットカードと比べて、法人用のクレジットカードはポイントやマイルが貯まりやすいメリットがあります。

リスティング広告費やクラウドサービス費、法人税など、事業関連の費用は個人的な支出よりも高額になりやすく、たとえカードのポイント還元率が0.5%だったとしても多くの還元を受けられるためです。

カードによっては貯めたポイントをマイルに移行できるため、固定費や税金が高額なら貯めたポイントをどんどんマイルに変えられます。

なかには航空会社提携カードなど、決済利用で直接マイルを貯められるものもあります。マイルを効率よく貯めたい場合は、マイルが貯まる仕組みに注目してカード選びをすることも大切です。

なお、効率よくポイントを貯めるには、社員用に追加カードを発行しましょう。

社員が出張費や接待費、備品代などの支払いを追加カードで行えば利用金額分のポイントが本カードに合算されるため、毎月大きなポイント還元を受けられます。

利用限度額が高い

個人用のクレジットカードと比べて利用限度額が高めなのも、法人用クレジットカードのメリットです。

利用限度額はカードのランクが上がるほど高くなる傾向があります。

| ビジネスカードのランク | 利用限度額の相場 |

|---|---|

| 一般 | 10〜100万円 |

| ゴールド | 10〜300万円 |

| プラチナ | 10〜500万円 |

なかにはアメックス・ビジネスシリーズやダイナースクラブ ビジネスカードのように利用限度額に一律の制限が設けられていないものや、UPSIDERのように最大の利用限度額が10億円と高額な設定がされているものもあります。

事業を営むうえでは急な出費で大きな金額が必要になることがあるため、個人用クレカとは別に法人用カードを発行しておくのが安心です。

→→当記事で紹介している16枚の利用限度額を一覧表で比較する!

資金繰りやキャッシュフローの改善に役立つ

個人用クレジットカードの場合、カード決済後に利用金額が引き落とされるのは1ヶ月後ですが、法人用クレジットカードのなかには引き落とし日を2〜3ヶ月後に設定できるものがあります。

支払いのタイミングを先延ばしている間に運転資金を準備できるため、資金繰りやキャッシュフローの改善に役立つでしょう。

また、法人用クレカのなかには分割払い・リボ払いに対応したり、キャッシング機能が付帯したりするものがあるため、活用することで手持ちの現金が枯渇し支払いができなくなる、いわゆる『資金ショート』の回避にも役立ちます。

→→当記事で紹介している16枚の支払回数やキャッシング機能の有無を一覧表で比較する!

ビジネス関連のサービスを利用できる

個人用のクレジットカードと違い、法人用クレジットカードには事業向けならではの関連サービスが付帯します。

いずれもカードのランク・ステータス性が上がるほど内容が充実するため、手厚さを求めるならゴールドカード以上の法人用クレカを選択しましょう。

→→空港ラウンジサービスやプライオリティ・パスが付帯するカードを見る!

→→当記事で紹介している16枚の付帯保険を一覧表で比較する!

また、ランク・ステータスの高い法人カードには福利厚生サービスが付帯していることが多く、低コストで福利厚生を導入できます。

| ベネフィット・ステーション | 三井住友カード・オリコ・ライフカードなどが発行している法人カード |

|---|---|

| クラブオフ | アメリカン・エキスプレス®発行の法人カード |

| 福利厚生倶楽部 | JCBグループ発行の法人カード |

さらに、個人用クレカと異なり、従業員用に追加カードやETCカードを発行できるのも法人用カードならではのサービスです。

複数名の従業員や複数の社用車を抱える法人は、それぞれに追加カード・ETCカードを発行することで経費精算の手間が省けたり、より効率よくポイントを貯められたりします。

→→当記事で紹介している16枚の追加カード・ETCカードの発行可能枚数や年会費を一覧表で比較する!

法人カード・ビジネスカードのデメリットや注意点

個人用のクレジットカードと比較すると、法人用クレジットカードには次のようなデメリットや注意点があります。

ただしメリットを踏まえると、上記のデメリットや注意点はさほど気にならないという方が多いでしょう。

それぞれ解説します。

年会費が高額な場合がある

法人用クレジットカードは個人用のクレジットカードと比べて年会費が高めの傾向があります。

有料の法人カードでは、安いもので1万円ほどの年会費がかかり、高額なものだと3~10万円以上かかります。

たとえば、アメックスのゴールドカードで比較すると、法人カードのアメリカン・エキスプレス®・ビジネス・ゴールド・カードの年会費は49,500円(税込)、個人用カードのアメリカン・エキスプレス®・ゴールド・プリファード・カードの年会費は39,600円と、約1万円の差があります。

また、アメックスの一般ランクにあたるグリーンカードの場合は、個人用カードの月会費が1,100円(税込)、ビジネスカードは年会費が13,200円(税込)と年間の合計金額は同じですが、個人用カードの方が月単位のためハードルが低いといえます。

カードの維持コストが気になる場合は、年会費無料の券種を選ぶとよいでしょう。

しかし、年会費が高い法人カードほど付帯保険や優待サービスが充実するため、年会費無料のカードは万人におすすめできるわけではありません。

法人用クレカを選ぶ際は、自身が利用したい保険・サービスが付帯するかや年会費とのバランスを考慮するほか、年会費分をポイント還元でカバーできるかを計算することが大切です。

法人クレジットカードの年会費は経費として計上できるから気にしないという方もいるよ!

法人代表者の信用情報に傷がついていると審査に落ちる可能性がある

法人用クレジットカードの審査においては、会社の経営実績や財務状況のほか、法人代表者の信用情報が照会されます。

したがって、法人代表者が過去にクレジットカードやローンの支払いを滞納していたり債務整理をしていたりするとクレヒス(クレジットヒストリー)に傷がつくため、たとえ会社が黒字であってもビジネスカードの審査に通らない可能性があります。

クレジットヒストリー(クレヒス)とは、クレジットカードやローンの利用履歴やそれにもとづいた信用情報のことを指すよ。

自身のクレヒスに傷がついているかどうかは、信用情報機関への問い合わせで確認できます。

これまでカードやローンの支払いを遅延したことがある方は、以下の信用情報機関に開示請求を行い、自身のクレヒスに問題がないことを確認してから法人カードへの申し込みをおこないましょう。

| 信用情報機関と開示請求先 | 所属する金融機関 |

|---|---|

| CIC(株式会社シー・アイ・シー) | クレジットカード会社・消費者金融 |

| JICC(日本信用情報機構) | クレジットカード会社・消費者金融 |

| JBA(全国銀行個人信用情報センター) | 銀行 |

従業員に追加カード・ETCカードを渡す場合は管理が必要になる

従業員用に追加カードやETCカードを発行すると、枚数分の管理が必要になります。

追加カードやETCカードは名義人以外の使用が認められていませんが、カードを持つ従業員が社員間や第三者へ貸し出すことでカード会社の利用規約違反を犯してしまったり、プライベートな用途で追加カード・ETCカードを利用されたりする懸念があるためです。

ただし、追加カード・ETCカードの利用分は明細に逐一記録されるため、こまめに確認することで従業員による私的流用や不正な精算を防ぐことは可能です。

そのほか、従業員がカードを紛失したり破損したりする可能性もあるため、社内で追加カード・ETCカードの利用や保管に関するルールを定めるなどして管理を徹底しましょう。

分割払い・リボ払い・キャッシングに対応しないカードが多い

個人用クレジットカードの場合、支払い方法としては一括払いのほかに分割払いやリボ払いも利用できますが、法人用クレジットカードの多くは基本的に一括払いのみでキャッシングに対応しません。

しかし、最近では分割払いやキャッシングに対応している法人用クレカが増えてきているため、事業が安定しておらず一括払いだと支払いが厳しい場合は、分割払い・キャッシングに対応しているビジネスカードを選びましょう。

→→分割・リボ払い・キャッシングに対応するビジネスカードを見に行く!

法人カード・ビジネスカードの作り方|必要書類も解説

法人カードを作る方法としては主に、Web申し込みか郵送での申し込みの2通りがあります。

少しでも早くカードを発行したい方には、Web申し込みがおすすめです。

Web申し込みなら専用フォームに必要事項を入力し、必要書類をアップロードするだけで審査に進めます。

申し込み後、ビジネスカードが届くまでには、審査通過から2~3週間ほどかかりますが、なかにはUPSIDERやマネーフォワード ビジネスカードのように、最短即日でデジタルカード番号が発行されるカードもあります(※)。

カード番号があればスマホ決済やネットショッピングに使えるため、決済利用を急ぐ方におすすめです。

(※)リアルカードは後日郵送されます

また、法人カードに申し込む際は次のような書類の提出が求められます。

- 代表者の顔写真付きの身分証明書(運転免許証、パスポート、マイナンバーカードなど)

- 代表者の源泉徴収票(または確定申告書)

- 会社の登記簿謄本(または登記事項証明書)

- 会社の印鑑証明書

- 会社の決算書(または試算表)

- 会社の事業計画書

申し込みをおこなうのが法人の場合、上記の必要書類に加えて法人名義の口座の用意も必要です。

まだ法人口座を開設していない場合は、先に口座開設を済ませましょう。

なお、ビジネスカードのなかには登記簿謄本や決算書などといった法人の本人確認書類の提出が不要で、申込者本人の本人確認書類のみで申し込めるものがあります。

設立まもない法人や審査に不安のあるベンチャー企業、個人事業主やフリーランス、副業をしている方は、法人代表者または個人事業主(フリーランス)の本人確認書類だけで申し込める法人カードを選びましょう。

→→当記事で紹介している16枚の申し込み対象・必要書類を一覧表で確認する!

法人カード・ビジネスカードへの申し込みで審査される項目

法人カード・ビジネスカードに限ったことではなく、クレジットカードの審査基準については最高機密にあたるため、開示されることはありません。

しかし、審査においては次の項目がチェックされていると考えられます。

- 経営実績

- 財務状況

- 申込者の信用情報

業歴が長かったり黒字が続いていたりする会社は社会的信用が高いため、審査においてはプラスの影響があると考えられます。

しかしカードによっては会社設立1年未満でも申し込めたり、決算書の提出を不要としていたりするため、一概には言えません。

一方、経営者や個人事業主など、申し込みをした本人の信用情報に傷がついている場合は審査に落ちる可能性が高いです。

→→信用情報に傷がついていないかを確認する開示請求のやり方はこちらをチェック!

法人カードのお得な使い方

法人カードをお得に使いこなすには、次の方法をお試しください。

それぞれ解説します。

支払いを一枚の法人カードにまとめる

法人カードを使って効率よくポイントを貯めたい方は、複数枚のカードを発行して保有するのではなく、一枚に絞って支払いをまとめましょう。

法人カードのなかには、利用金額に応じてポイント還元率が変動するものもあり、一枚に支払いを集約するほうがポイントを貯めやすいからです。

たとえば、JCB一般法人カードの場合、次のようにポイント倍率がアップしていきます。

| 年間利用金額(税込) | ポイント倍率 |

|---|---|

| 30万円~ | 1.1倍 |

| 50万円~ | 1.2倍 |

| 100万円~ | 1.5倍 |

法人カードでは、業務に必要な備品やオフィスの家賃代などのほかに、各種税金や公共料金も決済可能です。

従業員や社用車が多い場合、追加カード・ETCカードを発行することで、交通費や出張費など従業員が経費として利用した金額分のポイントも貯められます。

特典やキャンペーンを活用する

法人カードで効率よくポイントを貯めたい方は、特典やキャンペーンも活用しましょう。

多くの法人カード発行会社では、お得な入会キャンペーンを不定期で開催しています。

申し込むだけでポイントバックを受けられたり、一定期間はポイント還元率がアップしたりと、上手に活用すれば大量のポイントを獲得可能です。

そのほか、入会年度に一定以上利用すれば、ボーナスポイントをもらえるキャンペーンを開催しているカード会社もあるため、入会前にキャンペーン内容を調べておきましょう。

法人カード・ビジネスカードに関するよくある質問

法人カード・ビジネスカードについてよくある質問に答えました。

- 2025年最強の法人カードは?:JCB一般法人カード

- 会社設立直後でも法人カードの審査に通る?:通る

- 個人用クレジットカードは法人用クレジットカードとして使える?:使えるがおすすめしない

- フリーランスや個人事業主は法人用クレジットカードを作るべき?作るべき

- 法人カードは社長以外でも使える?:追加カードを発行すれば使える

- 法人カードの名義は個人名義?会社名義?:基本的には個人名義

- 法人カードの引き落とし先は法人口座?個人口座?:基本的には法人口座

- 法人カードで貯めたポイントやマイルは個人利用できる?:基本的にはできない

- 法人カードを個人利用するとどうなる?:デメリットやリスクしかない

- 法人カードの審査に落ちる原因は?:申込者の信用情報機関に傷がついているなど

- 年会費無料の法人カードは?:三井住友カード ビジネスオーナーズ、Biz ONEなど

- 還元率の高い法人カードは?:Biz ONE、Airカードなど

- 中小企業におすすめの法人カードは?:JCB一般法人カード、アメックスビジネスゴールドなど

- 法人ETCカードのおすすめは?:三井住友カード ビジネスオーナーズ、JCB一般法人カードなど

- お得に給油ができる法人ガソリンカードは?:JCB一般法人カード、Biz ONE

- かっこいい法人カードは?:アメックス ビジネスシリーズ、ダイナースクラブ ビジネスカードなど

- 法人カードの中でVisaが使えるものは?:ライフカードビジネスライトプラス、楽天ビジネスカードなど

- 法人マスターカードは?:三井住友カード ビジネスオーナーズ、ライフカードビジネスライトプラスなど

- 法人カードでも電子マネーは使える?:使える

似たような疑問をお持ちの方は参考にしてください。

2025年最強の法人カードは?

2025年最強の法人カードは、JCB一般法人カードです。

通常のポイント還元率は0.5%と一般的な水準ですが、Amazonやニッポンレンタカー、JCBトラベルといった『JCBオリジナルシリーズパートナー』加盟店で利用するとポイントが最大10.0%還元までアップします。

年間100万円以上を決済すれば、翌年のポイント倍率が1.5%にアップするため、月平均8.4万円ほど決済する法人・個人事業主ならより効率よくポイントを貯められるでしょう。

そのほか、JCB一般法人カードには次のような特徴があります。

- 海外加盟店での利用でポイント2倍(※)

- 年会費1,375円(税込)の追加カードを複数枚発行可能

- ETCカードを年会費無料で複数枚発行可能

- 最高3,000万円の国内・海外旅行傷害保険が利用付帯

- サイバーリスク保険が付帯

(※)WEB明細サービス『MyJチェック』に登録のうえ、海外加盟店で決済利用すると自動的にポイントが2倍

年会費はオンライン入会なら初年度無料で、以降は1,375円(税込)と安価です。

コストを抑えつつ、ビジネスカードならではのサービスを求める方におすすめします。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

会社設立直後でも法人カードの審査に通る?

会社設立直後でも法人カードの審査に通ります。

ビジネスカードのなかには会社設立1年未満でも申し込めるものがあるためです。

創業したての会社や法人化まもない方は、公式サイト上で会社設立直後でも申し込める旨を記載しているカードや、本人確認書類のみで申し込めるカードを選びましょう。

登記簿謄本や決算書の提出が必要なカードの場合、事業年数が短い法人は審査に落ちる可能性がありますが、必要書類が本人確認書類のみのカードの場合、申込者本人の信用情報に傷がついていなければ審査に通る可能性があります。

→→当記事で紹介している16枚の申し込み対象・必要書類を一覧表で確認する!

個人用クレジットカードは法人用クレジットカードとして使える?

個人用クレジットカードを法人用のクレジットカードとして利用することは可能ではありますが、デメリットや注意点が多いためあまりおすすめできません。

個人用クレカの場合、カードによっては利用規約の中で用途を「個人的な支出の支払いに限る」としており、事業用の支払いに使えないことがあります。

クレジットカードの利用規約違反をすると利用料金の一括返済を求められたり、強制退会させられたりするから絶対に避けよう。

また個人用カードで事業用の決済を行った場合、明細が個人名義になるため確定申告の際に経費として認められないケースがある点にも注意が必要です。

そのほか、個人用カードは法人カードに比べると利用限度額が低い傾向があり、高額な取引や経費の支払いに対応しきれない恐れがあります。

以上の理由から、事業用には個人用クレカとは別に法人カードを発行することをおすすめします。

フリーランスや個人事業主は法人用クレジットカードを作るべき?

フリーランスや個人事業主であっても法人用クレジットカードを作るべきです。

なかには手持ちの個人用クレジットカードを事業用にも使いまわしている方もいますが、なるべくであれば法人カードを作ってプライベートとビジネスの支出を分けることをおすすめします。

なぜなら前述のとおりクレジットカードのなかには事業用の決済に使えないものがあり、利用規約違反になるほか、個人用クレカで決済した事業用の支出は確定申告の際に経費として認められない場合があるためです。

個人用カードと別に法人カードを作れば、利用明細上でプライベートとビジネスの出費が混ざらず記帳が楽になったり、ビジネスカードならではの特典が活用できたりするメリットがあります。

また法人カードは個人用カードに比べて利用限度額が高く、カードによっては支払いのサイクルが長く設定されているため、ビジネスにおける急な出費に余裕を持って対応できたり資金繰りに役立ったりもします。

注意点として、フリーランスや個人事業主は申し込めるビジネスカードが限られます。

申し込む前には必ず公式サイトを確認し、フリーランスや個人事業主の申し込みを受け付けているかを確認しましょう。

→→当記事で紹介している16枚の申し込み対象・必要書類を確認する!

法人カードは社長以外でも使える?

法人カードは社長以外でも使えます。

ただし、ビジネスカードに限らずクレジットカードを使えるのは名義人のみで、一枚のカードを複数人で使い回すことはできません。

たとえば、MUFGカード法人会員規約には次のような記述があります。

カードはカード上に表示され、署名欄に自署した使用者本人以外は使用できません。また、他人にカードを貸与、預託、譲渡もしくは担保提供することや、カード情報を預託しもしくは使用させることは一切できません。

役員や従業員など、社長以外に法人カードを持たせたい場合は、追加カードを発行してください。

→→当記事で紹介している法人カードの追加カードの発行可否や年会費をチェック!

法人カードの名義は個人名義?会社名義?

法人カードやビジネスカードの名義は個人名が記載されることが多いですが、カードによっては個人名と会社名が併記されることもあります。

また前述のとおり、クレジットカードは名義人以外が使用することはできません。

法人カードを複数名に使わせたい場合は、人数分の追加カードを発行しましょう。

→→当記事で紹介している法人カードの追加カードの発行可能枚数や年会費をチェック!

法人カードの引き落とし先は法人口座?個人口座?

基本的に、法人カードの引き落とし先に設定できるのは法人口座です。

ただし、カードによっては個人口座や屋号付き個人口座を選ぶことができます。

(ビジネスカードには)法人口座を登録しなければならないカードと、オーナー個人の口座でも申し込めるカードがあり、オーナー個人の口座で申し込めるカードの場合は、会社勤めの方でもビジネスカードを申し込むことが可能です。

例えば、『セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード』はインビテーションも不要で、会社勤めの方でも申し込みできます。

→→当記事で紹介している16枚の引き落とし先として設定できる口座の種類を一覧表で確認する!

法人の場合は法人口座の開設が必要ですが、個人事業主やフリーランスの場合は任意のため、法人口座を持っていないという方は少なくありません。

ただし個人口座とは別に法人口座を作ることで事業の規模や経理を明確化させられるメリットがあるため、可能であれば法人口座も作ることをおすすめします。

法人カードで貯めたポイントやマイルは個人利用できる?

法人カードで貯めたポイントやマイルの所有権はカードを契約した名義人にあり、会社所有の財産とみなされるため、私的に利用することは業務上横領罪にあたる場合があります。

.jpg)

一人会社であれば、個人も法人も同じようなものでしょうから、社長が法人カードのポイントを利用しても特に誰からも言われないということはあるのかもしれません。

しかしながら、組織として活動する法人の場合はそうはいきません。

法人カードのポイントを勝手に個人で利用することはトラブルになりかねませんので注意してください。

従業員に追加カードを渡す場合は、貯めたポイントやマイルを私的利用されないようにルールを整備しましょう。

.jpg)

なお、法人カードのポイントはどうすればよいか?

一番無難なのは、出張における飛行機代としてマイルを利用する、福利厚生として社員に配るものに換えるといった点がよいのではないでしょうか。

会社としても社員としても魅力あるものに利用すべきです。

法人カードを個人利用するとどうなる?

法人カードを個人利用することはおすすめできません。

法人カードを個人利用してしまうと、下記のようなデメリットやリスクが発生するためです。

- 適切な経理処理をしなければ、税務署に脱税と指摘される可能性がある。

- 銀行から融資を受ける際にマイナスの影響を与えてしまう場合がある。

- 経費処理が複雑化する。

法人カードには「個人決済型」と「法人決済型」の2パターンがあり、ほとんどの場合は法人決済型です。個人決済型は個人の指定口座から引き落とされるのに対し、法人決済型は会社の法人口座から引き落とされます。

つまり、法人決済型の法人カードで個人利用すると、会社のお金を使って私的なものを購入したということになります。

この場合、経理上「役員貸付金」や「役員借入金」を用いて処理しなければならず手間がかかります。さらに、「役員貸付金」「役員借入金」は融資の際に銀行がチェックする決算書にも記載され、金額が大きければ、経理管理ができていない等とよくない見られ方をするリスクがあります。

経理処理を簡略化するための法人カードという本来の目的を考えても、法人カードの個人利用は避けましょう。

法人カードの審査に落ちる原因は?

法人カードの審査に落ちる原因としてまず考えられるのは、法人代表者や個人事業主など、申し込みを行った本人の信用情報に傷がついていることです。

過去にカードやローンの支払を滞納していたり債務整理をしていたりすると信用情報機関に記録が残るため、審査に悪影響を及ぼします。

自身の信用情報に自信がない方は、法人カードへ申し込む前に次の信用情報機関に開示請求を行ってください。

| 信用情報機関と開示請求先 | 所属する金融機関 |

|---|---|

| CIC(株式会社シー・アイ・シー) | クレジットカード会社・消費者金融 |

| JICC(日本信用情報機構) | クレジットカード会社・消費者金融 |

| JBA(全国銀行個人信用情報センター) | 銀行 |

また法人カードにはそれぞれ申し込み対象が決められているため、条件を満たさない法人・個人事業主が申し込めば、当然ですが審査通過は叶いません。

たとえば会社の設立年数を重視していたり黒字経営を求めていたりするカードに、設立から時間が経っておらず赤字決算の法人が申し込めば、審査に落ちる可能性が高いです。

法人カードの審査に通るには、自社や自身の条件でも申し込めるものを選ぶことが肝要です。

年会費無料の法人カードは?

当記事で紹介している年会費無料の法人カードは、次の4枚です。

マネーフォワード ビジネスカードも年会費無料ですが、発行から1年間利用がなかった場合は1,100円(税込)がかかる点にご注意ください。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

還元率の高い法人カードは?

法人カードのポイント還元率は0.3%〜0.5%程度が相場であるため、通常のポイント還元率が0.6%以上のビジネスカードはポイント還元率が高いといえます。

当記事で紹介している16枚のうち、通常のポイント還元率が0.6%以上なのは次の8枚です。

(※1)還元率は交換商品により異なります。

(※2)税金・公共料金・通話料の支払いはポイント還元率0.5%

(※3)マネーフォワード クラウド関連サービス利用時に3.0%還元。法人税・地方税・所得税・消費税の支払いでは0.5%に下がる

そのほかJCB一般法人カードや三井住友カード ビジネスオーナーズのように、特定のサービス・店舗を利用することでポイントアップする券種もあるため、使い方によっては効率よくポイントを貯められるでしょう。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

中小企業におすすめの法人カードは?

中小企業には追加カードやETCカードの発行可能枚数が多い法人カードがおすすめです。

利用限度額にも着目しましょう。目安は1か月の使用予定金額の2~3倍とされています。

当記事で紹介している16枚の追加カード・ETCカードの発行可能枚数と年会費、利用限度額を比較しましょう。

| ビジネスカード名 | 年会費(税込) | 利用限度額 | 追加カードの年会費(税込)と発行枚数 | ETCカードの年会費(税込)と発行可能枚数 |

|---|---|---|---|---|

| 初年度無料(※1) 翌年以降1,375円 | ~500万円(所定審査あり) | 1,375円 発行可能枚数に制限なし | 無料 複数枚発行可能 | |

| 永年無料 | 〜500万円(※3) | 永年無料 18枚まで発行可能 | 初年度無料(※4) 一枚のみ発行可能 | |

| 永年無料 | ~500万円(所定審査あり) | なし | 無料 一枚のみ発行可能 | |

| 永年無料 | 30万~500万円 | 永年無料 9枚まで発行可能 | 永年無料 5枚まで発行可能 | |

| 初年度無料 33,000円(税込) | 最大9,990万円(※3) | 3,300円 9枚まで発行可能 | 永年無料 5枚まで発行可能 | |

| 5,500円(※9) | 〜500万円(※3) | 永年無料 18枚まで発行可能 | 初年度無料(※4) 一枚のみ発行可能 | |

| 49,500円 | 利用可能枠は一律の制限なし | 付帯特典あり:13,200円(税込) 付帯特典なし:無料(※8) 最大99枚発行可能 ★利用可能枠の個別設定に対応 | 永年無料 20枚まで発行可能 | |

| 13,200円 | 利用可能枠は一律の制限なし | 付帯特典あり:6,600円(税込) 付帯特典なし:無料(※8) 最大99枚発行可能 ★利用可能枠の個別設定に対応 | 永年無料 20枚まで発行可能 | |

| 永年無料 | 10~500万円(※5) | 永年無料 3枚まで発行可能 | 永年無料 一枚のみ発行可能 | |

| 22,000円 ショッピング利用金額累計が年間300万円以上で次年度無料 | 一律の制限なし | 3,300円 9枚まで発行可能 | 永年無料 10枚まで発行可能(※3) | |

| 永年無料 | 最大10億円 | 永年無料 発行可能枚数無制限 | 発行不可 | |

| 27,500円 | 一律の制限なし | 永年無料 4枚まで発行可能 | 永年無料 本カード会員は5枚まで 追加カードは一枚につき一枚発行可能 | |

| 2,200円(※6) | 最高300万円(※7) | 発行不可 | 一枚目のみ永年無料(※5) 複数枚発行可能 |

| 初年度無料 2,475円 | 公式サイト参照 | 825円 (本カードの年会費が無料の場合は追加カードも無料) 発行可能枚数に制限なし | 永年無料 複数枚発行可能 | |

| 5,500円 | 10万~500万円 | 3,300円 複数枚発行可能 | 永年無料 複数枚発行可能 |

| 無料 発行後1年間利用がない場合は年会費1,100円(税込) | 最高1億円 | 永年無料 発行可能枚数に制限なし ★利用限度額の個別設定に対応 | 発行不可 |

(※1)オンライン入会

(※2)JCB法人カードを複数枚お持ちの場合、利用できる金額の合計はカードの設定額のうち最も高い金額の範囲内となります。一部対象外のカードがあります

(※3)所定の審査によって決定

(※4)翌年度以降、前年度に一度もETC利用がない場合は年会費550円(税込)

(※5)500万円〜の相談も可能

(※6)楽天ビジネスカードは年会費11,000円(税込)の楽天プレミアムカードに付随します

(※7)利用限度額は楽天プレミアムカードと分け合います

(※8)判定期間内にカード利用がない場合、管理手数料として3,300円(税込)を徴収

(※9)年間100万円の利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

法人ETCカードのおすすめは?

ETCカードを作るのにおすすめの法人カードは一概には言えませんが、ポイントの貯まりやすさでいうならETC利用でポイントが2倍になる三井住友カード ビジネスオーナーズと三井住友カード ビジネスオーナーズ ゴールドです(※)。

(※)対象の三井住友カードと2枚持ちが条件です。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

ETCカードの維持費が気になる場合は、年会費無料で持てる次のカードを選びましょう。

なかでもJCB一般法人カードやANA JCB法人カード、AirカードはETCカードの発行可能枚数が無制限であるため、必要な枚数が20枚を超える法人におすすめです。

楽天ビジネスカードもETCカードの発行枚数に制限がありませんが、二枚目以降に年会費550円(税込)がかかる点にご注意ください。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

お得に給油ができる法人ガソリンカードは?

法人カードのなかにはガソリンスタンドの利用でポイントアップしたり、割引価格で給油ができたりするものがあります。

たとえば運送業を営む法人の場合、経費の多くをガソリン代が占めるため、お得に給油ができる一枚を選ぶと経費削減に繋がります。

当記事で紹介している16枚のうち、JCB一般法人カードとBiz ONEはapollostationの利用でポイントが2〜3倍(※)にアップするお得なカードです。

(※)『JCBオリジナルシリーズパートナー』にてポイントアップ登録が必要

| カード | 還元率 | 申し込み |

|---|---|---|

0.5%~10.0% |

| カード | 還元率 | 申し込み |

|---|---|---|

1.00%~10.50%(※1) |

(※)還元率は交換商品により異なります。

またポイントアップやガソリン代の割引などの特典がなくても、通常のポイント還元率が高いビジネスカードなら、給油するごとに効率よくポイントを貯められます。

たとえばAirカードはいつでもポイント1.5%還元です。

毎月の給油料金を10万円とした場合、Airカードと還元率0.5%のカードと比較すると、

- 還元率1.5%のAirカードの場合→1,500ポイント還元

- 還元率0.5%の場合→500ポイント還元

と大きく異なり、年間を通すと12,000ポイントもの差が生まれます。

| カード | 還元率 | 申し込み |

|---|---|---|

| 0.5%~1.5% |

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

かっこいい法人カードは?

かっこいい法人カードが欲しい方には、ステータス性が高い券種やデザイン性に優れたものを選びましょう。

当記事で紹介している16枚のうち、ステータス性が高いのは次の4枚です。

| ステータス性の高い法人カード名 | デザイン |

|---|---|

| 三井住友カード ビジネスオーナーズ ゴールド | |

| アメリカン・エキスプレス®・ビジネス・ゴールド・カード | |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード | |

| apollostation PLATINUM BUSINESS | |

| ダイナースクラブ ビジネスカード |

アメックスとダイナースは国際ブランドのなかでもステータス性・知名度の高いカードとして知られています。

以下はシンプル、華やかな券面のビジネスカードです。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

法人カードの中でVisaが使えるものは?

当記事で紹介している16枚のうち、次の7枚はVisaブランドを選択できます。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

法人マスターカードは?

当記事で紹介している16枚のうち、マスターカードブランドを選択できるのは次の3枚です。

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

法人カードでも電子マネー・キャッシュレス決済は使える?

法人カードで電子マネー・キャッシュレス決済を使うことはできますが、対応するカードや電子マネーの種類が限られます。

| ビジネスカード名 | 対応するキャッシュレス決済・電子マネーの種類 |

|---|---|

| QUICPay、タッチ決済、Apple Pay、Google Pay™ | |

| iD(専用)、PiTaPa、Apple Pay、Google Pay™、Samsung Wallet | |

| タッチ決済、Apple Pay、Google Pay™ | |

| iD、QUICPay、タッチ決済、Apple Pay、Google Pay™ | |

| iD、QUICPay、タッチ決済、Apple Pay、Google Pay™ | |

| iD(専用)、PiTaPa、Apple Pay、Google Pay™、Samsung Wallet | |

| タッチ決済、Apple Pay | |

| タッチ決済、Apple Pay | |

| タッチ決済、Apple Pay、Google Pay™ | |

| タッチ決済、Apple Pay、Google Pay™ | |

| タッチ決済、Google Pay™ | |

| タッチ決済、Apple Pay | |

| タッチ決済、Apple Pay、Google Pay™ |

| タッチ決済、Apple Pay、Google Pay™ | |

| Apple Pay、Google Pay™ |

| タッチ決済 |

またカードによってはスマホに紐づけて以下のような電子マネーにチャージすることも可能です。

- モバイルSuica

- モバイルPASMO

- 楽天Edy

- WAON

- nanaco

- PiTaPa

>>>おすすめの最強の法人カード・ビジネスカード一覧に戻る<<<

まとめ

今回は法人カードのおすすめ16選をご紹介しました。

274枚から厳選した16枚のなかでも、総合的なバランスに優れるのはJCB一般法人カードです。

ビジネスカードのポイント還元率は相場が0.3%〜0.5%程度であるところ、JCB一般法人カードは最大10.0%の還元率を誇り、JCBならではのビジネス向け特典が豊富で、国内・海外旅行傷害保険やショッピング保険など各種保険が付帯します(※1)。

(※1)国内・海外旅行傷害保険は利用付帯、ショッピング保険は海外利用のみ