初めてのクレカ選び!初心者にもおすすめしたいクレジットカード8枚厳選!

最終更新日:

このページにはPRリンクが含まれています

また当サイトで得た収益は、サイトを訪れる皆様により役立つコンテンツを提供するために、情報の品質向上・ランキング精度の向上等に還元しております。※提携機関一覧

「どのクレジットカードを選べば良いのだろうか」

「クレジットカードはどうやって使うのだろうか」

このように、初めてのクレジットカードはちょっとしたことが心配になりますよね…。周囲が当たり前のように使っているからこそ、「間違えたくない」と思う人もいるかもしれません。

そこで、この記事では初めてクレジットカードを使う人のために

をメインにお話していきます。

初心者向けおすすめクレカ8選!

| カード | JCBカード W | 楽天カード | エポスカード | ライフカード | 三井住友カード(NL) | リクルートカード | イオンカードセレクト | SAISON CARD Digital |

|---|---|---|---|---|---|---|---|---|

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| ポイント 還元率 | 1.0%~10.5%(※1) | 1.0%~3.0% | 0.5~1.0% | 0.5%〜1.5% | 0.5%~7%(※1) | 1.2%~4.2% | 0.5%~1.0% | 0.5%(※1) |

| ポイント名 | OkiDokiポイント | 楽天ポイント | エポスポイント | LIFEサンクス ポイント | Vポイント | リクルートポイント | WAON POINT | 永久不滅ポイント |

| 発行スピード | 最短5分程度(※2) | 約1週間~10日前後 | ネット申し込みで最短即日(※) | 最短2営業日 | 最短10秒(※2) | 約1週間 | 1~2週間程度 | 最短5分 |

| 国際ブランド | ||||||||

| 初心者へのおすすめポイント | 年会費無料でポイント高還元 | 楽天市場の買い物でいつでもポイント3倍 | マルイでの利用でポイント2倍 | ライフでの利用額に応じてポイントがアップ | 対象のコンビニや飲食店などでスマホのタッチ決済を利用するとポイント最大7%還元(※1) | 通常時のポイント還元率が1.2% | イオングループでの利用でポイントが2倍 | 貯まったポイントには有効期限がない |

| リンク |

各スペックの補足事項(タップで開きます)

【エポスカード】※ 通常発行は約1週間

【三井住友カード(NL)】※1 ポイント還元率:スマホのVisaタッチ決済・Mastercard®タッチ決済での支払いが対象です。iD、カードの差し込み、磁気取引は磁気取引は対象外となります。カード現物のタッチ決済の還元率は異なります。商業施設内にある店舗などでは、一部ポイント付与の対象となりません。一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済は利用いただけません。ポイント還元は受けられませんので、ご注意ください。※2 発行スピード:即時発行ができない場合があります。

【SAISON CARD Digital 】※1 ポイント還元率:永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。1ポイント最大5円相当のアイテムと交換の場合となります。交換商品によっては、1ポイントの価値は5円未満になります。

自分で選ぶのが苦手なら診断にお任せ!

あなたにぴったりの1枚が

30秒で見つかる!

クレジットカード

診断

株式会社ポイ探 代表取締役

監修者菊地崇仁

1998年に法政大学工学部を卒業後、同年日本電信電話株式会社(現NTT東日本)に入社。社内システムの開発、Lモードの料金システム開発、フレッツ網の機器検証等に携わり2002年に退社。同年、友人と共に起業し、システムの設計・開発・運用を行う。

2006年、ポイント交換案内サービス・ポイ探の開発に携わり、2011年3月代表取締役に就任。ポイント探検倶楽部に掲載されているポイントは約230種類。ポイントやマイルを中立の立場で語れる数少ない専門家として知られる。

約100枚のクレジットカードを保有、年間約150万円の年会費を支払っている、まさにクレジットカードの専門家。

一般カードからプラチナカードまで幅広い層のカードを実際に保有・利用し、日々様々なメディアにて、使った人にしか分からない信用できる情報提供を行っています。所有されているすべてのカードを月に1度は必ず利用しながら、おトクな使い方、おすすめの使い方を日々研究中。

三児の父であり家計のやりくりをすべて担当。ポイントのみならず、クレジットカードや保険なども守備範囲で、近年は投資にも挑戦している。

【主な著書】

新かんたんポイント&カード生活 (自由国民ムック)

ファイナンシャルプランナー / 有限会社ファイナンシャルリサーチ

監修者深野康彦さん

1962年生まれ。大学卒業後、クレジット会社を経て独立系FP会社に入社。FP業界歴33年(2021年4月現在)を誇る。

金融資産運用設計を研鑽して1996年に独立。現在の有限会社ファイナンシャルリサーチは2006年に設立(起業2社目)。

さまざまなメディアやセミナーを通じて、資産運用のほか、住宅ローンや生命保険、あるいは税金や年金などのお金周り全般についての相談業務や啓蒙を幅広く行っている。

日本経済新聞夕刊「投信番付」のほか連載多数。新聞・マネー雑誌、経済誌などへの執筆・取材協力を行いながら、テレビ、ラジオにも多数出演している。また、オールアバウトではマネープランクリニックを担当しているほか、さまざまな分野のガイドを行っている。

■主な書籍

お金がみるみる貯まる「家計そうじ術」入門

気になる内容をタップ

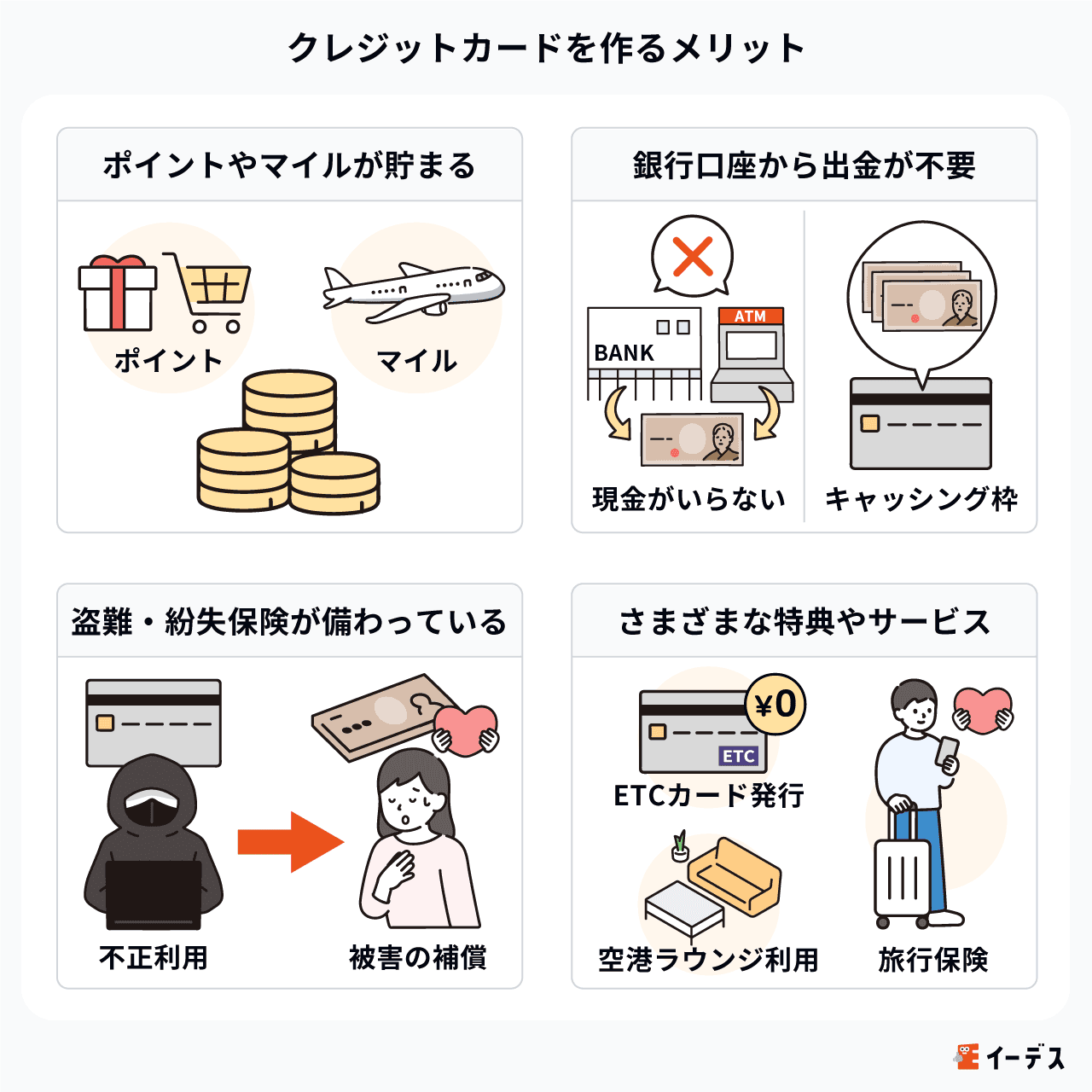

- クレジットカードを作るメリットはたくさん!

- ポイントやマイルが貯まる

- 銀行口座からお金を引き出す必要がない

- 盗難保険が備わっているので不正利用されても補償を受けられる

- カードによってはさまざまな特典やサービスを受けられる

- 初めて作るクレジットカードの選び方

- 選び方①年会費が無料のクレジットカードを選ぶ

- 選び方②国際ブランドはVisaやMastercard®

- 選び方③ポイントが貯まりやすく利用しやすいカードを選ぶ

- 選び方④ライフスタイルに合ったカードを選ぶ

- 初心者さんにおすすめ!シンプルでわかりやすいクレジットカード8選

- JCBカード W

- 楽天カード

- エポスカード

- ライフカード

- 三井住友カード(NL)

- リクルートカード

- イオンカードセレクト

- SAISON CARD Digital

- クレジットカードの使い方:事前準備

- まずはクレジットカードの裏にサイン

- 限度額、支払日、指定している銀行の口座残高を確認する

- クレジットカード会員専用オンラインサイトに登録する

- 試しにコンビニで使ってみよう

- クレジットカードの使い方:ネット通販の場合

- 必要なのは、クレジットカード番号と裏面のセキュリティコード

- インターネットショッピングでクレジットカードを使う流れ

- よく使うショップではカードを登録すると便利

クレジットカードを作るメリットはたくさん!

クレジットカードにはさまざまなメリットがあります。

利用金額に応じてポイントが貰えたり、カード会社によってはさらに独自の特典が用意されていたりして、現金で支払うよりも断然お得になります。

ここではクレジットカードを作ることによって得られる主なメリットを3つ紹介します。

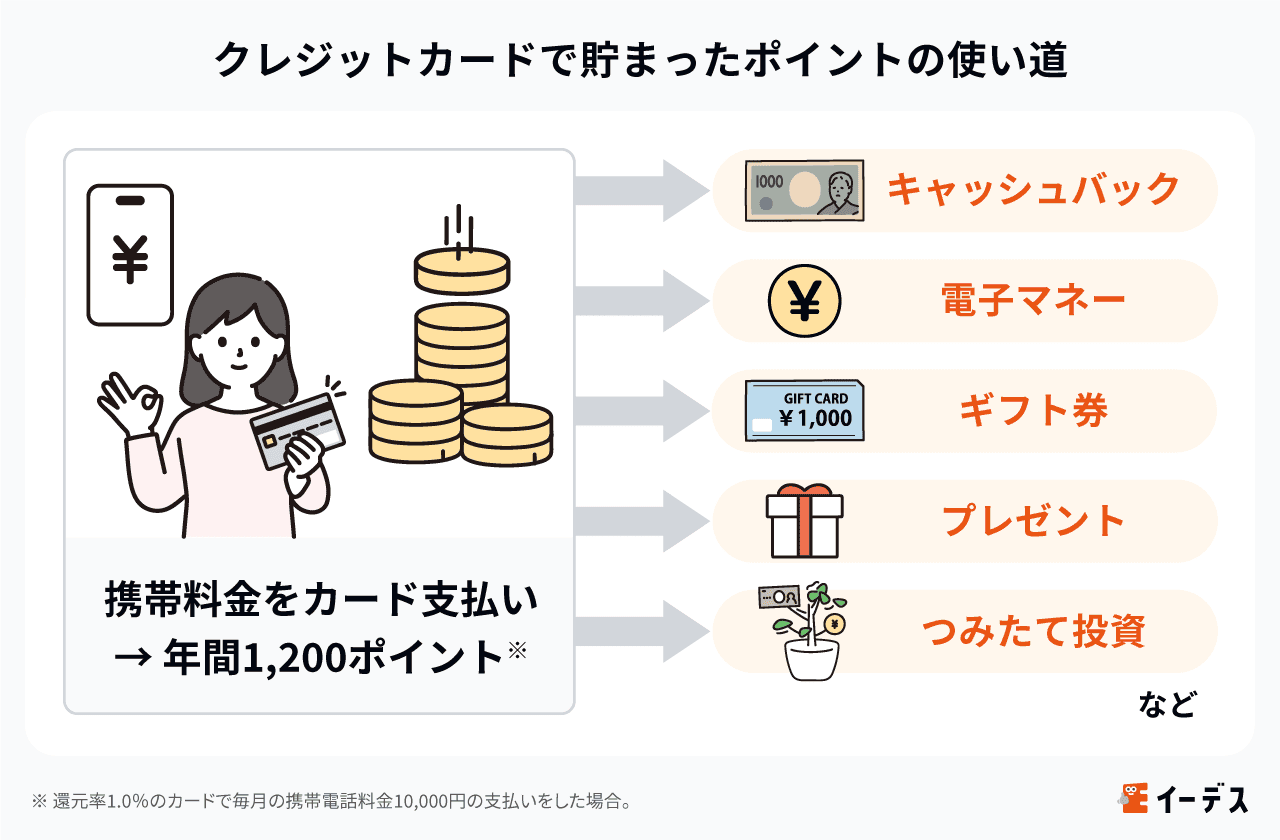

ポイントやマイルが貯まる

クレジットカードで決済すると、利用金額によってポイントやマイルが貯まります。貯まるポイントやその還元率はカード会社によってさまざまですが、一般的なポイント還元率はおよそ0.5~1.0%程度です。

例えば還元率1.0%のカードで毎月の携帯電話料金10,000円を支払ったら、「1か月100ポイント、1年間で1,200ポイント」のポイントが貯まります。

貯まったポイントの使い道はカードによっても異なりますが、主要どころのカードは支払いに使えたりします。

現金でもカードでも支払総額は同じですが、ポイントやマイルが付与される分だけカード決済のほうが確実にお得です。

銀行口座からお金を引き出す必要がない

カードで決済するということは、現金を持ち歩く必要がありません。

もちろん全ての場所でカードを利用できるわけではありませんが、現金で支払う機会が少なくなれば銀行口座からお金を引き出すことも少なくなるでしょう。

ATMからお金を引き出すと、場所や時間帯によっては手数料がかかり、混雑していて待ち時間が発生することもありますよね。しかしカードで決済すればその手数料や時間を節約することができます。

キャッシング機能もある

クレジットカードのキャッシング利用枠が設定されている場合、現金をカード会社から借りることもできます。ATMなどの機械を操作すれば簡単に利用できます。

ただし、借りた金額と支払いまでの日数によって年利で15%~18%程の利子が発生してしまいます。

クレジットカード初心者であれば、「緊急時に助かる」くらいに認識しておけば良いでしょう。

盗難保険が備わっているので不正利用されても補償を受けられる

クレジットカードは「紛失してしまったり、盗まれてしまった際に悪用されるのが怖い」と考えている方もいるでしょう。しかしすべてのクレジットカードに、盗難・紛失保険が備わっています。

補償を受けるためにはカード会社や警察に届けるなどの手続きが必要ですが、逆に言えば、正しく手続きを行えば補償を受けられます。

むしろ現金を盗まれてしまった場合のほうが犯人の足が付きにくく、悪用されてしまったお金は戻ってこない可能性が高いです。盗難紛失保険は、クレジットカードの大きなメリットです。

カードによってはさまざまな特典やサービスを受けられる

クレジットカードを利用することで支払いがスムーズになるだけではなく、さまざまな特典やサービスを受けられます。

年会費が無料でETCカードを所有できたり、無料で旅行保険に加入できたりするものもあります。さらに、映画館での割引や空港ラウンジの無料利用などの特典もあり、日常生活や旅行をより快適なものにすることが可能です。

このように、クレジットカードを持っていると、通常ならば有料であるサービスを無料で利用できたり、割引価格で利用できたりするのです。

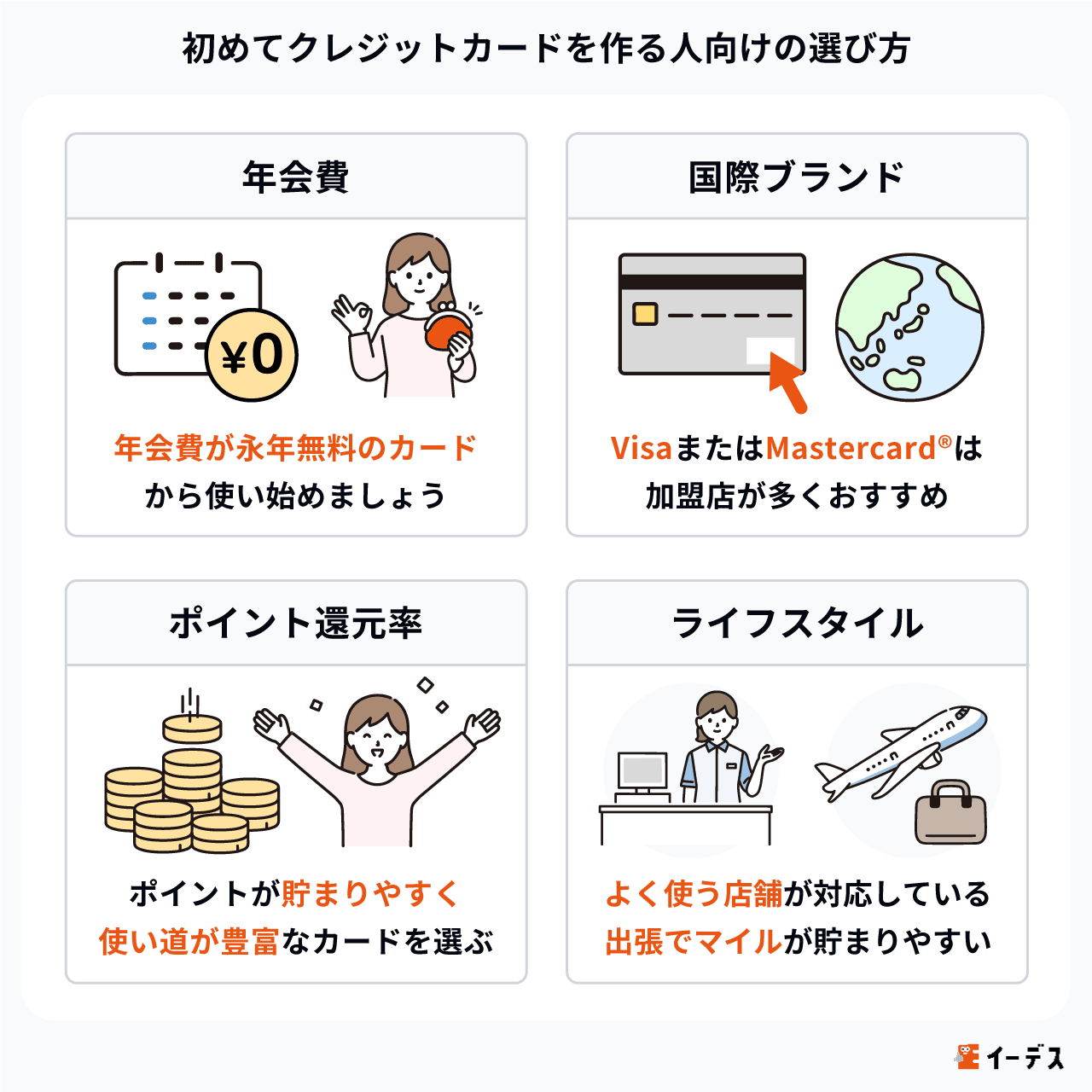

初めて作るクレジットカードの選び方

初めてクレジットカードを作る人に向けて、おすすめカードを紹介する前に選び方を解説します。

クレジットカード選びのポイントは次の4つです。

初めて作るクレカの選び方

選び方①年会費が無料のクレジットカードを選ぶ

クレジットカードには年会費が発生するカードと、無料で持てるカードがあります。

また年会費無料のカードでも永年無料で利用できるカードと、条件付きで無料になるカードの2種類に分けられます。

せっかくクレジットカードを作っても、あまり利用することなく年会費だけ払い続けるのは勿体ないですよね。

カードをきちんとと使いこなせるかどうか不安な初心者さんは、まず年会費が永年無料のカードから使い始めてみることをおすすめします。

余計な費用が発生してしまうのではないかという不安を取り除くためにも、初めは年会費が無料のクレジットカードを選ぶのが良いでしょう。

選び方②国際ブランドはVisaやMastercard®

クレジットカードにはそれぞれ1つ「国際ブランド」というものがあります。対応する国際ブランドの加盟店でのみ、決済することが可能です。

特に理由がなければ、加盟店の数が多い「Visa」や「Mastercard®」のクレジットを持つことをおすすめします。

Visaは国内外ともにシェア1位を誇る国際ブランドなので、これ1枚を持っていれば基本的に大丈夫です。あるいは、Visaに次ぐシェアを誇るMastercard®も悪くありません。

しかし他の国際ブランドはVisaとMastercard®に大きく差を付けられており、特にJCBは海外の加盟店が非常に少ないです。

ハワイなどの日本人に人気の観光地ではJCBが利用できることが多いですが、ヨーロッパなどではまだ利用できない店舗もあります。

サブで持つカードに選ぶのは良いですが、初めに持つならVisaかMastercard®のどちらかから選ぶのがおすすめです。

選び方③ポイントが貯まりやすく利用しやすいカードを選ぶ

ポイントが貯まりやすく、貯めたポイントを利用しやすいカードを選ぶと、カードのメリットを享受しやすいため、おすすめです。ポイントが貯まりやすいカードの目安は還元率1.0%以上であり、これは1,000円の支払いで10ポイント以上還元されることを意味しています。

通常時の還元率が1.0%未満でも、条件を満たすことによって還元率が高くなる場合があります。その条件を簡単に満たせそうな場合には、通常時の還元率が低いカードも候補に入れてもよいでしょう。

また、貯まったポイントが使いにくければ、ポイントを貯めても意味がありません。ポイントの交換先が豊富など、自分にとってポイントを利用しやすいかも併せて確認しておきましょう。

選び方④ライフスタイルに合ったカードを選ぶ

クレジットカードを選ぶ際は、ライフスタイルに合ったカードを選ぶことも重要です。ライフスタイルに合ったカードとは、日常的に利用する場所やサービスで特典を受けられるカードを指します。

例えば、生活圏で利用できる店舗数が多いカードや、よく利用するオンラインショッピングサイトでの還元率が高いカードなどが挙げられます。また、旅行や出張が多い場合、旅行保険が付帯しているものやマイルが貯まりやすいもの、空港ラウンジを利用できるものを選ぶことがおすすめです。

下記の記事では、マイルが貯まりやすいカードを比較して紹介しています。興味がある場合はぜひ併せてご覧ください。

初心者さんにおすすめ!シンプルでわかりやすいクレジットカード8選

まず初めてクレジットカードを作る方に、おすすめのクレジットカードを8枚紹介します。

ここで紹介するクレジットカードは、入会費や年会費などの費用は基本的に一切不要なので、クレジットカードを作ったものの全く使わなかったとしても、余計な出費は発生しません。

また不要になった場合は、更新時期が訪れても更新や切り替えなどを行わずに、解約すれば大丈夫です。

なのでカードをちゃんと使えるかどうか不安な方も安心して試してみてください。

| カード | JCBカード W | 楽天カード | エポスカード | ライフカード | 三井住友カード(NL) | リクルートカード | イオンカードセレクト | SAISON CARD Digital |

|---|---|---|---|---|---|---|---|---|

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| ポイント 還元率 | 1.0%~10.5%(※1) | 1.0%~3.0% | 0.5~1.0% | 0.5%〜1.5% | 0.5%~7%(※1) | 1.2%~4.2% | 0.5%~1.0% | 0.5%(※1) |

| ポイント名 | OkiDokiポイント | 楽天ポイント | エポスポイント | LIFEサンクス ポイント | Vポイント | リクルートポイント | WAON POINT | 永久不滅ポイント |

| 発行スピード | 最短5分程度(※2) | 約1週間~10日前後 | ネット申し込みで最短即日(※3) | 最短2営業日 | 最短10秒(※2) | 約1週間 | 1~2週間程度 | 最短5分 |

| 国際ブランド | ||||||||

| 初心者へのおすすめポイント | 年会費無料でポイント高還元 | 楽天市場の買い物でいつでもポイント3倍 | マルイでの利用でポイント2倍 | ライフでの利用額に応じてポイントがアップ | 対象のコンビニや飲食店などでスマホのタッチ決済を利用するとポイント最大7%還元(※1) | 通常時のポイント還元率が1.2% | イオングループでの利用でポイントが2倍 | 貯まったポイントには有効期限がない |

| リンク |

※カード詳細のレーティングは、「クレジットカードランキングの評価プロセスと根拠」をもとにしています。

各スペックの補足事項(タップで開きます)

【エポスカード】※ 通常発行は約1週間

【三井住友カード(NL)】※1 ポイント還元率:スマホのVisaタッチ決済・Mastercard®タッチ決済での支払いが対象です。iD、カードの差し込み、磁気取引は磁気取引は対象外となります。カード現物のタッチ決済の還元率は異なります。商業施設内にある店舗などでは、一部ポイント付与の対象となりません。一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。通常のポイントを含みます。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済は利用いただけません。ポイント還元は受けられませんので、ご注意ください。※2 発行スピード:即時発行ができない場合があります。

【SAISON CARD Digital 】※1 ポイント還元率:永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。1ポイント最大5円相当のアイテムと交換の場合となります。交換商品によっては、1ポイントの価値は5円未満になります。

JCBカード W

JCBカード Wは、日本の国際ブランドJCBが発行する、39歳以下の方を申し込み対象としたクレジットカードです。

※ 入会資格は18歳以上39歳以下で本人または配偶者に安定継続収入のある方。 または高校生を除く18歳以上で学生の方。

JCBが発行しているクレジットカードなので、国際ブランドはJCBのみです。

2022年11月からは券面にカード番号を記載していないナンバーレスカードが登場し、よりセキュリティ―面も強化されています。

| 年会費 | 初年度:永年無料 2年目以降:永年無料 |

|---|---|

| ポイント還元率 | 1.0%~10.5%(※1) |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 最短5分程度(※2) |

| 追加カード | ETCカード 家族カード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 無料 |

| ETCカード発行期間 | 最短1週間 |

| マイル還元率(最大) | 0.3%~0.78% |

| 旅行保険 | 海外旅行保険 |

| ポイント名 | OkiDokiポイント |

| 締め日・支払日 | 公式サイト参照 |

| 申し込み条件 | 原則として18歳以上39歳以下で、本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方。 [家族カードの場合]生計を同一にする配偶者・親・子供(高校生を除く18歳以上)の方。 ※本会員が学生の場合は、申し込みできません。 |

| 必要書類 | 金融機関のスマホアプリやキャッシュカード、通帳など口座情報がわかるもの ・日本国内発行の運転免許証または運転経歴証明書 |

- 【18~39歳入会限定】高還元率でお得なカード!

- 【年会費永年無料】ポイントいつでも2倍以上!

- 【新規入会特典】新規入会&条件達成で最大24,000円キャッシュバック!

- 家族カード・ETCカードが年会費永年無料!

補足事項

- ※1 還元率は交換商品により異なります。

- ※2 モバ即の入会条件

①9:00AM~8:00PMでお申し込み(受付時間を過ぎた場合は、翌日受付扱い)

②カード申し込み時に、WEBにてお支払い口座を設定

③顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

受付時間を過ぎた場合は、翌日受付扱いとなります。モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 - ※ 旅行保険:利用付帯

メリット①ポイント還元率は1.0%~10.5%(※)

JCBカードは、ショッピングや携帯電話料金などの支払いで1,000円につき1ポイントのJCBオリジナルの「Oki Dokiポイント」が貯まります。

さらにJCBカード Wは常時ポイント2倍ですので、1,000円につき2ポイントが付与され、ポイント還元率は1.0%~10.5%と高還元率(※)です。

※ 還元率は交換商品により異なります。

貯まったOki Dokiポイントは、さまざまな商品や各種電子マネーと交換可能です。(交換先によってレートが変動します。)

その他にも、スターバックスコーヒーや、Amazonなどの優待店で決済すると、さらにボーナスポイントが付与されお得です。ポイントをお得に貯めるコツとして覚えておくのもいいですね。

メリット②最大2,000万円の海外旅行保険も付帯

JCBカード Wは年会費無料でありながら、海外旅行保険も付いています。

利用付帯ですので旅行代金の一部をこのカードで決済する必要はありますが、最大2,000万円の海外旅行傷害保険が付帯します。

※ JCBカード Wで事前に、「搭乗する公共交通乗用具」または「参加する募集型企画旅行」の料金をお支払いいただいた場合、海外旅行傷害保険が付帯。旅行期間中の事故によるケガが原因で事故の日から180日以内に死亡または後遺障害を生じたとき適用されます。

デメリット

JCBカード Wは、18歳以上39歳以下の人が申し込めて、40歳以上の人は入会が制限されています。興味があっても年齢によっては入会できないため、年齢制限が設けられている点はデメリットと言えるでしょう。

39歳以下に入会した場合、40歳を過ぎてもカードを継続して使用できます。年会費は無料なままで、ポイント還元率も変わらないため、興味がある場合には39歳以下のうちに申し込みましょう。

なお、本会員が入会条件を満たしている場合、40歳以上の家族でも家族カードを作成できます。これにより、家族全員でポイントを貯めることが可能です。

JCBカード Wの良い口コミ

JCBカード W利用者の良い口コミを紹介します。

口コミ①

まず、券面がシンプルかつスタイリッシュなデザインなので、年齢を重ねて持っていたとしても恥を書かないようになっていると感じました。

また、普段からポイント2倍はお得感がありますし、タッチ決済できる点も最先端な感じなので、気に入っています。

口コミ②

年会費無料でポイント還元率が全体的に高めであるのが魅力的です。 また、JCB優待店で利用すればさらにポイント還元率を高くすることが可能になるため、

ポイントが大変貯めやすいです。 amazonでポイント高還元率を高くできるカードはほとんど無いので、amazonが高還元率なのは非常に魅力的です。

JCBカード Wのカードデザインはスタイリッシュであり、年齢を問わず、持ちやすい点が評価されていました。また、Amazonでの利用で多くのポイントが付与されるため、Amazonを普段からよく利用する人におすすめのカードと言えます。

- JCBカード Wのカードデザインは、落ち着いた紺色でスタイリッシュになっており、年齢を問わず持ちやすくなっています。また、Amazonやスターバックスなどのパートナー店では最大21倍ものポイントを獲得できて、ポイントを貯めやすい点も魅力です。

JCBカード Wの悪い口コミ

JCBカード W利用者の悪い口コミを紹介します。

口コミ①

自分はすでに契約していますが、これから新規の方が申し込む際に注意してほしいのが申し込めるのが39歳以下であることです。

なぜ年齢制限が設けられているのかが不思議です。

口コミ②

ポイントは1000円から発生となります。発生までのハードルが高いので、100円からでも貯まるようになれば良いとおもいます。

JCBカード Wには18〜39歳の入会制限があり、40歳以上は申し込めない点を不満に思う口コミが複数見つかりました。40歳以上は申し込めないものの、39歳までに申し込んでいた場合には40歳以降も年会費無料で利用を継続できます。

また、ポイントが1,000円単位で付与される点も口コミで指摘されていました。しかし、JCBカード Wは毎回の支払い時ではなく、利用合計額に応じてポイントが付与されるため、大きなデメリットとは言えないでしょう。

JCBカード Wには18〜39歳の人が申し込めます。40歳以上になっても引き続き利用できて、年会費は無料のままです。

JCBカード Wの初心者へのおすすめポイント

JCBカード Wのポイント還元率は1.0〜10.5%で、ポイントを貯めやすくなっています。Amazonやセブン‐イレブン、スターバックスなどのパートナー店で利用することで最大21倍ものポイントを貯められるため、これらの店をよく利用するという場合にはぜひ利用を検討することがおすすめです。

なお、JCBカード Wで貯められるポイントはOki Dokiポイントで、1ポイントには5円相当の価値があります。

下記の記事では、JCBカード Wのメリットやデメリット、ポイントについてより詳しく解説しています。興味がある場合はぜひ併せてご覧ください。

楽天カード

楽天カードは、年会費永年無料のクレジットカードです。どこで利用しても支払金額100円(税抜)につき1ポイント、つまり1.0%の楽天ポイントが還元されます。

※一部ポイント還元の対象外となる場合がございます。

国際ブランドはJCB、Mastercard®、Visa、AMEXの4つに対応しています。

| 年会費 | 初年度:無料 2年目以降:無料 |

|---|---|

| ポイント還元率 | 1.0%~3.0% |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 約1週間~10日前後 |

| 追加カード | ETCカード 家族カード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 550円(税込) |

| ETCカード発行期間 | 申し込みから通常約2週間 |

| マイル還元率(最大) | 0.5% |

| 旅行保険 | 海外旅行保険 |

| ポイント名 | 楽天ポイント |

| 締め日・支払日 | 締め日:毎月末日・支払日:翌月27日(金融機関が休業日の場合は翌営業日) |

| 申し込み条件 | 楽天会員に登録済み、満18歳以上、本人または配偶者に安定した収入のある方、または高校生を除く18歳以上で学生の方。 |

| 必要書類 | ■公的証書(住民票の写しあるいは印鑑登録証明書)の原本いずれか1点か、下記のコピーいずれか2点 ・住民表の写し ・印鑑登録証明書 ・運転免許証 ・個人番号カード ・在留カード ・健康保険証 ・パスポート(日本政府発行) |

- 楽天ポイントがザクザク貯まる

- 楽天市場の買い物はいつでもポイント3倍!

※特典進呈には上限や条件があります - 電子マネー「Edy」搭載カード

- トラブルに対応した安心機能が充実

楽天カードの基本のポイント還元率は1.0%です。さらに楽天市場のお買い物については最低でも3.0%、さらにアプリ経由や楽天モバイルの併用で最大で6.0%の高還元率となります。

楽天市場や楽天関連サービスをよく利用するなら、ぜひ持っておきたいクレジットカードです。

メリット①電子マネーの楽天Edyも利用可能

クレジットカード決済は、サインや暗証番号の入力を求められるので、利用するのが不安でためらってしまう方もいらっしゃるかもしれません。

しかし電子マネーなら楽天Edyで支払いたい旨を伝えて、カードを読み取り機にかざすだけで簡単に決済できます。

楽天Edyで支払ってもポイントを貯められるので、より簡単に決済を済ませたいなら電子マネーを併用すると良いでしょう。

またこの1枚があれば、クレジットカードと楽天Edyの両方を利用することができます。電子マネーのために、わざわざ別のカードを持ち歩く必要がありません。一石二鳥ですね。

メリット②楽天系のサービスでポイントがどんどん貯まる

楽天カードを利用すると、楽天市場での利用で最大14倍のポイントが付与されます。また、高還元なのは楽天市場だけではなく、高還元の対象サービスには以下のようなものがあります。

- 楽天市場

- 楽天トラベル

- 楽天モバイル

- 楽天ひかり

- 楽天でんき

- 楽天ブックス

- 楽天Kobo

- 楽天銀行

- 楽天証券

- 楽天Pasha

- Rakuten Fashionアプリ

- 楽天ウォレット

- 楽天ビューティー

デメリット

楽天カードのポイント還元率は、1.0〜3.0%ですが、このポイント還元率は公共料金の支払いには適用されません。電気代や水道代、ガス料金、国民年金などの公共料金については、ポイント還元率が0.2%と大幅に下がります。500円ごとにわずか1ポイントしか付与されないのです。

公共料金は、基本的に毎月支払う必要があり、合計額は決して小さくありません。そのため、これらの支払いに通常の還元率が適用されれば、多くのポイントを獲得できるでしょう。しかし、楽天カードでは公共料金の支払いに対するポイント還元率が低いため、公共料金の支払いによる多くのポイント獲得は難しくなっています。

楽天カードの良い口コミ

楽天カード利用者の良い口コミを紹介します。

口コミ①

月に数回それなりに多くの商品を楽天市場で買い物をしますので、その時に楽天ポイントが多く貰えることが嬉しいです。

また、セキュリティー性能も高く、いつも安心して使えるのも気に入っているクレジットカードに思います。

口コミ②

楽天市場で買い物をするとカードの還元率だけで2%ポイントが付き、更に他の楽天サービスを利用していると更にポイントがアップしていき

簡単に10%くらいのポイントが付くこと。 楽天証券でクレジットで商品が購入でき、金融商品なのに購入額に対しポイントが付与されること。

楽天市場での購入時に多くのポイントを獲得できる点が高く評価されています。ポイント還元率が高いのは楽天市場だけではなく、楽天証券や楽天トラベル、楽天モバイル、楽天銀行など豊富な点も魅力です。

- 楽天市場を利用したい際に多くのポイントがもらえることが高く評価されていました。普段から楽天市場で買い物をするという人であれば、効率的にポイントが貯められますよ。

楽天カードの悪い口コミ

楽天カード利用者の悪い口コミを紹介します。

口コミ②

ポイントアップキャンペーン等の時に毎回エントリーしなければならず、お得なキャンペーンを見逃す事があるので自動でエントリーしてほしい。

ポイントの使い道が限定的である点に不満を持つ口コミが複数見つかりました。また、ポイントアップキャンペーンで特典を受けるためには毎回エントリーする必要があり、面倒であることから、改善を望む声も見られます。

楽天カードの期間限定ポイントは、通常のポイントと比べて、使い道が制限されています。楽天カード利用の支払いに充てたり、他のポイントに交換したりはできません。

楽天カードの初心者へのおすすめポイント

楽天カードの利用で貯まった楽天ポイントは、交換することなく、1ポイント1円分として楽天市場で利用できます。ポイントを一定数まで貯める必要はなく、利用したいタイミングで利用したいポイント分を利用することが可能です。楽天市場や楽天トラベルなど楽天のサービスをよく利用する場合には、利用を検討することがおすすめです。

なお、下記の記事では楽天カードの特徴をより詳しく解説しています。活用方法やデザインについても説明しているため、楽天カードに興味がある方はぜひ参考にしてください。

エポスカード

エポスカードも、年会費無料のクレジットカードです。国際ブランドはVisaのみです。

| 年会費 | 初年度:無料 2年目以降:無料 |

|---|---|

| ポイント還元率 | 0.5~1.0% |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | ネット申し込みで最短即日(※) |

| 追加カード | ETCカード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 無料 |

| ETCカード発行期間 | 10日~2週間 ※マルイ各店でエポスカードVisaを受取りと同時に申し込みの場合や、申し込み時に登録住所に変更があった場合等は、手元にカードが届くまで、3週間ほどかかります。 |

| マイル還元率(最大) | - |

| 旅行保険 | 海外旅行保険 |

| ポイント名 | エポスポイント |

| 締め日・支払日 | 締め日:毎月4日または27日・支払日:毎月4日または27日 ※支払日によって締め日が異なる |

| 申し込み条件 | 満18歳以上(高校生を除く)で日本国内に居住している方 |

| 必要書類 | 運転免許証・パスポート・社会保険証・ 国民健康保険証・在留カード・ 特別永住者証明書 など |

- 年会費無料で最短即日発行!

- 10,000店舗の優待でお得!

- ポイントアップサイトを使えばポイントが最大30倍に!

- マルイなどで年4回、期間中は何度でも10%オフ

- タッチ決済にも対応!

補足事項

- ※1 通常発行は約1週間

メリット①最短即日発行可能

エポスカードは、最短で申込んだその日のうちに受け取ることが可能です。

即日で受け取りたい場合はインターネットで申込み、審査通過後にマルイ系の店舗内にあるエポスカウンターで受け取りましょう。

ただし、カード審査に通らなければ当然受け取れないので、注意が必要です。

メリット②マルイでお得に利用できる

エポスカードのポイント還元率は、0.5%と標準的。特に還元率が高くはないので、たくさんポイントを貯めてお得に利用したいのであれば、他のカードがおすすめです。

ただしマルイ系の店舗で年に4回開催される、「マルコとマルオの7日間」の期間中はエポスカードで決済すると10%OFFになります。

マルイなどでよく買い物をするのであれば、10%OFF狙いで持っておくも良いかもしれませんね。

メリット③対象の店舗で優待サービスが受けられる

エポスカードにはマルイ系の店舗以外でもお得に利用できる優待サービスが用意されています。

レストランやホテルなどの宿泊施設、あるいはカラオケやレジャー施設などでエポスカードを提示すると、利用料金の割引など店舗独自の特典が受けられます。

デメリット

エポスカードの通常時のポイント還元率は0.5%です。一般的な還元率であるものの、前述した通り、ポイントの貯めやすさを重視するのであれば1.0%以上のカードを選ぶことがおすすめです。

ただし、エポスカードをマルイで利用すると、2倍のポイントが付与されます。また、ポイントアップサイト「EPOSポイントUPサイト」を経由してネットショッピングすると、最大30倍ものポイントを獲得することが可能です。通常時のポイントは高くないですが、マルイをよく利用する人は候補に入れてみてもよいでしょう。

エポスカードの良い口コミ

エポスカード利用者による良い口コミを紹介します。

口コミ①

海外旅行の際の手厚い保証もエポスカードを発行した一番の理由です。

また、シンプルなカードデザインも気に入っています。基本的には大きな金額の時に利用することが多いのですが、お財布に現金が足りなかった時もエポスカードで支払いをしています。

口コミ②

「マルコとマルオの約10日間間」の期間にエポスカードで支払うと、店舗でもネットでも10%オフで買い物が出来るところ。貯まったポイントをネットショッピングでの支払いや商品券、他社のポイントに交換出来たりと、ポイントの使い道が充実しているところ。ポイントで投資が出来るところも面白くて気に入っています。

上記の口コミでは、エポスカードの年会費が無料でありながら、海外旅行保険の補償が手厚い点を高く評価していました。また、マルイでお得に買い物を楽しめる点も評価されています。

- エポスカードは、年会費が無料で利用付帯の海外旅行保険が付いています。利用付帯ではあるものの、傷害治療費用が200万円まで、疾病治療費用が270万円まで保険で補償してもらえるため、旅行先でのケガや病気などで損害を被っても安心ですね。

エポスカードの悪い口コミ

エポスカード利用者の悪い口コミを紹介します。

口コミ②

ポイント還元率が0.5%で、正直ポイントが溜まりにくいところだと思います。せめて1%程度にしていただけると、もっと買い物でしようすると思います。

エポスカードはマルイで効率的にポイントを貯められるカードであり、近くにマルイがない人にとってはメリットを享受しにくくなっています。また、通常時のポイント還元率が0.5%であり、なかなかポイントが貯まらないという口コミも見つかりました。

エポスカードをマルイで利用することで、いつでも2倍のポイントが付与されます。大きな魅力であるものの、通いにくい場所にマルイがない人にとっては、メリットは享受しにくいでしょう。

エポスカードの初心者へのおすすめポイント

エポスカードの通常時のポイント還元率は0.5%であり、高いものではありません。しかし、マルイでの利用で2倍のポイントが付与されるため、マルイをよく利用するという人におすすめのカードです。貯まったポイントは、マルイでの支払い時に利用できたり、エポスVisaプリペイドカードに移行できたりします。

なお、下記の記事ではエポスカードのメリットやポイントについて詳しく解説しています。興味がある方は、ぜひ併せてご覧ください。

ライフカード

ライフカードも、年会費永久無料のクレジットカードです。国際ブランドはJCB、Mastercard®、Visaの3つから選べます。

| 年会費 | 初年度:永年無料 2年目以降:永年無料 |

|---|---|

| ポイント還元率 | 0.5%〜1.5% |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 最短2営業日 |

| 追加カード | ETCカード 家族カード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 初年度:初年度無料 2年目以降:1,100円(税込)※条件達成で無料 |

| ETCカード発行期間 | 申し込み後最短6営業日 |

| マイル還元率(最大) | 0.60% |

| ポイント名 | LIFEサンクスポイント |

| 締め日・支払日 | 締め日:毎月5日・支払日:当月27日または翌月3日 |

| 申し込み条件 | 日本国内に住まいの方で18歳以上(ただし高校生を除く)で、電話連絡が可能な方。 |

| 必要書類 | 運転免許証 ・マイナンバーカード ・在留カード など |

- 新規入会&条件達成で最大15,000円キャッシュバック

- 年会費は永年無料!

- ポイントUPモール経由で、最大25倍!

- ポイントは利用金額に応じて最大2倍、誕生月は3倍!

- カードデザイン、国際ブランドが選べる

メリット①誕生月はポイント3倍!最大1.5%以上の高還元率

ライフカード最大の魅力は、誕生月にショッピングすると還元率が通常の3倍=1.5%にとなることです。

ライフカードは基本ポイントとして、1,000円につき1ポイント貯まります。これはギフト券や他社のポイントサービス、電子マネーなどと交換することが可能で、最低でも1ポイント=5円くらいのレートで交換することができます。

1ポイント=5円だとしても、3倍になればポイント還元率は1.5%と高くなります。

誕生月だけライフカードを利用して、ポイントを貯めている人もいるくらいだと言えば、そのお得さが伝わるでしょうか。

メリット②初年度は無条件でポイント1.5倍

さらに誕生月以外でも、初年度は無条件で1.5倍=0.75%のポイントが貯まります。

しかも2年目以降については、前年度の利用額に応じて1.8倍にアップします。

ライフカードでクレジットカードに慣れつつ、たくさんポイントを貯めてみるのもおすすめです。

デメリット

ライフカードの通常時のポイント還元率は0.5%で、平均的なものとなっています。前述した通り、貯めやすいポイント還元率の目安は1.0%以上であり、ライフカードの通常時のポイント還元率では多くのポイントは貯めにくくなっており、デメリットと言えるでしょう。

ただし、ライフカードは利用額に応じてポイント付与率がアップする仕組みとなっており、メインカードとして利用することで高いポイント還元率を期待できます。

ライフカードの良い口コミ

ライフカード利用者による良い口コミを紹介します。

口コミ②

年会費が無料なこと。誕生日つきはポイントが3倍。なので、自分に誕生日プレゼントを買ったり、旅行など、なにかプレゼントしようという気持ちになる。

ポイントもたまるし、一石二鳥かなと思います。気持ちよくお金を使える。

これらの口コミでは、年会費がかからない点、誕生月には3倍のポイントが付与される点が高く評価されています。

- ライフカードは年会費はかかりません!生活必需品をライフで購入するとポイントが貯まり、さらには誕生月にはポイントが3倍もらえる点は嬉しいですね。

ライフカードの悪い口コミ

ライフカード利用者の悪い口コミを紹介します。

口コミ②

ライフカード〈年会費無料〉の改善してほしい点は、「旅行傷害保険の付帯がない」ところです。

年会費無料なので仕方ない部分もあると思いますが、旅行に行くことが多い自分には、付帯しておいて欲しい特典だと感じています。

口コミでは、旅行保険の付帯が改善点として挙げられています。特に旅行によく行く利用者からは、海外旅行傷害保険が付帯されているさらに便利で心強いとの声があります。

ライフカードには海外旅行傷害保険が付帯していません。海外旅行によく行く人にとっては、海外旅行傷害保険は付いておいてほしいものでしょう。

なお、下記の記事ではライフカードのメリット・デメリットについてより詳しく解説しています。興味がある方はぜひ参考にしてください。

三井住友カード(NL)

三井住友カード(NL)は、最短10秒※でカード番号が発行できるクレジットカードです。 VisaとMastercardから国際ブランドを選べます。

※即時発行できない場合があります。

| 年会費 | 初年度:永年無料 2年目以降:永年無料 |

|---|---|

| ポイント還元率 | 0.5%~7%(※1) |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 最短10秒(※2) |

| 追加カード | ETCカード 家族カード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 初年度:無料(※3) 2年目以降:550円(税込) |

| ETCカード発行期間 | 2週間程度 |

| マイル還元率(最大) | 0.5% |

| 旅行保険 | 海外旅行保険 |

| ポイント名 | Vポイント |

| 締め日・支払日 | 15日締め・翌月10日支払/月末締め・翌月26日支払 ※選択可能 |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

- 24時間対応!最短10秒でカード番号発行(※2)

- 年会費永年無料!

- 対象のコンビニ・飲食店でスマホのタッチ決済するとポイント最大7%還元!(※1)

- さらに、セブン‐イレブンで条件達成の上スマホのタッチ決済するとポイント最大10%還元(※4)

- 新規入会と条件達成で最大21,600円相当プレゼント!(2025/9/30まで)

補足事項

- ※1

最大7%ポイント還元

ポイント還元率は通常のポイント分を含みます。

スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。iD、カードの差し込み、磁気取引は磁気取引は対象外となります。カード現物のタッチ決済の還元率は異なります。

商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿し支払いただく場合があります。 その場合の支払い分は、タッチ決済分のポイント還元の対象となりませんので、了承ください。

上記、タッチ決済とならない金額の上限は、利用される店舗によって異なる場合があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

Google Pay™、Samsung Walletで、Mastercard®タッチ決済は利用いただけません。ポイント還元は受けられませんので、ご注意ください。 - ※2 即時発行ができない場合があります。

- ※3 前年度に1回以上ETC利用の請求があれば翌年度無料。

- ※4

最大10%ポイント還元

「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。

3%のうち0.5%は、支払い時のセブン‐イレブンアプリ会員コード提示で付与されたセブンマイルを、Vポイントへと交換することで付与されます。

2025年4月1日利用分より、セブン‐イレブンでのタバコご購入分のうち、本サービスによる追加の特典(+9.25%)は付与されません。

本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPを確認ください。

最大7%還元同様、商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

メリット①対象のコンビニや飲食店などでスマホのタッチ決済利用するとポイント最大7%還元

三井住友カード(NL)の通常時のポイント還元率は0.5%で、標準的なものとなっています。しかし、対象のコンビニや飲食店でスマホのタッチ決済をすることによって、最大7%(※)のポイントが還元される点が特徴です。

対象のコンビニや飲食店で利用すると、基本の0.5%に加えて、スマホのVisaのタッチ決済・Mastercard®タッチ決済で決済すると、さらに6.5%のポイントが追加されて、最大7%(※)のポイントを貯めることが可能です。

※ポイント還元率は通常のポイント分を含みます。スマホのVisaタッチ決済・Mastercard®タッチ決済での支払いが対象です。iD、カードの差し込み、磁気取引は磁気取引は対象外となります。カード現物のタッチ決済の還元率は異なります。商業施設内にある店舗などでは、一部ポイント付与の対象となりません。一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿し支払いただく場合があります。 その場合の支払い分は、タッチ決済分のポイント還元の対象となりませんので、了承ください。上記、タッチ決済とならない金額の上限は、利用される店舗によって異なる場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済は利用いただけません。ポイント還元は受けられませんので、ご注意ください。

メリット②安心して利用するための仕組みが充実

三井住友カード(NL)は、カード表面に番号が印字されていないナンバーレスデザインを採用しています。これにより、カードを紛失したり、盗まれたりしとしても、悪用されるリスクを減らせる点が魅力です。

また、Vpassアプリではカードを使用する度に通知が届くため、不正に利用された場合にすぐに気づけます。ネットショッピングや海外利用など特定の利用を制限することも可能です。

デメリット

三井住友カード(NL)の通常時のポイント還元率は0.5%であり、1.0%以上の還元率であるクレジットカードと比較すると、物足りなく感じてしまうでしょう。また、ショッピング保険が付いていない点もデメリットと言えます。ショッピング保険は、クレジットカードで購入した商品が破損または盗難にあった場合の補償ですが、三井住友カード(NL)には付帯していません。

三井住友カード(NL)の良い口コミ

三井住友カード(NL)利用者による良い口コミを紹介します。

口コミ①

デザインがとても好きなポイントです濃いグリーンにナンバーレスなのでシンプルでも高級感のあるデザインに感じます。

また個人的にコンビニでの買い物をかなりの頻度でするのですが、ポイント還元率が高くお得に利用できています。

口コミ②

セキュリティー面が充実しているので、安心してカードを使えます。カードの券面にカード番号の記載がないので、番号を盗み取られたりするリスクも回避出来ます。

サブカードとして有効活用しています。Vポイントが貯まるのも良さです。

これらの口コミから、高級感のあるデザインやコンビニでの高還元率、セキュリティ性が高く評価されていました。コンビニなど特定の店舗での利用では多くのポイントがもらえるため、該当の店舗を利用する場合にはメインカードとして活用することがおすすめです。

- 三井住友カード(NL)をコンビニで利用すると、多くのポイントを獲得できます。普段からコンビニをよく利用するという場合には、メインカードとして利用することでお得に買い物を行えるでしょう。

三井住友カードの悪い口コミ

三井住友カード利用者の悪い口コミを紹介します。

口コミ①

通常のポイント還元率が流通系のカードと比べると低いことが気になります。他のカードと使い分けるのが面倒なのでもう少し高いと良いのにと思います。

口コミ②

クレジットカードには、よくショッピングの補償がついていますが、こちらのカードはショッピング補償がないので、その点が改善されるといいのにと感じました。

一部の利用者は、三井住友カード(NL)のポイント還元率が他のカードと比較して低いと感じています。シーンによってカードを使い分けることで効率的にポイントを貯められますが、カードを使い分けることが面倒だと感じている利用者にとっては、もう少しポイント還元率が高ければ良いとの意見があります。また、ショッピング補償がない点についても改善を希望する声が上がっていました。

三井住友カード(NL)は通常時のポイント還元率が0.5%であり、もう少し高い方が使いやすいという口コミが複数見つかりました。また、ショッピング補償が付いていない点が惜しいという声も。

三井住友カード(NL)の初心者へのおすすめポイント

三井住友カード(NL)は、対象のコンビニや飲食店でスマホのタッチ決済を利用するとポイント最大7%還元(※)されます。普段からコンビニなどを利用する人は他のカードよりも多くのポイントを貯めやすくなっています。

ただし、対象のコンビニや飲食店以外では通常時のポイント還元率0.5%が適用されるため、あまりコンビニなどを利用しない人は多くのポイントを貯められないでしょう。コンビニをよく利用する人はメインカードに、あまり利用しない人はサブカードにといったように、ライフスタイルに合わせて使い分けることがおすすめです。

※ポイント還元率は通常のポイント分を含みます。スマホのVisaタッチ決済・Mastercard®タッチ決済での支払いが対象です。iD、カードの差し込み、磁気取引は磁気取引は対象外となります。カード現物のタッチ決済の還元率は異なります。商業施設内にある店舗などでは、一部ポイント付与の対象となりません。一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿し支払いただく場合があります。 その場合の支払い分は、タッチ決済分のポイント還元の対象となりませんので、了承ください。上記、タッチ決済とならない金額の上限は、利用される店舗によって異なる場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済は利用いただけません。ポイント還元は受けられませんので、ご注意ください。

なお、下記の記事では三井住友カード(NL)のメリットやデメリット、ポイント制度について詳しく解説しています。興味がある方はぜひ併せてご覧ください。

リクルートカード

リクルートカードは、通常時のポイント還元率が1.2%と高還元となっているクレジットカードです。

VisaとMastercard®、JCBの中から国際ブランドを選べます。

| 年会費 | 初年度:無料 2年目以降:無料 |

|---|---|

| ポイント還元率 | 1.2%~4.2% |

| 国際ブランド | |

| 発行スピード | 約1週間 |

| 追加カード | ETCカード |

| ETCカード発行手数料 | Mastercard / Visaの場合:1,000円(税別) JCBの場合:無料 |

| ETCカード年会費 | 無料 |

| 旅行保険 | 国内旅行保険・海外旅行保険 |

| ポイント名 | リクルートポイント |

| 締め日・支払日 | 締め日:毎月15日・支払日:翌月10日 |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。 |

| 必要書類 | リクルートID・パソコンまたは携帯電話のメールアドレス・ご本人様の住所、電話番号、生年月日などの情報・お勤め先の会社名、郵便番号、所在地、電話番号が分かるもの(名刺など)・運転免許証(免許証をお持ちの方のみ)・カード代金の引落口座となる金融機関口座 |

- 年会費永年無料

- ポイント還元率1.2%!

- ポイント参画サービスを利用すると最大4.2%還元!

- 海外旅行傷害保険が最高2,000万円補償

- 電子マネーチャージでもポイントが貯まる!

メリット①通常のポイント還元率1.2%

年会費が無料でありながら、リクルートカードの通常時のポイント還元率は1.2%と、還元率が高い点が魅力です。高還元率のために特に何かの条件を満たす必要はなく、常に多くのポイントが付与されます。常に還元率が高いことから、「コンビニで買い物をするときはこのカードで、ネットショッピングするときはあのカード」というように使い分けなくても、多くのポイントを獲得できます。

メリット②リクルートグループの利用がお得

リクルートカードは、リクルートが提供するサービスであり、リクルートポイントが貯まります。リクルート関連のサービスでリクルートカードを利用すると、ポイントが二重に貯まり、効率的にポイントを貯めることが可能です。例えば、HOT PEPPERビューティーの利用時に使用すると、通常の還元率である1.2%に加えて、最大2%のポイントが付与されます。

デメリット

リクルートポイントのマイルへの還元率は0.6%と低く、マイルを集めたい人には物足りないでしょう。マイルへの還元率が1.0%のクレジットカードもあるため、それに比べると、リクルートポイントのマイルへの還元は効率的とは言えません。

また、リクルートポイントの使用が限定されている点もデメリットです。リクルート関連のサービスだけではなく、一部の店舗でも利用できますが、全国どこでも使えるわけではありません。リクルート関連のサービスをあまり利用しない人は、Pontaポイントやdポイントに交換する必要があります。

リクルートカードの良い口コミ

リクルートカード利用者による良い口コミを紹介します。

口コミ①

年会費無料で利用する事ができ、どこで使っても高還元率でポイントを獲得することができるところが気に入っています。

付帯保険が充実している点も魅力的であり、国内・海外の旅行損害保険やショッピング保険がついているところもとても良いです。

口コミ②

年会費無料で、100円につき1.2ポイントと、高還元率のカードなので大変気に入っています。

またカードを使って電子マネーにチャージするだけでポイントが貰えるのもありがたいです。

「じゃらん」などのリクルート系のサービスを利用すると4.2%のポイント還元があるのもお得です。

これらの口コミから、年会費無料で多くのポイントが付与されること、国内・海外の旅行保険が付帯していることなどが高く評価されていました。また、リクルート関連のサービスを利用するとより多くのポイントが付与されるため、普段からリクルート関連のサービスを利用する人はメリットを享受しやすくなっています。

- 高還元率と聞くと、年会費がかかりそうなイメージを持っている方もいるでしょう。しかし、リクルートカードは高還元でありながら、年会費が無料という魅力的なカードなのです!

リクルートカードの悪い口コミ

リクルートカード利用者の悪い口コミを紹介します。

口コミ①

年会費が無料なのであまり無理な事は言えないが、旅行損害保険が国内・海外共に利用付帯であるところ。自動付帯であればもっと利用する機会はあったと思う

口コミ②

他のカードではAmazonのギフト券やnanacoポイントに交換できたりしますが、リクルートカードではそれらはないため、是非ポイントをこの2社でも使えるようにしてほしい。

これらの口コミから、旅行保険が利用付帯である点や、ポイントの交換先が限定されている点について不満の声が上がっています。年会費は無料であるため、持っておいて損はありませんが、人によってはポイントの交換について使いにくさを感じる可能性があります。

リクルートカードに付帯している旅行保険は利用付帯です。自動付帯であるクレジットカードもあるため、それと比べると、使いにくく感じてしまかも。

リクルートカードの初心者へのおすすめポイント

リクルートカードはどこで使っても1.2%と高還元のクレジットカードです。買い物をすればするほど多くのポイントが付与されるため、メインカードでガンガン使いたいという方におすすめと言えます。また、マイルへの交換レートが高くないことから、マイルを貯めていないという人にも向いています。

なお、下記の記事ではリクルートカードのポイントサービスや付帯サービスについてわかりやすく解説しています。ぜひ併せてご覧ください。

イオンカードセレクト

イオンカードセレクトは、イオングループ店舗での利用でポイントが2倍付与されるクレジットカードです。

VisaとMastercard®、JCBの中から国際ブランドを選べます。

| 年会費 | 初年度:無料 2年目以降:無料 |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 1~2週間程度 |

| 追加カード | ETCカード 家族カード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 無料 |

| ETCカード発行期間 | 1週間~10日程度 ※クレジットカードお申込と同時にETCカードを申込の場合は、2~3週間程度 |

| マイル還元率(最大) | - |

| ポイント名 | WAON POINT |

| 締め日・支払日 | 締め日:毎月10日・支払日:翌月2日 |

| 申し込み条件 | 18歳以上で電話連絡可能な方。※高校生の方は、卒業年度の1月1日以降であればお申込みいただけます。 |

| 必要書類 | 以下いずれか ・運転免許証 ・個人番号カード(マイナンバーカード)※顔写真付き ・パスポート※日本国政府発行のものに限る |

- WAONのチャージでポイント2重取り

- イオンシネマの映画料金がいつでも300円割引

- イオングループ対象店舗ならWAON POINTが2倍

- 家族カードもETCカードも無料

- イオン銀行を給与振込口座にしてポイントゲット

補足事項

- ※

イオンカードの「新規入会・利用特典」に関する注意事項

【ポイント対象外】

・対象カード*の内、30日間で6種類以上のカードを申込みした場合は、6種類目以降の申込みカードはポイント獲得の対象外となります。

・家族カードはポイント獲得の対象外となります。

・カード申込みから3ヶ月以内にカード発行に至らなかった場合。

・イオンカードの別券種から切替申込みされた場合。

・対象カード*以外のカードを申込みされた場合。

・その他、著しく不正と判断される場合。

*対象カード イオンカードセレクト、イオンカードセレクト(ミッキーマウス デザイン)、イオンカードセレクト(トイ・ストーリー デザイン)、イオンカードセレクト(ミニオンズ)、イオンカード(WAON一体型)、イオンカード(WAON一体型/ミッキーマウス デザイン)、イオンカード(WAON一体型/トイ・ストーリー デザイン)、イオンカード(ミニオンズ)、TGC CARD、イオンカード(櫻坂46)、イオンカード(SKE48)、イオンJMBカード(JMB WAON一体型)、イオンSuicaカード、イオンカード Kitaca、イオンSUGOCAカード、イオン首都高カード(WAON一体型)、イオン E-NEXCO pass カード(WAON一体型)、イオン NEXCO中日本カード(WAON一体型)、THRU WAYカード(WAON一体型)、イオンNEXCO西日本カード(WAON一体型)、コスモ・ザ・カード・オーパス、コスモ・ザ・カード・オーパス「エコ」、マルエツカード、ナンバカード、日本点字図書館カード、ツルハドラッグカード、イオンサンデーカード、BE KOBEカード、三菱商事エネルギー・イオンカード、トイザらス・ベビーザらス・カード、JMB JQ SUGOCA、JQ SUGOCA、サンエックスカード(リラックマ)、シマムラ ミュージックカード、KASUMIカード、住友不動産ショッピングシティイオンカード、KNTカード、メイクマンカード、TOSHIBA STORE CARD、イオンスマートペイカード

【注意事項】

・お問い合わせの際は、申込み完了メールに記載の識別番号(受付番号) を必ず用意ください。

・他のポイントサイトからの入会を含め、同一人物による複数入会と判断された場合はポイント対象外となる可能性があります。

・ポイント付与前にカードを解約されると、ポイント付与されない可能性がありますのでご注意ください。

・すでに同一カードをお持ちの方は、申込み頂けません。

・すでに家族カードをお持ちの方であっても、本人名義で新たに申込みされる場合は対象になります。

メリット①WAONのチャージでポイント2重取り

WAONはイオンフィナンシャルサービス株式会社が運営する電子マネーで、イオンカードセレクトを使うと自動的にチャージできて、オートチャージ200円(税込)ごとに1ポイントが付与される点が特徴です。通常、現金でチャージする場合にはポイントは付与されません。

しかし、オートチャージならばポイントが付与されて、さらには利用金額に応じてもポイントが付与されるため、通常のチャージで利用するよりも2倍のポイントを貯められます。

メリット②イオングループ対象店舗ならWAON POINTが2倍

イオンカードセレクトを使って対象の店舗で買い物をすると、通常の2倍のポイントを貯められます。ポイントが2倍となる店舗には、以下のようなものがあります。

- イオン

- イオンモール

- ダイエー

- マックスバリュ

- イオンタウン

- イオンシネマ など

デメリット

イオンカードセレクトを利用するためには、イオン銀行の口座を開設する必要があり、これまでイオン銀行の口座を利用していない人にとっては手間となってしまいます。開設手続きの際に運転免許証を提出すれば最短約2週間、提出できない場合には最短でも3〜4週間は手続きにかかります。

また、国内・海外の旅行保険が付いていない点もデメリットです。年会費無料のクレジットカードでも旅行保険が付帯しているものがあり、それと比べると物足りなく感じてしまうでしょう。

イオンカードセレクトの良い口コミ

イオンカードセレクト利用者による良い口コミを紹介します。

口コミ①

イオンの店舗などのカードでの支払いで、毎月5パーセントオフになる日があったり、優待セールがあったりと、日用品だけでなく、

食品なども安く買えたりする日があるので、いつもの買い物がお得にできるというのがとても気に入っています。

口コミ②

イオン銀行とイオンカード、さらにWAON機能の3種類の機能が1枚のカードで使えるというのが良いです。

このイオンカードセレクトからWAONにオートチャージするのがもっとも良いお得だと思っています。

チャージでも支払時でもWAONポイントが貯まるといったいわばポイントの2重どりできるからです。

これができるのがイオンカードセレクトの強みで気に入っています。

これらの口コミから、イオンでの買い物で多くのポイントを貯められる点や、WAONへのオートチャージでポイントを二重取りできる点が高く評価されていました。自宅の近くにイオングループの店舗があるなどで、イオングループを利用する機会の多い人は効率的にポイントを貯められます。

- イオンカードセレクトを利用すれば、イオングループでの買い物で多くのポイントが付与されます。WAONへのオートチャージでポイントを二重取りできるため、WAONを使うこともおすすめです。

イオンカードセレクトの悪い口コミ

イオンカードセレクト利用者の悪い口コミを紹介します。

口コミ①

デザインがあまり好きではありません。財布に入っていると紫色なので目立ちますが、かわいさやおしゃれ感はありません。

もっとおしゃれなデザインだったらよかったのになと思います。

イオンカードセレクトのカードデザインの変更を望む声が複数見つかりました。通常デザインとキャラクターコラボデザイン3種の合計4種類のデザインが用意されています。もっともシンプルなのは通常デザインですが、紫色であるため、人によってはより落ち着いたデザインの方が好きという人もいるでしょう。

イオンカードセレクトのカードデザインには、トイ・ストーリーやミッキーマウス、ミニオンズとコラボしたデザインがあります。キャラクターが好きという人にはおすすめですが、黒色など落ち着いたカードを持ち歩きたいという人にとっては、好みのデザインではないでしょう。

イオンカードセレクトの初心者へのおすすめポイント

イオンカードセレクトは、イオンやダイエー、マックスバリュなどで利用することでより多くのポイントを獲得できます。年会費も無料であるため、イオングループを普段からよく利用する人は作っておいて損はありません。イオングループでの買い物時に多くのポイントが付与されるだけではなく、毎月20日と30日には5%オフで買い物できたり、WAONでオートチャージを利用するとポイントを二重取りできたりする点も魅力です。

なお、下記の記事ではイオンカードセレクトのメリットやデメリットについて詳しく解説しています。興味がある方はぜひ併せてご覧ください。

SAISON CARD Digital

SAISON CARD Digitalも永久不滅ポイントが貯まる年会費が無料のクレジットカードです。

国際ブランドはJCB、Mastercard®、Visa、AMEXの4つから選択できます。

SAISON CARD Digital

| 年会費 | 初年度:無料 2年目以降:無料 |

|---|---|

| ポイント還元率 | 0.5%(※1) |

| 国際ブランド | |

| 電子マネー | |

| 発行スピード | 最短5分 |

| 追加カード | ETCカード |

| ETCカード発行手数料 | 無料 |

| ETCカード年会費 | 無料 |

| ETCカード発行期間 | 最短3日後 |

| ポイント名 | 永久不滅ポイント |

| 締め日・支払日 | 締め日:毎月10日・支払日:翌月4日 |

| 申し込み条件 | ・18歳以上のご連絡が可能な方 ・SMSが受信できるスマートフォンを持っている |

| 必要書類 | 現在お住いの住所記載のある運転免許証・個人番号カード・在留カード・パスポート |

- 最短5分カード番号発行可能!

- 年会費無料

- 選択できる国際ブランドが豊富

- スマホでタッチ決済可能!

- 永久不滅ポイントだから有効期限なし!

補足事項

- ※ 電子マネーチャージ時の永久不滅ポイントに関して:通常ポイントは2,000円(税込)の利用毎に1ポイント貯まります。ボーナスポイントは対象外。

- ※1 永久不滅ポイントは通常1,000円(税込)の利用毎に1ポイント貯まります。1ポイント5円相当のアイテムと交換の場合となります。交換商品によっては、1ポイントの価値は5円未満になります。

メリット①最短5分でデジタルカードの発行が可能

最短5分でスマホ上の専用アプリにデジタルカードを発行することができ、後日郵送にて完全ナンバーレスのプラスチックカードが届きます。

メリット②通常利用はポイント還元率0.5%で永久不滅ポイントが貯まる

SAISON CARD Digitalは、月額の合計金額1,000円につき1ポイントの永久不滅ポイントが貯まります。端数が無駄になりにくく、永久不滅ポイントですので失効の心配もいりません。

ポイントの交換先も、マイルやAmazonギフト券、Vポイント、nancoポイントなど多彩で、交換先によってレートが異なります。下記記事に詳しく掲載していますので、ぜひ参考にしていただきポイントを有効活用しましょう。

デメリット

SAISON CARD Digitalを利用するためには、対応のスマートフォンが必須であり、スマートフォンがない場合はカード番号を知ることができません。アプリに対応していないスマートフォンでは利用できない点がデメリットと言えます。

また、通常のポイント還元率は0.5%で、ポイント還元率だけを見ると貯めやすいとは言えません。ただし、貯めたポイントには有効期限がなく、少しずつポイントを貯められます。

SAISON CARD Digitalの初心者へのおすすめポイント

SAISON CARD Digitalで貯まるポイントには有効期限がないため、失効を気にすることなく利用できます。ポイント還元率は高くありませんが、少しずつでも確実にポイントを貯められる点がおすすめポイントです。また、アプリでカード番号を管理するため、利用時に周りにカード番号を見られる心配がない点も魅力です。「ポイントを気にせず利用したい」「セキュリティ性の高いクレジットカードを利用したい」という方に向いています。

なお、下記の記事ではSAISON CARD Digitalのメリットやデメリットについて詳しく解説しています。興味がある場合はぜひ併せてご覧ください。

クレジットカードを初めて利用開始する時のポイント

人生初のクレジットカードが決まったら、いよいよお買い物でクレカ払いに挑戦です。

まずは、クレジットカードの利用を開始する際のポイントについて説明していきます。

クレカ利用開始時のポイント

まずは1回払いで慣れる

クレジットカードには1回払いや分割払い、さらにはリボ払いなどのさまざまな支払い方法が存在します。

お店で店員さんにカードを渡した際に支払い方法を尋ねられることがありますが、クレジットカード利用に慣れるまでは「1回払い」で支払うことをおすすめします。

3回以上の分割払いやリボ払いを選択すると手数料がかかるため、1回払いよりも支払額が多くなってしまいます。1回払いで購入できないような高額な決済は避けて、初めはカードを利用すること自体に慣れましょう。

何も聞かれなければ1回払い

なお加盟店によっては支払方法を尋ねられず、1回払いしか選択できないこともあります。店員さんに何も聞かれなければ1回払いとなるので心配する必要はありません。

一方でクレジットカードの中には、リボ払い専用のカードというものが存在します。

今回紹介したようなカードは普通に一括で支払えるので全く問題ありませんが、後に説明するようにリボ払いは割高な手数料がかかる支払方法です。

初めのうちは1回払いで決済するように心がけましょう。

ここまででどのクレジットカードを使うのか、ある程度イメージが湧きましたか?

次はサインや暗証番号を入力する際に気を付けるべき点について見ていきましょう。

サインや暗証番号入力の前に、金額が一致しているか確認すること

もちろんコンビニ以外もクレジットカード加盟店はたくさんあります。

支払方法を確認したら、金額が間違っていないかを確認しましょう。たまに店員さんが間違えて金額を入力し、ゼロがひとつ多かったり、金額そのものが間違っていたりする可能性があります。

もし間違えた金額でサインしてしまった場合には、その後のキャンセル手続きに無駄な時間がかかってしまうため、サインや暗証番号入力の前に確認するクセをつけましょう。

クレジットカードのメリットについて説明しました。とても便利なクレジットカードですが、使い方で失敗する人も少なくありません。失敗しないためにはどういう点に注意すればいいでしょうか。

クレジットカードで失敗しないための注意点

便利なクレジットカードだからこそ、気をつけるべき注意点があります。

それぞれの具体的な内容を見ていきましょう。

支払回数(支払い方法)には要注意

まずは、 クレジットカードの支払回数(支払い方法)に注意しましょう。

クレジットカードがあれば、手持ちがなくても欲しいものを手にすることができます。しかし、無計画にリボ払いや分割払いを多用すると、 負担する金利手数料が増えてしまいます。

支払回数が増えるほど、手数料も必要になるということを忘れないようにしましょう。

暗証番号の扱い

クレジットカードの暗証番号の扱いに注意しましょう。

暗証番号を正しく取り扱わないと、

- サインの代わりに暗証番号の入力を求められることがあり、忘れてしまうと決済することができない

- 第三者に悪用されるリスクが高くなる

といった状況を引き起こしてしまいます。

- クレジットカードの券面に暗証番号を記載しない

- 第三者から暗証番号を聞かれても答えない

というように、 危機管理意識を高めておくようにしましょう。

紛失したときの対応

万が一紛失したときに、 冷静に対応できるようにしておきましょう。

クレジットカードを紛失してしまった場合は、第三者による不正利用を防ぐためにカード利用を停止する措置をとることができます。

カード会社の紛失盗難窓口の連絡先をあらかじめ控えておくようにすれば、紛失や盗難にあっても冷静に対応することができるようになります。

悪用されるリスク

クレジットカードを 悪用されてしまうリスクに備えるようにしましょう。

具体的には、下記の点に注意しましょう。

- 警察などを装って、個人情報を聞き出そうとする詐欺手口

- 車上荒らしによる盗難

- ゴルフ場や温泉、スポーツクラブなどのロッカー盗難

- オンラインショッピングでの暗証番号を盗み取るコンピュータウィルス

普段から利用明細をしっかりとチェックすれば、身に覚えのない請求があれば、すぐに気が付くことができます。

万が一悪用されていることが分かったら、すぐにカード会社に連絡してカード利用を停止してもらうようにしましょう。

カード会社の紛失・盗難専用の電話番号を控えてすぐに対応できるようにしておくと、さらに安心することができるでしょう。

クレジットカードの使い方:事前準備

最初に、クレジットカードをまず手にしてから使うまでを説明します。

クレジットカードの準備

深野康彦/ ファイナンシャルプランナー

年間、100件程度の家計相談ではお金以外にその人のバッククラウンドを考慮して相談を受けるように心がけています。また、執筆や監修ではマクロやミクロなどの統計データなどにも視野を広げて有意義な情報を提供できるようにしています。得意分野は金融資産運用設計ですが、年金、税金、保険や住宅ローンなど常にお金周り全般に情報のアンテナを張るようにしています。

クレジットカードが郵送されてきたら、カードの名義、暗証番号、カード利用限度額、カード利用の締切日、利用額の引き落とし口座と引き落とし日をまず確認しましょう。

これらを確認して間違いがなければ、「カードの裏面に自分自身でサイン」を行いましょう。

サインを怠ると紛失等で不正利用された場合、不正利用分を保証してもらえない可能性があるからです。

まずはクレジットカードの裏にサイン

意外に忘れがちでとても大切なことは、「カードの裏面に自分でサインをする」ということです。

漢字でもローマ字でも、自分が一番書きなれたサインを書きましょう。

普通のボールペンでもサインできますが、サインが消えにくい細めの油性マジックがおすすめです。

クレジットカードは財布に入れて出し入れすることの多いので、こすったら消えてしまうような水性マジックは避けましょう。

万が一、カードにサインがされていない状態でカードを紛失してしまい他人に不正利用されてしまった場合、「サイン漏れ」は立派なカード所有者の「過失=ミス」となり、不正利用分を保証してもらえない可能性があります。

反対に不正利用されてしまった時にも、サインをしておけば補償される(=不正利用分を自分が負担しなくて良い)ことになります。

限度額、支払日、指定している銀行の口座残高を確認する

自分の作ったクレジットカードのルールを確認しましょう。

カードが送られてきた封筒に、限度額・支払い額・引き落としの銀行口座が記載されているので確認しましょう。

限度額とは

クレジットカードで決済ができる上限の金額ですが、毎月1ヶ月で上限金額まで使えるわけではなく、「現時点でカード会社が立て替えてくれる限度額が30万円」です。

限度額30万円の場合の事例

例えば30万円の場合、10月中に20万円分を利用した場合、11月1日から30万円使えるわけではなく、残りの10万円分しか使えません。例をあげてみます。

- 10月1日、カード到着《残り可能枠30万円》

- 10月10日、20万円をカード利用《残り可能枠10万円》

- 11月10日、10万円をカード利用《残り可能枠0万円》10月分20万円がまだ引き落とされていないため

- 11月27日、10月分20万円口座引き落とし《残り可能枠20万円》20万円が口座から引き落とされたので、可能額が戻る

引き落としが11月27日の場合、その引き落としの11月27日を過ぎれば、立て替えが解消されるようになっています。

※口座の引き落とし日は翌月の27日または、翌々月の4日、10日であることが多く、カード会社によって異なります。また、カード会社によっては口座引き落としの当日、瞬時に可能額が戻るわけではありません。

引き落とし銀行口座の確認はとても重要

筆者の学生時代の友人に、クレジットカードの条件や利用のルールについて全く知らず、大きな損をしてしまった人がいます。

いつも親からの仕送りやバイトの給料はA銀行に振り込まれていたのに、海外留学を機会に慌てて作ったクレジットカードの引き落とし銀行を、もうひとつサブとして口座を持っていたB銀行にしてしまっていたのです。

クレジットカードを使った分がB銀行から毎月引き落とされていたのですが、B銀行の残高は微々たるもので入金されることもありません。

ついにB銀行の預金額を超えてクレジットカードを利用してしまい、遅延損害金が発生していたのです。

郵送で督促状が届いても、海外にいて気づくのに遅れ、帰国してから遅延損害金で年利18%もの利子を払わなければならなくなってしまいました。

支払いが遅延してしまったことから、それから数年新しいクレジットカードの審査にも通らなくなってしまったのです。

このようにクレジットカードは使い方を誤ると、今後の自分の「信用情報」に傷がついてしまいます。限度額、支払日、引き落とし口座は必ず事前に確認しましょう。

クレジットカード会員専用オンラインサイトに登録する

クレジットカードを安全に使うためには、月に一度郵送で送られてくる利用明細だけでなく、オンラインの会員サイトで自分の利用履歴を頻繁に確認することをおすすめします。

こうすることで、自分がいくら今月クレジットカードを利用しているか、限度額や支払日、クレジットカードの利用によって貯まるポイント数もすぐに確認することができます。

カードを利用する前に面倒な手続きを済ませておけば、これで安心してカードを使うことができますね。

これらの準備が整ったら、実際にお買い物でカードを使ってみましょう!

菊地崇仁/ クレジットカード専門家

約100枚のクレジットカードを保有し、約130万円の年会費を支払っている。一般カードからプラチナカード等のプレミアムカードを実際に保有・利用し、信用できる情報提供を目指している。すべてのカードを利用し、おトクな使い方、おすすめの使い方を日々研究中。

クレジットカードはポイントが貯まったり割引があったり、付帯サービスがあるなどで、使いこなすと非常に便利でお得です。しかし、クレジットカードは使いすぎが心配と言う方も多いと思います。そんなときに便利なのがweb明細です。

カード会社の会員向けサイトに登録することで、請求前の利用状況を確認することができます。紙の明細の場合は1ヶ月程度前の利用情報が送られてきますが、web明細の場合は数日前の利用情報も確認でき、「今月は使いすぎた」等を明細が確定する前に確認することができます。

また、カードの紛失・盗難補償などは60日以内の場合に補償されますが、紙の明細の場合は1ヶ月~2ヶ月程度前の利用明細が出てきます。そのため、不正利用に気がついたときには補償されないという事もあり、web明細を頻繁に見るのが使いこなすコツです。web明細はアプリもありますので、アプリで管理するようにしましょう。

それでも、クレジットカードが怖いと言う場合は、毎月の固定費だけでもカード払いにします。固定費は、毎月の変動がほとんどなく、使いすぎの心配もありません。2人以上の世帯の場合、年間で45万円程度の固定費支払いがあります。1%のカードで支払った場合は、それだけでも4500円分のポイントを貯められます。

試しにコンビニで使ってみよう

ここまで準備が整ったとはいえ、初めてクレジットカードを使うとなると緊張しますよね。

クレジットカードが使えるかどうかは、店舗の入り口やレジ周辺にあるシールを見ればわかります。

「Visa、Mastercard®、JCB」ような、自分が持っているカードの決済会社のシールが貼られていれば、そのクレジットカード決済が可能です。

正しく決済できるのか不安で、使うのをためらってしまう方もいるかもしれません。そこで、まずは簡単に決済できるコンビニで、カードを使ってみましょう。

大手のコンビニチェーン店やスーパーでは、特に少額の決済についてはサインや暗証番号入力が不要でカード決済が可能です。いつも現金を出すタイミングで、カード払いである旨を伝えてカードを渡せば、カード決済は完了します。

ここまでで、クレジットカードを使う準備は整いました。

コンビニで使用する例を紹介しましたが、次に、実際にお店でクレジットカードを使うときの流れやポイントを紹介します。

クレジットカードの使い方:お店で買い物の場合

クレジットカードを使う準備が整ったら、実際に街中の店舗でクレジットカードを使ってみましょう。

クレジットカードを使うときの流れやポイントを説明します。

お店でクレジットカードを使う流れ

お店でクレジットカードを使用する前に、店頭やレジでクレジットカードが利用できるかどうか確認しましょう。

よく分からない場合は、レジの店員さんに直接聞いておくと安心です。

クレジットカードを利用する際は、会計をするときにクレジットカードを提示し「クレジットカードで支払います」と伝えます。

飲食店など、テーブルで会計を済ませる場合はテーブルでクレジットカード払いにしたい旨を伝えましょう。すると、多くの場合、支払い方法を質問されるため、可能な支払い方法を答えます。

支払い方法は、以下の通りです。

- 1回払い

- 分割払い

- ボーナス一括払い

加盟店によって可能な支払い方法は異なります。1回払いはどの店舗でも可能です。

分割払いやボーナス一括払いについては、クレジットカードを提示する際、可能かどうか質問して利用しましょう。

レジで決済が完了したら、クレジットカード払いをしたという伝票と通常のレシートの両方、あるいはレシートのみを受け取ります。

サインをしたレシートは後ほどクレジットカード会社に送られ、お店の控えは別に出力されるためお店側で保管します。

支払い手続きの最中、パスワードやサインを求められる場合がありますので、その点については次で詳しく説明します。

パスワード・サインが必要な場合がある

クレジットカードで決済すると、パスワード入力やサインを求められる場合があります。

クレジットカードのパスワードは、本人認証サービスを採用しているクレジットカードなら設定可能です。

パスワード入力は、レジで決済を進める最中に「暗証番号を入れてください」と求められます。暗証番号入力用の端末を渡されますのでそのまま入力しましょう。

一般的によく見られる決済用の端末の場合は、暗証番号を入力したのち、緑の「〇」ボタンを押します。緑のボタンを押すと、暗証番号が送信され、チェックを通過すればレジでの会計完了となります。

レシートに署名を求められるケースは、パスワード入力がない、あるいは1回あたりの支払金額が大きいお店で利用する場合です。

署名した筆跡とクレジットカード裏面のサインを見くらべ、本人であることを確認したのち、店員さんはクレジットカードとレシート類を一緒に返却してくれます。

この手続きは、本人確認をするための重要な手順です。コンビニやガソリンスタンドなど少額決済のお店では省略される場合もありますが、多くの場合はパスワードやサインが必要な場合もあると知っておいてくださいね。

ここまでは、実店舗におけるクレジットカードの使い方を説明しました。

では、インターネットショッピングでクレジットカードを利用する場合には、どのような流れになるでしょうか。

クレジットカードの使い方:ネット通販の場合

これまで実際の店舗でクレジットカードを利用することを紹介しました。次にオンラインショップで利用について説明します。

必要なのは、クレジットカード番号と裏面のセキュリティコード

オンラインショップで欲しい商品が決まったら、決済ページに進みます。支払い方法は基本的に1回払いのみです。

決済ページで、クレジットカード決済が可能かを確認したのち、カード情報の入力ページに進みます。

そこではカード名義本人の名前と、カードに記載の14~16桁のカード番号を入力します。

次にセキュリティコードと呼ばれる、カード裏面にある番号の下3~4桁を入力します。(※アメックスなど、一部のカードではカード表面に記載されていることもあります)

オンラインショップでは、基本的にカード番号とセキュリティコードのみで決済ができます。また、クレジットカード決済はカード名義本人のみができるものです。

名義やカードを借りて決済してそれが発覚した場合、「なりすまし」となりカードが使えなくなってしまう可能性もあります。

自分名義のカードで購入し、家族であっても他人に貸すのは絶対にやめてくださいね。

インターネットショッピングでクレジットカードを使う流れ

インターネット上のショッピングでクレジットカードを使う際は、多くの場合支払い方法に「クレジットカード」を選んだ後、「クレジットカード決済画面」で必要事項を入力します。

入力項目は以下の通りです。

- カード番号(14~16桁の数字)

- カードの名義人(多くの場合はカードに明示されているローマ字の通り入力)

- 有効期限(年と月を選択または入力)

- セキュリティコード(クレジットカード裏面に印字されている数字の下3~4桁、一部のカードは表面に印字の場合もあり)

決済画面に必要事項を入力して完了ボタンを押すと、少し時間がかかったのち「決済が完了しました」というメッセージが表示されます。

入力内容に間違いがある場合は、もう一度決済画面に戻りますので、入力内容を再度確認しましょう。多くの場合、再入力を求める画面で、どの情報が間違っているか提示されますので気を付けてみてくださいね。

決済が完了すると、決済内容について、登録しているメールアドレス宛てに送信してくれる店舗がほとんどです。

ただ、中には決済完了画面に表示した決済番号などを控えておくように、と表示される場合もありますので、その場合は決済番号をきちんとメモしておきましょう。

よく使うショップではカードを登録すると便利

使用頻度の高いショップの場合は、クレジットカード情報をあらかじめ登録しておくと決済が素早く済み、便利です。

Amazonや楽天、Yahoo!ショッピングなどの大手ECサイトは、クレジットカードの情報を登録できる仕組みがあります。

クレジットカードの情報を登録すると便利ですが、1点注意したいのが有効期限切れです。有効期限が切れたクレジットカードで決済を進めると当然決済はできないのですが、これがエラーになって初めて気づく場合もあります。

契約更新後の新しいクレジットカードが届いた時点で、登録しておいたクレジットカードの情報を見直し、有効期限などを修正しましょう。

ここまで、クレジットカードを実際に利用する際について説明しました。

では、クレジットカードを利用した後、利用金額の支払いはどうするのかについて見ていきましょう。

クレジットカードの支払いについて

クレジットカードの支払いについて、利用してから支払いまでの流れと、支払いのために必要なことについて解説します。

クレジットカード利用から支払いまでの流れ

クレジットカードを利用すると、毎月締切日に1ヶ月の利用金額が合算され、支払日に利用金額が引き落とされます。

例えば、三井住友カードの場合毎月15日が締め日で、翌月10日に指定している引き落とし用の銀行口座から利用金額が引き落とされる、という流れです。

引き落とし日が銀行の営業日でない場合、実際に口座から利用金額が引き落とされる日は翌営業日となります。

引き落とし日の何時ごろに引き落としが実行されるかは金融機関によって異なりますので、前日には入金を済ませておきましょう。

支払いのために必要なこと

クレジットカードの支払いに必要なことは、利用金額を引き落とす銀行口座の用意、および引き落とし日前日までの利用金額の入金です。

いくら入金が必要かを知るには、引き落とし日の数日前に郵送またはインターネット上にて確認できる明細書に書かれた金額を確認しなければなりません。

明細書は、毎月の利用金額を確認するだけの書類ではありません。クレジットカードをうまく使うためにも、明細書の見方を確認しておきましょう。

クレジットカードをうまく使うには、明細書を確認しよう

クレジットカードをうまく使うためには、明細書の確認が重要です。明細書を確認する方法や確認ポイントについて解説します。

毎月利用額を郵送・インターネットで確認可能

クレジットカードの明細書は1ヶ月ごとにまとまった形で、毎月郵送されてきます。

明細書には、その月の利用総額と利用したすべての明細が記載されており、何に使ったのかが一目瞭然です。

分割払いやボーナス一括払いなどの支払いの種別や、分割払いの場合何回目の支払いか、ということもすべて書かれています。

ショッピングの利用可能枠に対してあとどれだけ利用できるか、という情報も明示されています。

分割払いやボーナス一括払いの場合も、支払いが終了するまではショッピングの利用枠内に入っていますので注意してください。

例えば、利用可能枠が50万円で、ボーナス一括払いで30万円のパソコンを購入した場合、残りの利用可能枠は20万円です。

このように、明細書にはさまざまな重要情報が掲載されていますので、毎月しっかり確認してください。

明細書は、多くの場合インターネットでも確認可能です。

中には、紙での明細書郵送には手数料がかかり、Web明細書に変更するとその手数料が必要なくなる、としているクレジットカード会社もあります。

インターネットでの明細確認は、紙で確認するよりも早く、実際に利用して数日後に確認できますので便利です。

しかし、いつでも見られる分、ついつい確認しなくなってしまうかもしれません。

そうなるとクレジットカードが不正使用されていても早く気づけませんので、Web明細書でも、最低1ヶ月に1回は確認するようにしましょう。

利用総額だけでなく、明細も確認しよう

クレジットカードの明細書で一番気になる情報は、利用総額ではないでしょうか。引き落とし口座に用意しておかなければいけない金額ですので当然ですよね。

ただ、利用総額だけを見て安心してしまってはいけません。身に覚えのない請求や、間違った金額の請求などを見逃してしまう可能性があります。

また、退会していたつもりのインターネットサービスの会費引き落としが続いていて、退会できていないことに気づくことも…。

明細書を毎月必ずチェックする習慣は、クレジットカードをうまく使うためには必須だということを覚えておきましょう。

何に使ったか確認し、使いすぎを防止

クレジットカードはとても便利ですが、便利すぎるがゆえに借金であることを忘れ、使いすぎてしまう危険性があります。

クレジットカードとは、そもそも名義人に対して、クレジットカード会社がそれだけの支払い能力があると信用して、名義人に代わって利用代金を肩代わりしているのです。

自分の支払い能力に応じた計画的な利用をするためにも、自分がクレジットカードを何の支払いに使ったのかを確認しましょう。

1回ごとの利用ではなかなか気づきにくいのですが、1ヶ月分まとめて明細を確認すると、クレジットカードを何に使いすぎたかがはっきり分かります。

スマホゲームの課金や、インターネット通販、外食代など、ついつい使いすぎてしまう分野を確認してください。

そして次月から使いすぎないよう気を付けることで、使いすぎが防止できます。

家計簿アプリを活用すると使いすぎをチェックできる

明細書だけではどうしても内容のチェックを忘れてしまう、という方もいるでしょう。そのような方は、オンラインで銀行口座やクレジットカードの利用履歴をチェックできる家計簿アプリを活用するのもひとつの方法です。

家計簿アプリを使ってクレジットカードの利用明細を仕分けることで、どの分野がどの程度使いすぎているのかをチェックできます。

利用履歴の連携もクレジットカード会社にお店から利用データが登録されれば、数日後には反映され、家計簿アプリにも自動的に連携されます。

家計簿アプリには、マネーフォワードやZaim、Dr.Walletなどがありますので、自分の持っているクレジットカードと連携ができて、かつ自分に合ったアプリを探してみてくださいね。

クレジットカードの明細書について、利用の仕方を見てきました。

ここまでで、クレジットカードについての基礎的な知識はひととおり説明しましたので、いよいよ初心者さんにもおすすめできるクレジットカードを紹介しましょう。

FAQ(よくある質問)

おすすめの初心者向けクレジットカードや使い方についてよくある質問をまとめています。

Q.初心者向けのクレジットカードとはどんなものですか?

A.初心者向けのクレジットカードの特徴は、以下の通りです。

- 年会費が無料

- 国際ブランドがVisaかMastercard®

- ポイントが貯まりやすく、利用しやすい

- ライフスタイルに合っている

Q.クレジットカードを作るメリットは何ですか?

A.クレジットカードを作ると、現金を持ち歩く必要がなくなる点が魅力です。また、ポイントが付与されるため、現金でしはるよりもお得に買い物を行えます。

Q.使いすぎてしまうのが心配なので、何かいい方法はありますか?

A. 定期的に利用状況を確認することがおすすめです。クレジットカードの中にはアプリを提供しているものがあり、そのアプリではいくら何に使ったのかを把握できます。あらかじめ利用目安の金額を設定しておき、目安金額を超えて利用した場合に通知されるように設定することも可能です。

Q.すぐに受け取れるクレジットカードはありますか?

A.デジタルカードや、カード番号をアプリで管理するナンバーレスのカードを選ぶと、すぐに受け取ることが可能です。

Q.クレジットカードに付帯するサービスや特典にはどんなものがありますか?

A.クレジットカードに付帯するサービスや特典には、以下のようなものがあります。

- 特定のサービスを割引価格で利用できる

- 本来ならば有料のサービスを無料で利用できる

- 旅行保険が付帯している

- ポイントが還元される など

まとめ

初めてのクレジットカードは、まずは年会費などの費用が発生しないカードから始めて、徐々にその使い方を覚えていきましょう。

分割払いや、特にリボ払いは支払額がどんどん膨らんでいく、少しリスクのある支払方法です。カードの扱いに慣れてくるまでは、1回払いで決済するのが鉄則です。

国際ブランドについては、多くの店舗で使えるVisaかMastercard®を選ぶのがおすすめです。

クレジットカードは、便利でお得な決済方法です。

1日も早く使い慣れて、賢いクレジットカードライフを送ってくださいね。

深野さん

ファイナンシャルプランナー

深野康彦さんからのコメント

クレジットカードはさまざまな支払い方法を選ぶことにより、商品は欲しいときに、サービスは利用したいときに手に入る、いわば将来の夢や希望を先取りする決済手段といえます。成人1人あたり複数枚のクレジットカードを保有していることから、もはやお財布に1枚以上のクレジットカードが入っているのは当たり前の時代といえるでしょう。

しかしながら、現金の持ち合わせが無くてもすぐに商品やサービスを手に入れられたり、お金も借りられるなど便利な反面、つい使いすぎてしまうこともあるようです。豊かな生活を過ごすためにクレジットカードを利用するには「自己管理」と「自己責任」が必要なことはいうまでもないことです。

「習うより慣れろ」、まずは年間費無料のクレジットカードを作って生活に取り入れてみることをお勧めします。

また、多くのクレジットカードが何らかのポイント制度などを利用できることもメリットのひとつです。

将来、複数のクレジットカードを作り分散して利用するよりは、年会費無料で利用できる場面が多く、かつポイント還元率が高いカードに利用を集中させると生活の豊かさはワンランクアップするはずです。