2社目におすすめのカードローン!選び方や審査通過のコツ

最終更新日:

このページにはPRリンクが含まれています

また当サイトで得た収益は、サイトを訪れる皆様により役立つコンテンツを提供するために、情報の品質向上・ランキング精度の向上等に還元しております。※提携機関一覧

1社目に利用しているカードローンの限度額が一杯になってしまい、2社目のカードローンへの申し込みを検討している人もいるでしょう。

他社借入があっても、審査に通過すれば2社目のカードローンからの借り入れは可能です。しかし、安易に2社目のカードローンから借入をすると、以下のデメリットを抱えることになります。

2社目のカードローンから借入をするデメリット

- 返済日が増えることで、常に返済で追われている感覚になる

- 月々の返済額が増加して経済的な負担が増える

- 低金利で借入できる可能性を失っている

それでも手元の資金不足を解消するために2社目の借り入れを進めたいのであれば、複数カードローンを借り入れをする際の選び方や注意点を理解したうえで申し込むようにしましょう。

特に2社目のカードローンの審査は1社目よりも厳しくなる傾向にあるため、審査通過率で選ぶことをおすすめします。

大手消費者金融カードローンが公表している審査通過率は以下表のとおりです。

※アコム【審査通過率】アコム株式会社|2025年3月期 第3四半期決算

※プロミス【審査通過率】SMBCコンシューマーファイナンス|月次営業指標(2024/8)【提供終了】

※アイフル【審査通過率】<個人向け無担保ローン> 新規成約率_アイフル月次推移 (2025/5)|月次データ

※レイク【審査通過率】SBI新生銀行グループ| 2025年3月期通期決算|無担保ローン|新規獲得状況(レイク)

最も審査通過率が高いのはアコムですが、決してアコムの審査が甘いわけではありません。2社目であれば審査通過の難易度が高くなることに変わりはありませんので、2社目のカードローンから借入する際の注意点を理解したうえで申し込みましょう。

※アコムの審査・融資時間:お申込時間や審査によりご希望に添えない場合がございます。

AFP(日本FP協会認定)

執筆者馬場愛梨

株式会社エイチームライフデザイン

編集者イーデス編集部

「ユーザーが信頼して利用できるWEBメディア」を目指す編集部チーム。実際のユーザーの声や業界知識の豊富な専門家の協力を得ながら、コンテンツポリシーに沿ったコンテンツを制作しています。暮らしに関するトピックを中心に、読者の「まよい」を解消し、最適な選択を支援するためのコンテンツを制作中です。

■書籍

初心者でもわかる!お金に関するアレコレの選び方BOOK

■保有資格

KTAA団体シルバー認証マーク(2023.12.20~)

■許認可

有料職業紹介事業(厚生労働大臣許可・許可番号:23-ユ-302788)

気になる内容をタップ

カードローンを2社目から借入する注意点

基本的に、2社以上のカードローンを利用するのには注意点がいくつかあることを心得ておきましょう。例えば以下のような点です。

2社目のカードローン利用で起こる注意点

審査通過の難易度が高くなる

2社目のカードローンに申し込むと、1社目よりも審査が厳しくなります。

その理由としては、年収に対して返済能力がどれほど残っているかを見定められるからです。

そもそも消費者金融などに適用される貸金業法という法律があり、年収の3分の1を超える貸付を原則禁止とする「総量規制」というルールが定められています。

年収300万円の人が借りられる金額の上限は、複数社でも合計で100万円までしか借りられません。

そのため、2社目の借り入れを消費者金融から検討しているのであれば、年収の3分の1を超える金額は無理です。

1社目ですでに年収の3分の1近くまで借りてしまっている人は、審査通過がかなり難しいと思っておきましょう。なお、この総量規制というルールは、消費者金融には適用されますが、銀行は対象外です。

対象外とはいえ、銀行もほぼ同水準までの融資が実情となっています。

1社のみに比べて毎月の返済額が高くなる

2社目の借入先が1社目と異なる場合、返済額が大幅に増えることになります。

| 1社から借入 消費者金融A社のみ | 2社から借入 | |

|---|---|---|

5万円借り入え | 月々の返済額(A社) 2,000円 | 月々の返済額(A社) 2,000円 |

| さらに5万円借入 | 月々の返済額(A社) 合計4,000円 | 月々の返済額(A社とB社合わせて) 合計6,000円 |

同じカードローン業者からであれば、借入額が増えても返済額が極端に増えることはありません。

借入額に対して負担が増すデメリットも判断材料としなければ後悔することでしょう。

返済日が増える

2社目のカードローンに申し込むと、単純に返済日が1日増えます。

あまり気にしない方であれば問題ありませんが、返済日が増えたことで常に返済で追われている感覚になる方もいるでしょう。

もっとも避けたいのは、異なる日に対して、借入と返済を繰り返す自転車操業状態になることです。

そうなると多重債務になる危険性が高まります。

住宅ローンの審査が通りにくくなる

いつかマイホームの購入を考えている人は、複数社のカードローンを利用していると住宅ローンの審査にも通過しにくくなることを覚えておきましょう。

住宅ローンの審査でも、カードローンなどと同じように審査の過程で「信用情報」をチェックされます。信用情報とは、いつどこの会社でいくら借りているのか、返済に遅れていないかなどの情報のことです。金融機関各社は他社での借入状況なども正確に把握できます。

「カードローンを利用している=住宅ローンが借りられない」というわけではありませんが、借りている会社数が多かったり金額が大きかったりすると、どうしても貸し出せる金額が少なくなるので、審査通過のハードルが上がってしまいます。

ちなみに、住宅ローンは先述の「総量規制(年収の3分の1ルール)」の対象外です。

カードローン2社目を申し込む前に検討すべきこと

前述の注意点を考慮し、安易に2社目のカードローンを申し込むのではなく、次のような方法で借入検討できないか考えてみましょう。

- 借り換えやおまとめローンに申し込む

借り換えやおまとめローンに申し込む

もし返済に困っていてお金を借りようとしているなら、借り換えを検討してみるのも1つの方法です。

- 毎月の返済額が抑えられる

- 返済日を1つにできる

- 総返済額を抑えられる

借り換えとは、今のローンを別のローンで借りたお金で完済することです。その後は、別のローンを毎月返済していくことになります。

今利用しているカードローンより条件のいいカードローンに乗り換えることで、金利が下がったり毎月の返済額が減ったりして、返済がラクになる可能性があります。

ちなみに、複数社のローンを抱えている人が借り換えをして、1つのローンにまとめることを「おまとめローン」といいます。

一定の条件を満たせば総量規制の対象外で、すでに年収の3分の1を超える借入をしている人でも利用できる可能性があるのでおまとめローンはおすすめです。

また、増額と違って新規借入となります。そのため、新規の総借入額に対して低金利が適用となります。

もし「クレジットカードの支払いに間に合わない!」「どうしても生活費に必要!」という状況でカードローンで2社目借入を検討している方はぜひおまとめローンをご検討ください。

2社目の借り入れにおすすめのカードローン

2社目の借り入れにおすすめのカードローンは、大手消費者金融カードローンです。

2社目のカードローンは1社目よりも審査が厳しくなる傾向にあるため、消費者金融よりも金利は低いが審査の厳しい銀行カードローンは2社目の借り入れにはおすすめできません。

また、審査融通の利く中小消費者金融は大手消費者金融よりも金利が高い傾向にあるため、返済負担が重くなります。

そのため、2社目は大手消費者金融の審査通過率の高いカードローンに申し込むことをおすすめします。

大手消費者金融カードローン各社の審査通過率は以下表のとおりです。

※アコム【審査通過率】アコム株式会社|2025年3月期 第3四半期決算

※プロミス【審査通過率】SMBCコンシューマーファイナンス|月次営業指標(2024/8)【提供終了】

※アイフル【審査通過率】<個人向け無担保ローン> 新規成約率_アイフル月次推移 (2025/5)|月次データ

※レイク【審査通過率】SBI新生銀行グループ| 2025年3月期通期決算|無担保ローン|新規獲得状況(レイク)

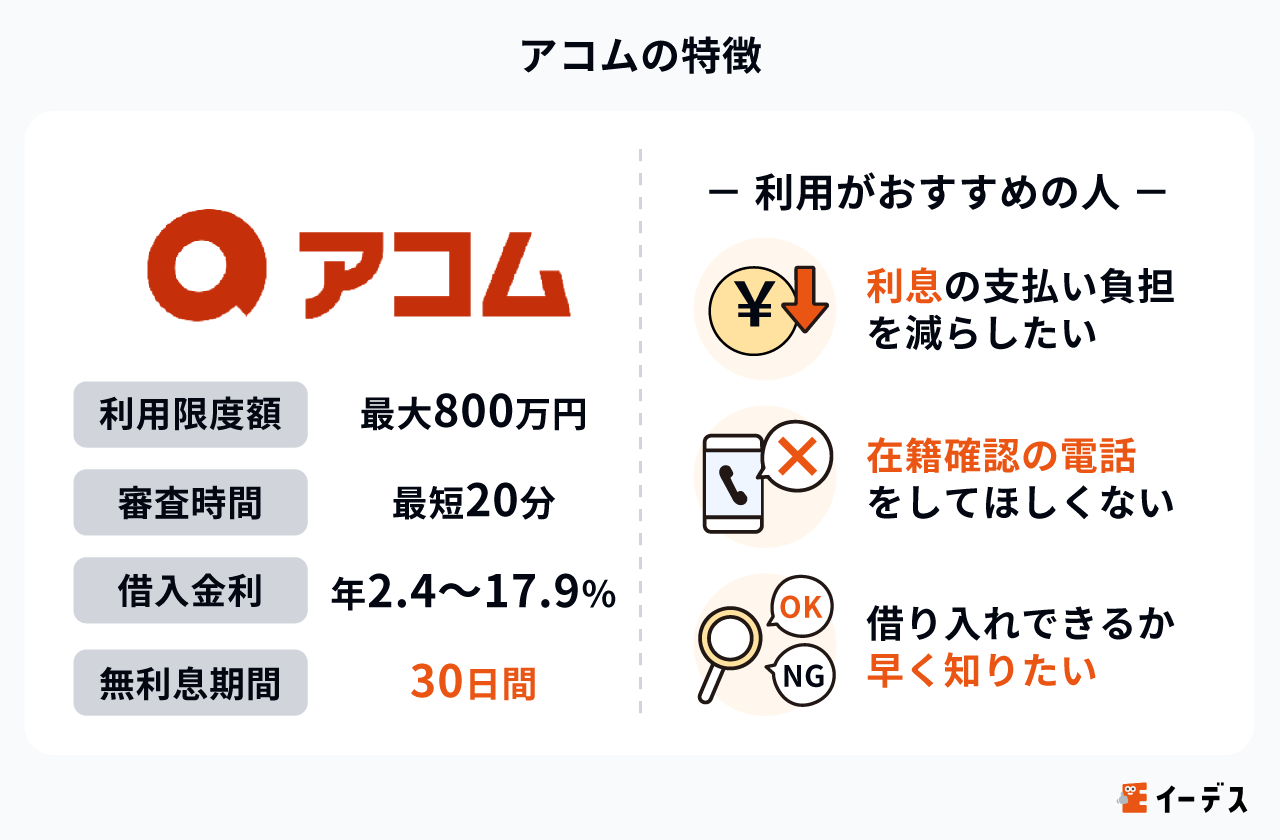

アコム

アコムの審査通過率は約40%で、大手消費者金融のなかでは最も審査通過率が高くなっています。

そのため、過去に返済の遅延などがなく、1社目と併せて総量規制内の借り入れであれば、2社目の借り入れでも審査に通過する可能性は高いでしょう。

また、アコムをはじめて利用する人は30日間の無利息サービスがあるため、返済目途のたっている一時的な借り入れであれば利息なしで完済することも可能です。

借り入れに不安がある場合には、3秒スピード診断を受けることをおすすめします。

※アコムの審査・融資時間:お申込時間や審査によりご希望に添えない場合がございます。

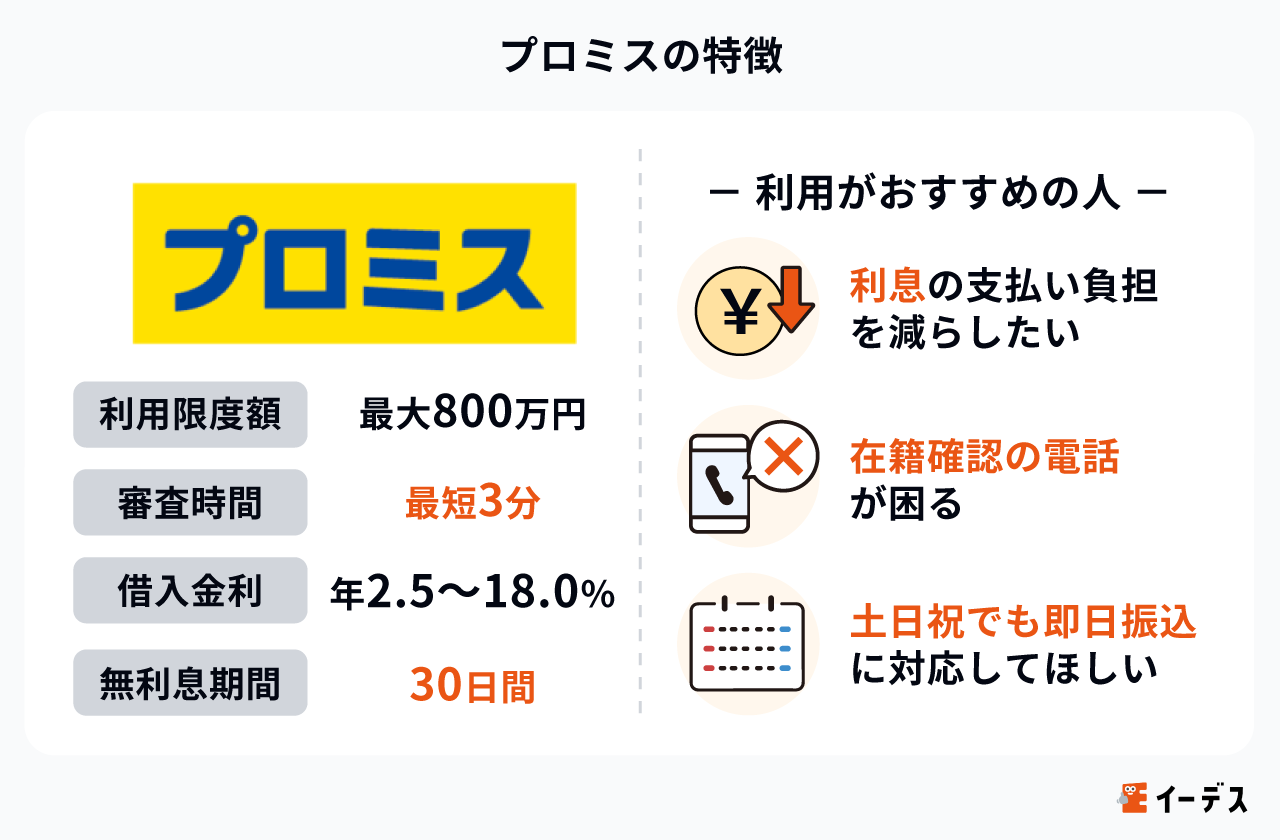

プロミス

プロミスの審査通過率は約35%で、比較的高い審査通過率となっています。

審査も最短3分※とスピーディーなので、2社目の審査※に不安がある人でもすぐに結果を知ることができます。

※プロミスの審査・融資時間:申込時間や審査により希望に沿えない場合があります。

※他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合もございます。

また、プロミスの無利息期間は初回借入日の翌日から30日間※なので、余裕を持って審査に申込み契約を済ませても無利息期間を無駄にせず活用することができます。

※プロミスの無利息期間:30日間無利息サービスを利用するには、メールアドレス登録とWeb明細利用の登録が必要です。

プロミスにも事前審査があるため、2社目のカードローンの審査※に不安がある人は事前診断を利用しましょう。

※他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合もございます。

| 借入金利 | 年2.5%~18.0% |

|---|---|

| 無利息期間 | 30日間※ |

| 融資時間 | 最短3分※ |

- はじめてご契約の方に最大1,000ポイント分のVポイントをプレゼント※諸条件あり

- Web契約で最短3分融資も可能※

- 初めての方なら、30日間利息0円※

※融資時間:申込時間や審査により希望に沿えない場合があります。無利息期間:30日間無利息サービスを利用するには、メールアドレス登録とWeb明細利用の登録が必要です。新規契約時の融資上限:本審査により決定となります。18歳、19歳の申込みについて:申込時の年齢が19歳以下の場合は、収入証明書類の提出が必須となります。高校生(定時制高校生および高等専門学校生も含む)は申込できません。

アイフル

アイフルの審査通過率は約30%です。

特に高い数値ではありませんが、アイフルはWeb申し込みで最短18分※で融資を受けることができるので、急な出費にも対応できます。

また、融資方法や返済方法も豊富に用意されているため、2社目の借り入れでも利便性が高いでしょう。

アイフルの審査が不安な人は、簡易診断で借り入れ可能か確認することをおすすめします。

※アイフルの審査・融資時間:申込の状況によっては、希望に沿えない場合があります。

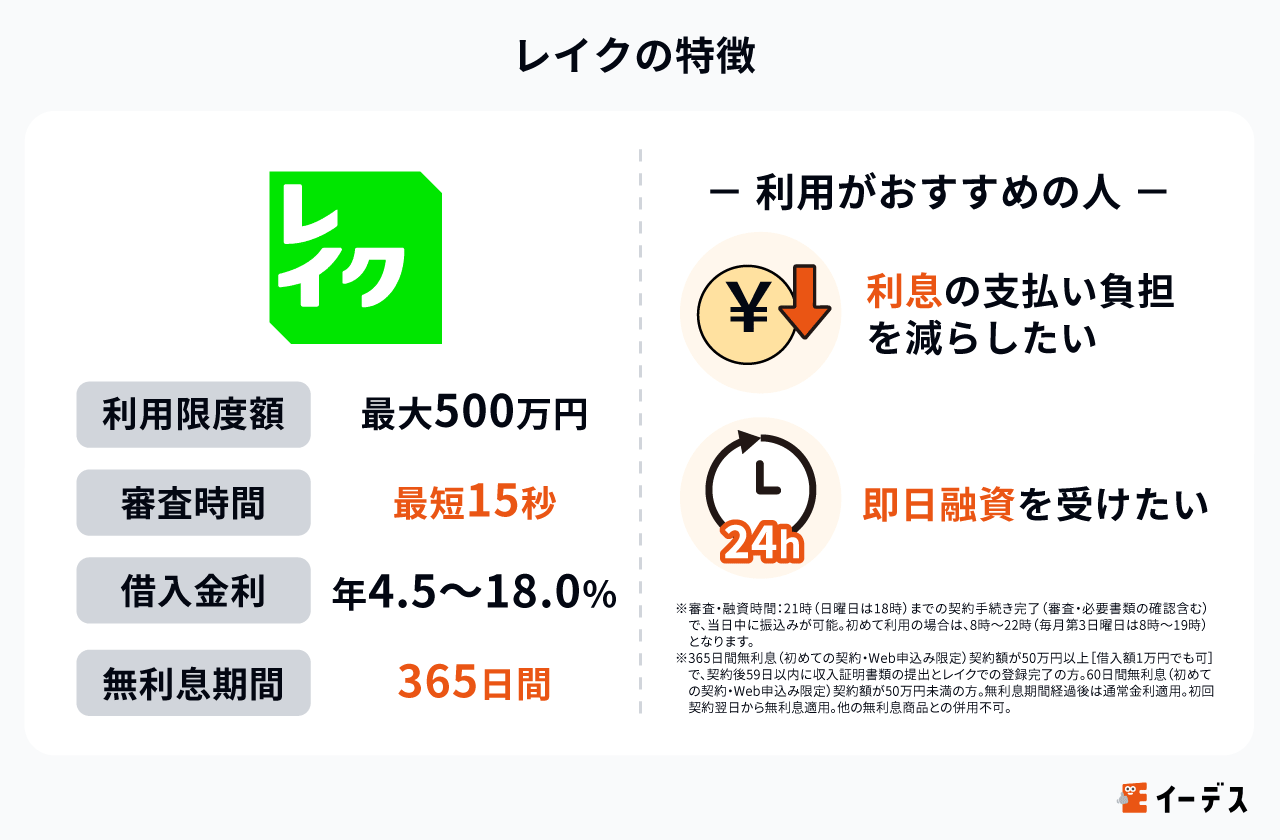

レイク

レイクの審査通過率は約20%で、消費者金融カードローンの一般的な審査通過率が30%~40%とされているなかでは低くなっています。そのため、2社目の申し込みに向いているとはいえません。

ですが、レイクは条件を満たせば365日間※の無利息サービスを受けることができるため、2社目のカードローンの借り入れの返済負担を軽くすることができます。

※レイクの無利息期間:365日間無利息(初めての契約・Web申込み限定)契約額が50万円以上[借入額1万円でも可]で契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息(初めての契約・Web申込み限定)契約額が50万円未満の方。無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

まとめ

2社目のカードローンに申し込む場合、以下のデメリットがあることを理解したうえで申し込みましょう。

2社目のカードローンから借入をするデメリット

- 返済日が増えることで、常に返済で追われている感覚になる

- 月々の返済額が増加して経済的な負担が増える

- 低金利で借入できる可能性を失っている

また、2社目のカードローンの審査は1社目と比較して厳しくなる傾向にあるため、審査通過率で選ぶことをおすすめします。

大手消費者金融カードローンの審査通過率は以下表のとおりです。

※アコム【審査通過率】アコム株式会社|2025年3月期 第3四半期決算

※プロミス【審査通過率】SMBCコンシューマーファイナンス|月次営業指標(2024/8)【提供終了】

※アイフル【審査通過率】<個人向け無担保ローン> 新規成約率_アイフル月次推移 (2025/5)|月次データ

※レイク【審査通過率】SBI新生銀行グループ| 2025年3月期通期決算|無担保ローン|新規獲得状況(レイク)

審査通過率が高いからといって審査が甘いわけではないため、以下の注意点をあらかじめ理解したうえで申し込みましょう。

2社目のカードローン利用で起こる注意点

※アコムの審査・融資時間:お申込時間や審査によりご希望に添えない場合がございます。

AFP(日本FP協会認定)

執筆者馬場愛梨

カードローン おすすめの関連記事

人気カードローンランキング

- ※プロミス:※融資時間:申込時間や審査により希望に沿えない場合があります。無利息期間:30日間無利息サービスを利用するには、メールアドレス登録とWeb明細利用の登録が必要です。新規契約時の融資上限:本審査により決定となります。18歳、19歳の申込みについて:申込時の年齢が19歳以下の場合は、収入証明書類の提出が必須となります。高校生(定時制高校生および高等専門学校生も含む)は申込できません。

- ※アコム:※アコムの審査・融資時間:お申込時間や審査によりご希望に添えない場合がございます。

- ※アイフル:※アイフルの審査・融資時間:申込の状況によっては、希望に沿えない場合があります。

.jpg)